Permanente link

Naar de actuele versie van de regeling

http://lokaleregelgeving.overheid.nl/CVDR731889

Naar de door u bekeken versie

http://lokaleregelgeving.overheid.nl/CVDR731889/1

Nota waarderen en afschrijven 2024 Gemeente Hendrik-Ido-Ambacht

Geldend van 25-12-2024 t/m heden met terugwerkende kracht vanaf 01-01-2024

Intitulé

Nota waarderen en afschrijven 2024 Gemeente Hendrik-Ido-Ambacht1. Inleiding

In artikel 212 van de gemeentewet wordt de gemeente verplicht om in de financiële verordening regels met betrekking tot waardering en afschrijving van activa op te nemen. De gemeente Hendrik-Ido-Ambacht heeft hieraan gehoor gegeven middels artikel 15 in de verordening ex artikel 212: "De uitgangspunten in de nota waarderen en afschrijven zijn bepalend, afwijkingen van het beleid worden afzonderlijk aan de raad ter besluitvorming voorgelegd."

De huidige Nota Waarderen en Afschrijven is vastgesteld in 2017. De geactualiseerde nota sluit aan bij de huidige inzichten en de Financiële verordening. In de loop van de jaren is de levensduur van veel activa veranderd. Daarnaast gaan we duurzaam investeren in ons groen, daarom gaan we plantvakken ook activeren.

1.1 Ingangsdatum

De ingangsdatum voor deze nota is met terugwerkende kracht naar 1 januari 2024, alle activa die vanaf die datum op de balans worden opgevoerd worden met de nieuwe uitgangs¬punten geactiveerd en afgeschreven.

1.2 Afwijkingsbevoegdheid

Het college kan, indien er een gegronde reden voor is, in individuele gevallen afwijken van de nota waarderen en afschrijven. Hierbij dient echter wel rekening gehouden te worden met de mogelijkheden die de wet, het BBV (inclusief vraag en antwoord rubriek) en overige relevante wetgeving met zich meebrengen. Afwijkingen zullen in de regel bij de investeringsaanvraag worden voorgelegd aan de raad. Daarnaast geldt voor besluiten tot afwijking tijdens of na de uitvoering zoals altijd de actieve informatieplicht.

Naast bovenstaande is het college bevoegd te beslissen in gevallen waarin deze nota niet voorziet.

2 Investeren

2.1 Wat is investeren?

Een gangbare definitie van het begrip investeren is: Het vastleggen van vermogen in objecten waarvan het nut zich over meer dan een jaar uitstrekt. In de meeste gevallen gaat het om kapitaalgoederen, zoals gebouwen, wegen of machines en installaties. Het is echter ook mogelijk vermogen vast te leggen in onstoffelijke (immateriële) of financiële objecten. Ook hiervoor gebruiken we in deze nota de term investeren. Door het doen van investeringen ontstaan meerjarige bezittingen, oftewel vaste activa. De waarde van deze vaste activa worden bepaald (waarderen) en opgenomen op de gemeentelijke balans (activeren). De lasten die als gevolg van deze investeringen ontstaan, zoals bijvoorbeeld kapitaallasten (afschrijvingen en toegerekende rente) en onderhoudslasten, behoren tot de jaarlijkse exploitatielasten.

2.2 Ondergrens voor activeren

In artikel 59 van het BBV is opgenomen dat: “Alle investeringen worden geactiveerd” (uitgezonderd kunstvoorwerpen met een cultuur-historische waarde). De Commissie BBV beveelt gemeenten daarbij aan uit het oogpunt van efficiency en het in de hand houden van de administratieve lasten een ondergrens voor het activeren van investeringen te hanteren. Bij het hanteren van een activeringsgrens moet de verplichting tot het activeren van investeringen in acht worden genomen.

De ondergrens voor activering stellen wij in deze nota vast op € 100.000. Uitgaven met een lager bedrag worden ten laste van de exploitatie geraamd en verantwoord, tenzij de raad in voorkomende gevallen anders besluit. Een uitzondering op deze beleidsregel vormen aankopen welke als losstaand actief weliswaar onder de ondergrens blijven, maar wel in grotere aantallen worden aangeschaft en daardoor deze ondergrens overstijgen, zoals bijvoorbeeld computers of meubilair, maar ook lantaarnpalen en speeltoestellen. Vanuit het wettelijke kader vormen ook de investeringen in gronden, terreinen en financiële vaste activa een uitzondering. Deze worden altijd geactiveerd, onafhankelijk van het bedrag.

|

In Hendrik-Ido-Ambacht wordt van een investering gesproken als het gaat om een begrote uitgave van minimaal € 100.000 en een levensduur van langer dan 5 jaar, tenzij het gronden, terreinen of financiële vaste activa betreft. Bij deze omvang wordt rekening gehouden met eventuele niet-verrekenbare/compensabele BTW. |

2.3 Investering of onderhoud?

Van een investering is sprake als het nut zich over meerdere jaren uitstrekt en wordt geactiveerd conform de wettelijke (BBV) en beleidsmatige (deze nota) kaders. Kosten van onderhoud worden gemaakt om het actief in goede, of oorspronkelijke staat te houden en zijn dus niet van invloed op de vooraf bepaalde gebruiksduur (afschrijvingstermijn) van het object. De Commissie BBV heeft de stellige uitspraak gedaan dat kosten voor onderhoud niet levensduur verlengend zijn. Deze onderhoudskosten mogen niet worden geactiveerd. Investeringen die worden gepleegd ten behoeve van een bestaand actief en expliciet leiden tot een substantiële kwaliteitsverbetering en/of levensduurverlenging van betreffend actief moeten wel worden geactiveerd. Bijvoorbeeld, het renoveren (= vernieuwen naar de huidige maatstaven en normen) van een gebouw. Dit geldt ook voor aanpassingen om te voldoen aan wet- en regelgeving (bijv. investeringen in een gebouw om te voldoen aan veiligheidsvoorschriften die invloed hebben op de waarde en de levensduur). De verschillen tussen onderhoud of substantiële kwaliteitsverbetering en/of levensduurverlenging lijken redelijk ondoorzichtig. De grondregel is dat, wanneer uitgaven worden gedaan ten behoeve van het behoud van de oorspronkelijke kwaliteit en levensduur van een actief, er sprake is van onderhoud.

3 Activeren

3.1 Soorten activa

Investeringen worden verantwoord op de balans onder de post vaste activa. Onder deze post worden conform het BBV de volgende vaste activa onderscheiden:

- 1.

immateriële vaste activa;

- 2.

materiële vaste activa en

- 3.

financiële vaste activa.

Voor deze onderdelen gelden verschillende regels rondom activeren.

1. Immateriële vaste activa

In overeenstemming met het BBV (artikel 34) worden onder de immateriële vaste activa afzonderlijk opgenomen.

- a.

kosten van het sluiten van geldleningen en het saldo van (dis)agio.

- b.

kosten van onderzoek en ontwikkeling voor een bepaald actief.

- c.

bijdragen aan activa in eigendom van derden.

Kosten verbonden aan het sluiten van geldleningen en het saldo van agio en disagio

In artikel 63 lid 7 van het BBV is bepaald dat alle passiva tegen nominale waarden moeten worden gewaardeerd. Dat houdt in dat leningen voor het totaalbedrag van de aangegane schuld moet worden opgenomen. Het verschil tussen het schuldbedrag en het uitgekeerde bedrag, het (dis)agio, kan naar keuze al dan niet worden geactiveerd.

|

Kosten verbonden aan het sluiten van geldleningen en het saldo van agio en disagio worden niet geactiveerd. |

Kosten van onderzoek en ontwikkeling voor een bepaald actief

Kosten van onderzoek en ontwikkeling mogen worden geactiveerd (artikel 60 BBV) indien aan enkele voorwaarden is voldaan. De commissie BBV geeft echter de aanbeveling de kosten van onderzoek en ontwikkeling niet te activeren. Wel maakt zij een uitzondering voor de grondexploitatie.

|

Kosten voor onderzoek en ontwikkeling niet activeren. De grondexploitatie is een uitzondering hierop. |

Bijdragen aan activa in eigendom van derden

Deze kunnen worden geactiveerd indien aan de volgende voorwaarden van het BBV (artikel 61) is voldaan;

- a.

er is sprake van een investering door een derde;

- b.

de investering bijdraagt aan de publieke taak;

- c.

derden zich hebben verplicht tot het daadwerkelijk investeren, op een wijze zoals is overeengekomen en;

- d.

de bijdrage kan worden teruggevorderd, indien derden in gebreke blijven of de gemeente anders recht kan doen gelden op de activa die samenhangen met de investering.

Als vast staat dat aan alle voorwaarden wordt voldaan moet de gemeente de bijdrage behandelen als was het actief in kwestie in bezit van de gemeente. Denk hierbij aan de bijdrage in het LOC in Zwijndrecht en het Praktijkonderwijs Zwijndrechtse Waard.

|

Bijdragen aan activa in eigendom van derden activeren, indien is voldaan aan de voorwaarden van artikel 61 BBV. |

2. Materiële vaste activa

Het BBV (artikel 35) kent de volgende soorten materiële vaste activa:

- 1.

Investeringen met een economisch nut;

- 2.

Investeringen met een economisch nut, waarvoor ter bestrijding van de kosten een heffing kan worden geheven;

- 3.

Investeringen in de openbare ruimte met een maatschappelijk nut.

In artikel 59 van het BBV is opgenomen dat alle investeringen moeten worden geactiveerd. Deze investeringen zijn verhandelbaar en/of kunnen bijdragen aan het genereren van middelen. Een deel van de gemeentelijke investeringen heeft een economische waarde omdat gemeenten prijzen en tarieven voor diensten kunnen vragen, waardoor deze verkocht kunnen worden of rendabel kunnen zijn.

Investeringen met een economisch nut die niet mogen worden geactiveerd zijn kunstvoorwerpen van cultuurhistorische waarde, voor zover ze niet bedoeld zijn voor verkoop.

3. Financiële vaste activa

Onder financiële vaste activa worden volgens het BBV (artikel 36) verstaan:

- a.

kapitaalverstrekkingen aan deelnemingen, gemeenschappelijke regelingen en overige verbonden partijen;

- b.

leningen aan openbare lichamen als bedoeld in artikel 1, onderdeel a, van de Wet financiering decentrale overheden, woningbouwcorporaties, deelnemingen en overige verbonden partijen;

- c.

overige langlopende geldleningen;

- d.

uitzettingen in ’s Rijks schatkist met een rentetypische looptijd van één jaar of langer;

- e.

uitzettingen in de vorm van Nederlands schuldpapier met een rentetypische looptijd van één jaar of langer;

- f.

overige uitzettingen met een rentetypische looptijd van één jaar of langer.

4.Waarderen

4.1 Waarderingsgrondslagen

Waardering van activa is van belang omdat het de basis vormt voor het vaststellen van de financiële consequenties van activa door waardevermindering. Anders geformuleerd: de gekozen systematiek voor de waardering van activa in het stelsel van baten en lasten is van invloed op de exploitatie van de gemeente en daarmee op de financiële resultaten die behaald worden. Hiervoor zijn in het BBV bepalingen opgenomen voor de waardering van activa. De waarderingsgrondslag voor vaste activa wordt bepaald door de verkrijgings- of vervaardigingsprijs (artikel 63 BBV). Van activa waarvan de bestemming verandert, wordt de actuele waarde van de nieuwe bestemming in de toelichting op de balans opgenomen.

4.2 Vaststelling financiële waarde

Artikel 63 van het BBV geeft een nadere omschrijving van kosten die geactiveerd mogen worden; Activa worden gewaardeerd op basis van de verkrijgings- of vervaardigingsprijs;

- •

De verkrijgingsprijs omvat de inkoopprijs en de bijkomende kosten;

- •

De vervaardigingsprijs omvat de aanschaffingskosten van de gebruikte grond- en hulpstoffen en de overige kosten, die rechtstreeks aan de vervaardiging kunnen worden toegerekend. Dit zijn o.a. de direct aan een actief toe te rekenen apparaatskosten. In de vervaardigingsprijs kunnen voorts worden opgenomen een redelijk deel van de indirecte kosten en de rente over het tijdvak dat aan de vervaardiging van het actief kan worden toegerekend; in dat geval vermeldt de toelichting dat deze rente is geactiveerd;

|

Hendrik-Ido-Ambacht activeert directe voorbereidings- en vervaardigings¬kosten. (Bouw)rente en indirecte kosten (niet zijnde de overhead in het interne uurtarief) komen direct ten laste van de exploitatie, en worden geacht niet in belangrijke mate bij te dragen aan de juiste waardering van betreffende activa. |

Erfpacht: volgens lid 1 van BBV artikel 63 worden (alle) activa gewaardeerd op basis van de verkrijgings- of vervaardigingsprijs. In BBV artikel 63 lid 4 staat echter een uitzondering: “Voor in erfpacht uitgegeven gronden geldt de uitgifteprijs van eerste uitgifte als verkrijgingsprijs.”

4.3 Restwaarde

|

In navolging van andere gemeenten en vergelijkbaar met hetgeen voor de fiscale winstbepaling van ondernemingen voorgeschreven is1, kiest Hendrik-Ido-Ambacht ervoor bepaalde panden tot een restwaarde af te schrijven. De gedachte hierachter is dat sommige gebouwen aan het einde van de economische levensduur nog een waarde vertegenwoordigen in het economisch verkeer. |

De restwaarde wordt bepaald op grond van onderstaande uitgangspunten. Wanneer de boekwaarde onder de restwaarde terechtkomt wordt nog slechts rente toegerekend. Iedere 5 jaar worden de wijzigingen in de WOZ waarden bekeken, en alleen wanneer de restwaarde op grond van de berekening gewijzigd is met meer dan 20% wordt de afschrijving herzien.

- 1.

Kantoren afschrijven tot 50 % van de WOZ waarde.

- 2.

Ateliers, bedrijfsruimte, sportcomplexen, MFA’s, Wijk/buurtcentra en woningen afschrijven tot 25 % van de WOZ waarde.

- 3.

Bedrijfsruimte overig, scholen, garageboxen, gymlokalen, parkeergarages, specifiek vastgoed (onder andere kerktorens, schouwburg) en vastgoed overig (onder andere poort, schuur) afschrijven tot 0.

Dit heeft tot gevolg dat de jaarlijkse kapitaallasten per activa lager zijn ten koste van de ruimte voor een vervangingsinvestering of winst bij herontwikkeling van de locatie bij het einde van de afschrijvingstermijn. Bij verkoop of vervanging van bovengenoemde activa bestaat er nog een restboekwaarde, waardoor bij volledige vernieuwing of verkoop deze boekwaarde afgeboekt moet worden.

4.4 Afwaarderen activa

Artikel 65 van het BBV geeft de voorschriften weer voor afwaardering van activa;

- 1.

Naar verwachting duurzame waardeverminderingen van vaste activa worden onafhankelijk van het resultaat van het boekjaar in aanmerking genomen;

- 2.

Voorraden en deelnemingen worden tegen de marktwaarde gewaardeerd indien de marktwaarde lager is dan de verkrijgings- of vervaardigingsprijs;

- 3.

Een actief dat buiten gebruik wordt gesteld wordt afgewaardeerd op het moment van buitengebruikstelling, indien de restwaarde lager is dan de boekwaarde.

Het eerste en tweede lid van artikel 65 BBV hebben betrekking op waardeverminderingen die naar verwachting duurzaam zijn. Het is niet voorzienbaar dat de waardevermindering zal ophouden te bestaan. Gedacht kan worden aan nieuwe inzichten in de technische en/of de economische levensduur van activa of de aantasting van het vermogen van deelnemingen. Een afwaardering op grond wegens een duurzame waardevermindering, bijvoorbeeld bodemvervuiling, is mogelijk.

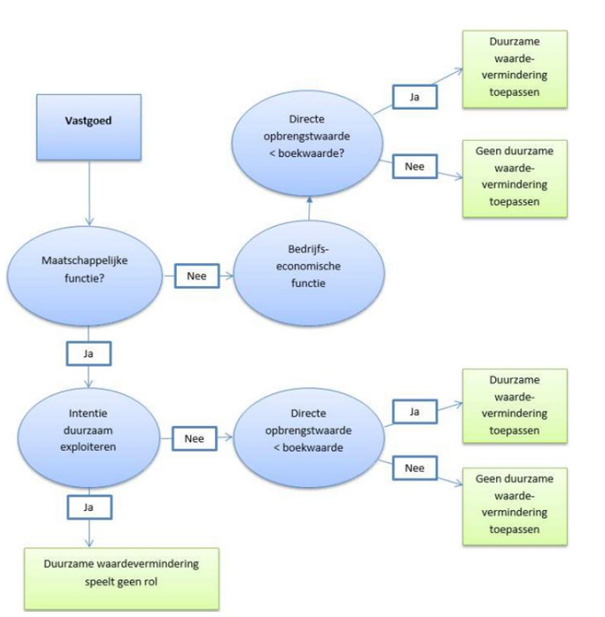

In het derde lid wordt voorgeschreven dat van een actief dat buiten gebruik wordt gesteld, waarvan de restwaarde lager is dan de boekwaarde, wordt afgeschreven tot de restwaarde. Bij een volledige buitengebruikstelling dient het actief uiteraard te worden afgewaardeerd tot hetzij nul, hetzij tot de restwaarde, indien die redelijkerwijs verwacht kan worden. Wanneer een actief gedeeltelijk buiten gebruik wordt gesteld, dient het actief proportioneel te worden afgewaardeerd. Duurzame waardevermindering van vaste activa wordt onafhankelijk van het resultaat van het boekjaar in aanmerking genomen. Ingeval van gewijzigde omstandigheden komt het voor dat vastgoed in waarde afneemt. Vastgoed wordt onderscheiden in vastgoed met een maatschappelijke en een bedrijfseconomische functie. Vastgoed met een maatschappelijke functie kenmerkt zich dat bij negatieve exploitatiesaldi er feitelijk sprake is van het duurzaam verstrekken van subsidie. Indien de bestuurlijke intentie bestaat om vastgoed met een maatschappelijke functie duurzaam te exploiteren en dit als zodanig in de begroting tot uitdrukking komt dan speelt duurzame waardevermindering geen rol. Vastgoed met een bedrijfseconomische functie kenmerkt zich door de bestuurlijke intentie om bewust winst en/of waardestijgingen te realiseren voor vastgoed met een economische functie is afwaardering verplicht en wordt de toets met behulp van de directe opbrengstwaarde voorgeschreven. Of er sprake is van duurzame waardevermindering van vastgoed kan volgens onderstaand schema worden vastgesteld.

4.5 Verkoop of buitengebruikstelling (desinvestering)

Als een materieel vast actief buiten gebruik wordt gesteld en/of wordt verkocht, moet het actief afgewaardeerd worden als de verwachte marktwaarde lager is dan de boekwaarde. Wanneer een actief wordt bestemd voor verkoop dan moet daarbij tevens overboeking plaatsvinden naar de voorraden. De eventueel verkregen (verkoop-)opbrengst wordt als incidentele bate verantwoord in de jaarrekening.

De restantboekwaarde van het object moet, indien van toepassing, geheel worden afgeboekt en worden verantwoord als een incidentele last in de jaarrekening. De verkoopopbrengst en het afboeken van de boekwaarde mogen niet met elkaar worden verrekend en worden dus als afzonderlijke posten opgenomen. Ook verrekening van de verkoopopbrengst met de aanschafwaarde van een eventueel vervangingsobject is niet toegestaan.

4.6 Componentenbenadering

In het bedrijfsleven is het zogenaamde IFRS (International Financial Reporting Standards) van toepassing. In deze rapportagevoorschriften is de componentenmethode voor materiële vaste activa een uitgangspunt. De componentenmethode houdt in dat een kapitaalgoed dat is samengesteld uit afzonderlijke delen, wordt afgeschreven met als basis die afzonderlijke delen en hun waardeverloop. Hierbij moet gedacht worden aan bijvoorbeeld een gebouw dat uit de volgende delen kan bestaan: grond, gebouw, installaties. De verschillende delen kennen ieder hun eigen afschrijvingstermijn en worden afzonderlijk geactiveerd. Indien de componentenmethode wordt toegepast, worden de afzonderlijke delen geactiveerd en afgeschreven conform de economische levensduur van de betreffende onderdelen. De installaties worden bij vervanging opnieuw geactiveerd. Door toepassing van de componentenmethode worden investeringen in de vervanging van versleten componenten niet als onderhoud in aftrek gebracht op de gevormde onderhoudsvoorziening. Dit houdt de voorziening zuiver. Als nadelen van de componentenmethode kunnen worden genoemd:

- •

hogere administratieve lasten doordat het aantal kapitaalgoederen dat geactiveerd wordt groter is.

- •

de overzichtelijkheid van de staat van activa kan afnemen.

De componentenmethode wordt steeds vaker toegepast. Het gaat hierbij om de investeringen in de riolering, als onderdeel van het Water en Rioleringsprogramma (WRP), maar ook bij de sportvelden en de revitalisering van Cascade.

Indien de componentenmethode niet wordt toegepast is het noodzakelijk dat een voorziening wordt gevormd voor toekomstig (groot) onderhoud en (eventuele) vervanging.

Het uitgangspunt is dat we componentenbenadering zoveel mogelijk toepassen.

|

Wij passen de componentenbenadering toe. |

5. Afschrijven

5.1 Methoden van afschrijven

Voor afschrijving bestaan verschillende methoden. Het BBV laat gemeenten vrij in de keuze van een methodiek. In de praktijk maken de meeste gemeenten gebruik van de lineaire en/of annuïteiten methode.

Lineair afschrijven wil zeggen dat de afschrijving een vast bedrag per jaar is. Als gevolg van deze methode daalt de boekwaarde met een constante factor, zodat de rentelasten in de loop der tijd afnemen. Hierdoor daalt ook de jaarlijkse kapitaallast (rente + afschrijving) van de betreffende investering.

Een annuïteit gaat uit van een gelijkblijvende jaarlijkse kapitaallast. De rentelast daalt gedurende de gebruiksperiode steeds sneller, waardoor het gedeelte voor afschrijving omgekeerd evenredig stijgt.

Deze methode leent zich vooral in situaties waarbij de kosten -al dan niet via een (h)uurtarief- worden doorbelast. Deze methode voorkomt dat sterke afwijkingen ten opzichte van voorgaande jaren leiden tot sterke wisselingen in tarieven. Ook kan deze methode worden toegepast als er een (rijks)vergoeding tegenover staat die ook gebaseerd is op de annuïteiten methode. Bij de annuïteiten methode is het wel van belang dat er door veroudering geen sprake is van sterke stijging van onderhoudslasten. In de praktijk worden deze lasten echter veelal geëgaliseerd via ofwel het totaal van onderhoudslasten van de diverse gebouwen, ofwel via voorzieningen ter voorkoming van sterk schommelende lasten.

|

Hendrik-Ido-Ambacht handhaaft de annuïtaire methode van afschrijving, waarmee de kapitaallasten die op de begroting drukken jaarlijks gelijk blijven van de betreffende activa. |

5.2 Moment van afschrijven

De commissie BBV doet de aanbeveling om vast te leggen wanneer met het afschrijven van een nieuw kapitaalgoed wordt begonnen.

Mogelijke keuzes hierbij:

- •

in het jaar waarin het kapitaalgoed gereed komt/verworven wordt en vanaf het moment dat het door de gemeente in gebruik kan worden genomen,

- •

medio het begrotingsjaar waarin het gereed komt/verworven wordt,

- •

in het begrotingsjaar dat volgt op het jaar waarin het gereed komt/verworven wordt.

|

Om praktische redenen (uniformiteit in de regio en een lagere foutkans) kiest Hendrik-Ido-Ambacht er voor om te starten met afschrijven in het begrotingsjaar na gereedkomen/ ingebruikname. |

5.3 Afschrijvingstermijnen

De te hanteren afschrijvingstermijn voor een bepaald actief is op grond van het BBV (artikel64 lid 3) afhankelijk van de verwachte toekomstige gebruiksduur. Die gebruiksduur kan zijn de technische gebruiksduur (termijn dat een actief technisch gezien meegaat) of de economische gebruiksduur (termijn tot een actief economisch verouderd is).

In Hendrik-Ido-Ambacht wordt de afschrijvingstermijn uit voorzichtigheidsoverweging gesteld op de economische gebruiksduur, omdat deze vrijwel altijd de kortste is. In de bijgevoegde tabel met afschrijvingstermijnen zijn deze termijnen opgenomen.

5.4 Renteberekening

|

Voor de toerekening van rente aan de materiële vaste activa gebruikt Hendrik-Ido-Ambacht de renteomslag. Deze wordt bepaald door het rentetotaal van de uitstaande leningen en de bij begroting vastgestelde gecalculeerde rente over het eigen vermogen en de voorzieningen. De renteomslag wordt uitgedrukt als percentage, en zo nodig bij de begroting geactualiseerd. Uitzondering op bovenstaande zijn activa waaraan op basis van expliciete besluitvorming een afwijkend rentepercentage of de werkelijke rente wordt toegerekend. Het gaat hierbij met name om rentelasten op de grondexploitatie De Volgerlanden. |

Bij de toepassing van het rente-omslagpercentage kan/zal een verschil ontstaan tussen de werkelijke rentekosten en de omslagrente. Dit wordt als calculatieverschil verantwoord in de rekening van baten en lasten. Door deze methode wordt bereikt dat de verschillen in de rentekosten niet over een groot aantal producten worden omgeslagen, maar geconcentreerd verantwoord en geanalyseerd kunnen worden. Op grond van de notitie 2017 van de cie BBV mag bij de begroting de (voor)gecalculeerde omslagrentepercentage binnen een maximale marge van 0,5% worden afgerond.

|

De rente wordt berekend op basis van de boekwaarde per 1 januari van het betreffende boekjaar. |

5 Recapitulatie / besluitpunten

- 1.

In Hendrik-Ido-Ambacht wordt van een investering gesproken als het gaat om een begrote uitgave van minimaal € 100.000 en een levensduur van langer dan 5 jaar, tenzij het gronden, terreinen of financiële vaste activa betreft. Bij deze omvang wordt rekening gehouden met eventuele niet-verrekenbare/compensabele BTW.

- 2.

Kosten verbonden aan het sluiten van geldleningen en het saldo van agio en disagio worden niet geactiveerd.

- 3.

Kosten voor onderzoek en ontwikkeling worden conform de aanbeveling van de commissie BBV niet geactiveerd. De grondexploitatie is een uitzondering hierop.

- 4.

Bijdragen aan activa in eigendom van derden activeren, indien is voldaan aan de voorwaarden van artikel 61 BBV.

- 5.

Hendrik-Ido-Ambacht activeert directe voorbereidings- en vervaardigings¬kosten. (Bouw)rente en indirecte kosten (niet zijnde de overhead in het interne uurtarief) komen direct ten laste van de exploitatie, en worden geacht niet in belangrijke mate bij te dragen aan de juiste waardering van betreffende activa.

- 6.

Panden worden afgeschreven tot een restwaarde op grond van onderstaande categorieën. Wanneer de boekwaarde onder restwaarde terechtkomt wordt nog slechts rente toegerekend:

- a.

Categorie 1: Kantoren afschrijven tot 50% van de WOZ waarde

- b.

Categorie 2: Ateliers, bedrijfsruimte, sportcomplexen, MFA’s, Wijk/ buurtcentra en woningen afschrijven tot 25% van de WOZ waarde

- c.

Categorie 3: Bedrijfsruimte overig, scholen, garageboxen, gymlokalen, parkeergarages, specifiek vastgoed (onder andere kerktorens, schouwburg) en vastgoed overig (onder andere poort, schuur) afschrijven tot 0%.

- a.

-

Iedere vijf jaar worden de wijzigingen in de WOZ waarden bekeken. Wanneer de restwaarde op grond van de herberekening gewijzigd is met meer dan 20% wordt de afschrijving voor de resterende periode herzien.

-

Wanneer door de hiervoor genoemde wijziging de boekwaarde onder de restwaarde terecht komt, wordt alleen nog rente toegerekend.

- 7.

Hendrik-Ido-Ambacht schrijft af via de annuïtaire methode.

- 8.

Wij passen de componentenbenadering toe.

- 9.

De eerste afschrijvingslast treedt op in het begrotingsjaar dat volgt op het moment van gereedkomen/ ingebruikname.

- 10.

De afschrijvingstermijn wordt gesteld op de economische gebruiksduur, conform de bijgevoegde tabel

- 11.

Hendrik-Ido-Ambacht rekent rente toe volgens de rente-omslagmethode op basis van de boekwaarde per 1 januari van het betreffende boekjaar.

Ondertekening

Bijlage 1: Afschrijvingstabel

|

Hoofdindeling, nut (Economisch, Maatschappelijk) en subindeling |

Termijn |

Meth. |

|

|

Gronden en terreinen |

|||

|

E |

Waardevaste grond |

∞ |

nvt |

|

E |

Niet-waardevaste grond |

40 |

ANN |

|

Woonruimten |

|||

|

E |

Woonruimten |

50 |

ANN |

|

Bedrijfsgebouwen |

|||

|

E |

Nieuwbouw en uitbreiding steen |

50 |

ANN |

|

E |

Schoolgebouwen |

50 |

ANN |

|

E |

Buitenkozijnen, waterleiding, verplaatsbare wanden |

40 |

ANN |

|

E |

Centrale verwarming, sanitair, houten gebouwen |

30 |

ANN |

|

E |

Toneelhijsinstallatie (bouwkundig) |

25 |

ANN |

|

E |

Dakbedekking, ventilatie, noodgebouwen, |

20 |

ANN |

|

E |

Brandmelders, beveiligingsinstallatie |

20 |

ANN |

|

E |

Zonwering |

15 |

ANN |

|

E |

Theater/ toneelgrid Cascade |

15 |

ANN |

|

E |

Warmwatervoorziening, regelapparatuur |

15 |

ANN |

|

E |

Toneelhijsinstallatie (besturing) |

12 |

ANN |

|

Machines, apparaten en installaties |

|||

|

E |

Betonput (ondergrondse container) |

40 |

ANN |

|

E |

Ondergrondse container |

15 |

ANN |

|

Vervoermiddelen |

|||

|

E |

Overige gemeentelijke bedrijfswagens |

10 |

ANN |

|

Grond- weg en waterbouwkundige werken |

|||

|

E |

Riolering |

50 |

ANN |

|

E |

Rioolpompen |

15 |

ANN |

|

Overige materiële vaste activa |

|||

|

E |

Gemeentelijke monumenten |

25 |

ANN |

|

E |

Meubilair & stoffering, OLP, 1e inrichting scholen, hekwerk |

20 |

ANN |

|

Grond- weg en waterbouwkundige werken |

|||

|

M |

Betonnen bruggen |

60 |

ANN |

|

M |

Stalen bruggen |

60 |

ANN |

|

M |

Wegen |

50 |

ANN |

|

M |

Duikers |

50 |

ANN |

|

M |

Lichtmasten |

40 |

ANN |

|

M |

Houten bruggen |

30 |

ANN |

|

M |

Drainage |

30 |

ANN |

|

M |

Lichtmastarmaturen |

25 |

ANN |

|

M |

Herstraten |

25 |

ANN |

|

M |

Abri’s |

20 |

ANN |

|

M |

Asfalt deklagen |

15 |

ANN |

|

Groen |

|||

|

E |

Bomen |

50 |

ANN |

|

M |

Onderlaag kunstgrasveld/ trapvelden |

30 |

ANN |

|

E |

Plantvakken, natuurvriendelijke oevers |

25 |

ANN |

|

Sport en spel |

|||

|

M |

Lichtmast sportvelden, ondergrond speeltoestellen |

15 |

ANN |

|

E |

Speeltoestellen |

15 |

ANN |

|

M |

Aanleg/ renovatie sport grasvelden, toplaag kunstgrasvelden/ trapvelden |

10 |

ANN |

Wanneer een activum hierboven niet vermeld is, geldt annuïtaire afschrijving op grond van een door het college bepaalde geschatte levensduur.

Bijlage 2: Begrippen

Activa

Activa zijn de bezittingen van de gemeente. Deze worden ingedeeld in vaste en vlottende activa en staan op de linkerzijde (debet) van de balans, onderdeel van een jaarrekening. Vaste activa wordt onderverdeeld in immateriële, materiële en financiële vaste activa. Vlottende activa wordt onderverdeeld in voorraden, vorderingen en liquide middelen.

Activeren

Het op de balans presenteren van de financiële waarde van het aangeschafte of vervaardigde kapitaalgoed met meerjarig nut dat vanaf dat moment als vast actief kan worden beschouwd. De jaarlijkse kosten worden in de toekomst ten laste van de exploitatie gebracht, dit zijn de kapitaallasten.

Afschrijven

Een periodieke boekhoudkundige verwerking van de waardevermindering van activa wegens technische slijtage en economische veroudering. Het af te schrijven bedrag hangt af van de economische levensduur van de investering. De afschrijvingen zijn onderdeel van de kapitaallasten. De meest voorkomende afschrijvingsmethoden zijn lineaire afschrijving en annuïtaire afschrijving.

Agio / Disagio

Agio is het verschil tussen het bedrag waarvoor een lening wordt aangegaan en het bedrag dat aan de geldnemer wordt uitgekeerd. Agio kan ook te maken hebben met aandelen. De prijs, of koers, van een aandeel is opgebouwd uit de nominale waarde plus het agio. Disagio is het tegengestelde van agio.

Annuïtaire afschrijvingsmethode

Een afschrijvingsmethode waarde bij kapitaallasten jaarlijks gelijk zijn gedurende de economische levensduur van de investering. In de beginjaren is de afschrijvingscomponent laag en de rentecomponent hoog. In de laatste jaren ligt deze verhouding andersom.

Boekwaarde

Waarde van de activa op de balans. Dit is de verkrijging- of vervaardigingsprijs verminderd met de cumulatieve afschrijvingen per balansdatum.

Boekwinst

Dit is het resultaat als een actief wordt verkocht tegen een hogere prijs dan de resterende boekwaarde op het moment van verkoop.

Economische levensduur

De economische levensduur wordt bepaald door rationeel en doelmatig gebruik rekening houdend met technische ontwikkelingen. Nieuwe technologie kan bestaande investeringen sneller doen verouderen.

Exploitatie

De lasten en baten die worden toegerekend aan het verslagjaar waarop zij betrekking hebben en is een onderdeel van de jaarrekening.

Financiële vaste activa Is een onderdeel van de vaste activa die financiële bezittingen vertegenwoordigen, zoals deelnemingen en aandelen.

Gelijksoortige investeringen (samengestelde activa)

Investeringen zijn gelijksoortig als er gedurende het jaar meerdere dezelfde objecten van worden aangeschaft, voorbeelden zijn: meubilair, inventaris, vervoermiddelen.

Immateriële vaste activa

Is een onderdeel van de vaste activa waar geen bezittingen tegenover staan. Ze vallen niet onder de materiële en financiële vaste activa, ze zijn niet stoffelijk (niet tastbaar). Voorbeelden zijn de kosten voor het sluiten van geldleningen en onderzoek en ontwikkeling van een bepaald actief.

Investeren

Het aanschaffen of zelf produceren van activa. Hierbij is de intentie de activa zelf meerdere jaren te gebruiken.

Investering

Een uitgaven van enige omvang, waarvan het nut over meerdere jaren wordt verdeeld. Onderscheid wordt gemaakt tussen investeringen met een economisch nut met heffing, economisch nut zonder heffing en maatschappelijk nut en maatschappelijk nut.

Investering met economisch nut

Activa die kunnen bijdragen aan het genereren van middelen, bijvoorbeeld door het vragen van heffingen (leges, rechten en tarieven), of activa die verhandelbaar zijn. Deze investeringen moeten volgens het Besluit begroting en verantwoording provincies en gemeenten (BBV) worden geactiveerd.

Investeringen met maatschappelijk nut

Activa die geen mogelijkheid hebben middelen te genereren en een publieke taak vervullen in de openbare ruimte zoals; wegen, groenvoorziening, bruggen etc.. Deze investeringen moeten volgens het Besluit begroting en verantwoording provincies en gemeenten (BBV) worden geactiveerd.

Investeringsbudget

Bedrag door de gemeenteraad geautoriseerd voor het doen van een investering.

Kapitaallasten

Jaarlijks terugkerende lasten die samenhangen met de investeringen. De kapitaallasten bestaan uit de som van twee onderdelen: afschrijvingen en rente.

Levensduurverlengende investeringen

Investeringen aan een bestaand actief waardoor een langere economische levensduur ontstaat. Onderhoud is niet levensduurverlengend, maar dient om het actief gedurende zijn levensduur in goede staat te houden.

Lineaire afschrijvingsmethode

Een afschrijvingsmethode waarbij de jaarlijkse kapitaallasten dalen. Het component afschrijvingen is over de periode een jaarlijks gelijk bedrag. Als gevolg van een dalende boekwaarde nemen de jaarlijkse rentelasten af.

Materiële vaste activa

Investeringsuitgaven waar bezittingen van stoffelijke aard tegen over staan met een gebruiksduur van meerdere jaren.

Nieuwe of uitbreidingsinvesteringen

Investeringen ten behoeve van de ontwikkeling van nieuwe activiteiten of uitbreiding van huidige activiteiten, waarvan de financiële aspecten nog niet in de begroting zijn opgenomen.

Rente(omslag)

Een vergoeding voor het beslag dat de boekwaarde van een investering en voorraad onderhanden werk legt op de financieringsmiddelen van de gemeente. De rente is een onderdeel van de kapitaallasten.

Restwaarde

Een schatting van de opbrengstwaarde van activa tegen een huidig prijspeil, verminderd met de te maken kosten voor verwijdering of vernietiging van (delen van) het actief.

Technische levensduur

Het aantal jaren dat een actief daadwerkelijk meegaat, voor dat het technisch versleten is.

Vaste activa

De bezittingen van de gemeente waarvan het daarvoor benodigde vermogen voor een periode langer dan een jaar is vastgelegd.

Verkrijgingsprijs

Het bedrag dat is betaald om activa aan te schaffen (inkoopprijs en de bijkomende kosten).

Vervangingsinvestering

Het vervangen van een bestaand actief, waarvan de financiële aspecten al in de begroting zijn verwerkt en de technische of economische levensduur is verstreken.

Vlottende activa

De bezittingen van de gemeente waarvan het daarvoor benodigde vermogen voor een periode korter dan één jaar is vastgelegd. Binnen een jaar moeten de vlottende activa zijn omgezet in geld.

Voorraden

Goederen in bewaring voor een later gebruik. Het BBV maakt onderscheid tussen: grond- en hulpstoffen, onderhanden werk waaronder bouwgronden in exploitatie, gereed product en handelsgoederen, en vooruitbetalingen van voorraden.

Ziet u een fout in deze regeling?

Bent u van mening dat de inhoud niet juist is? Neem dan contact op met de organisatie die de regelgeving heeft gepubliceerd. Deze organisatie is namelijk zelf verantwoordelijk voor de inhoud van de regelgeving. De naam van de organisatie ziet u bovenaan de regelgeving. De contactgegevens van de organisatie kunt u hier opzoeken: organisaties.overheid.nl.

Werkt de website of een link niet goed? Stuur dan een e-mail naar regelgeving@overheid.nl