Permanente link

Naar de actuele versie van de regeling

http://lokaleregelgeving.overheid.nl/CVDR708643

Naar de door u bekeken versie

http://lokaleregelgeving.overheid.nl/CVDR708643/1

Verordening reclamebelasting Steenbergen 2024

Geldend van 21-12-2023 t/m heden

Intitulé

Verordening reclamebelasting Steenbergen 2024De raad van de gemeente Steenbergen;

In behandeling genomen het voorstel van burgemeester en wethouders d.d. 14 november 2023;

Gelet op:

artikel 227 van de Gemeentewet;

Besluit vast te stellen de volgende verordening:

Verordening op de heffing en invordering van reclamebelasting Steenbergen 2024.

Artikel 1 Definities

Deze verordening verstaat onder:

-

a. reclameobject: een openbare aankondiging in letters, cijfers, tekens, symbolen of kleuren, of een combinatie daarvan, zichtbaar vanaf de openbare weg;

-

b. Wet WOZ: de Wet waardering onroerende zaken;

-

c. WOZ-waarde: de op de voet van hoofdstuk IV van de Wet WOZ voor het betreffende kalenderjaar voor de onroerende zaak vastgestelde waarde;

-

d. vestiging:

- 1.

de onroerende zaak als bedoeld in artikel 16 van de Wet WOZ, of een deel daarvan indien een deel afzonderlijk wordt gebruikt;

- 2.

twee of meer onroerende zaken, als bedoeld in artikel 16 van de Wet WOZ, of delen daarvan, die direct naast of boven elkaar gelegen zijn en die tezamen door één organisatie of bedrijf voor één doel worden gebruikt.

- 1.

-

e. voorziening: specifiek hulpmiddel bestemd voor het aanbrengen van één of meer (al dan niet wisselende) openbare aankondigingen;

-

f. jaar: een kalenderjaar.

Artikel 2 Gebiedomschrijving

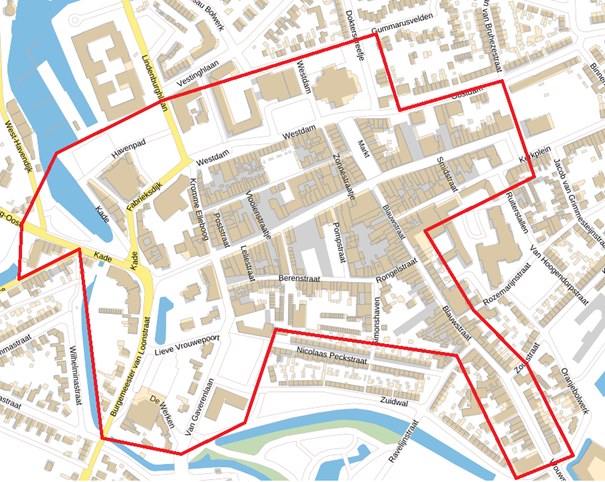

De Verordening reclamebelasting Steenbergen 2024 is van toepassing in het centrum van Steenbergen. Het aangewezen gebied is vermeld op de bij deze verordening behorende en daarvan deel uitmakende kaart (bijlage 1).

Artikel 3 Belastbaar feit

Onder de naam ‘reclamebelasting’ wordt een directe belasting geheven voor een openbare aankondiging die zichtbaar is vanaf de openbare weg.

Artikel 4 Belastingplicht

De reclamebelasting wordt geheven van de gebruiker van de vestiging, waarop, waaraan, waarin of waarbij één of meer reclameobjecten zijn aangebracht dan wel zijn geplaatst.

Artikel 5 Vrijstellingen

De reclamebelasting wordt niet geheven ter zake van reclameobjecten:

-

1. die korter dan 13 weken aanwezig zijn, tenzij deze zijn geplaatst in een voorziening waarin, waaraan of waarop wisselende reclameobjecten worden geplaatst, die individueel korter dan 13 weken aanwezig zijn, maar waarbij de verschillende reclameobjecten gezamenlijk 13 weken of meer aanwezig zijn;

-

2. die als algemene bewegwijzering waarmee een algemeen belang wordt gediend kunnen worden aangemerkt;

-

3. die door de gemeente of in opdracht van de gemeente zijn geplaatst of aangebracht, indien en voor zover het reclameobject geschiedt ter uitvoering van de publieke taak;

-

4. van instellingen, die door de rijksbelastingdienst zijn aangewezen als Algemeen Nut Beogende Instellingen (ANBI) en die betrekking hebben op de functie van het gebouw of de naam van de instelling;

-

5. die zijn aangebracht op PostNL geplaatste brievenbussen;

-

6. aangebracht door of namens winkeliersverenigingen of wijkorganen, waarbij het reclameobject uitsluitend bestaat uit een afbeelding met naam van de winkeliersvereniging of het wijkorgaan;

-

7. die uitsluitend een landen-, provincie-, gemeente- of streekvlag inhouden;

-

8. voorzien van opschriften aangebracht op bouwterreinen, voor zover deze opschriften rechtstreeks betrekking hebben op de op dat terrein in uitvoering zijnde bouwwerkzaamheden;

-

9. die zijn aangebracht op scholen, ziekenhuizen, verpleeg- en verzorgingshuizen, kerken en moskeeën en die betrekking hebben op de functie van het gebouw;

-

10. die zijn bestemd voor de verkoop of verhuur van onroerende zaken, indien deze aanwezig zijn in de onmiddellijke nabijheid van de te verkopen zaak.

Artikel 6 Maatstaf van heffing

-

1. De reclamebelasting wordt geheven per vestiging.

-

2. Indien de vestiging gelijk is aan de onroerende zaak, als bedoeld in artikel 16 van de Wet WOZ, bedraagt de heffingsmaatstaf de WOZ-waarde van de onroerende zaak.

-

3. In afwijking van het tweede lid, bedraagt de heffingsmaatstaf, indien de vestiging deel uitmaakt van één onroerende zaak, als bedoeld in artikel 16 van de Wet WOZ, het deel van de vastgestelde WOZ-waarde dat aan de vestiging kan worden toegerekend.

-

4. Bij de bepaling van de heffingsmaatstaf wordt buiten aanmerking gelaten de waarde van delen van de vestiging die in hoofdzaak tot woning dienen dan wel in hoofdzaak dienstbaar zijn aan woondoeleinden.

-

5. Indien met betrekking tot een vestiging geen WOZ-waarde is vastgesteld, wordt de heffingsmaatstaf van die onroerende zaak bepaald met overeenkomstige toepassing van het bepaalde bij of krachtens de artikelen 17, 18 en 20, tweede lid, van de Wet WOZ.

Artikel 7 Belastingtarieven

-

1. Het tarief bedraagt bij een waarde van:

- a.

minder dan € 200.000,00: € 500,00

- b.

€ 200.000,00 of meer, maar minder dan € 400.000,00: € 650,00

- c.

€ 400.000,00 of meer, maar minder dan € 600.000,00: € 800,00

- d.

€ 600.000,00 of meer: € 950,00

- a.

-

2. Indien de vastgestelde WOZ-waarde naar beneden wordt bijgesteld, wordt de aanslag ambtshalve verminderd indien de lagere WOZ-waarde leidt tot een lager belastingbedrag voor de reclamebelasting.

Artikel 8 Belastingjaar

Het belastingjaar is gelijk aan het kalenderjaar.

Artikel 9 Wijze van heffing

De reclamebelasting wordt geheven bij wege van aanslag.

Artikel 10 Ontstaan van belastingschuld en heffing naar tijdsgelang

-

1. De belasting is verschuldigd bij het begin van het belastingjaar of zo later is, bij de aanvang van de belastingplicht.

-

2. Indien de belastingplicht met betrekking tot het perceel in de loop van het belastingjaar aanvangt, is de belasting verschuldigd over zoveel twaalfde gedeelten van de voor dat jaar verschuldigde belasting als er in dat jaar, na de aanvang van de belastingplicht nog volle kalendermaanden overblijven.

-

3. Indien de belastingplicht met betrekking tot het perceel in de loop van het belastingjaar eindigt, bestaat aanspraak op ontheffing voor zoveel twaalfde gedeelte van de voor dat jaar verschuldigde belasting als er in dat jaar na het einde van de belastingplicht nog volle kalendermaanden overblijven.

-

4. Het tweede en derde lid zijn niet van toepassing indien de belastingplichtige verhuist en binnen het in artikel 2 aangewezen gebied een andere vestiging in gebruik neemt.

Artikel 11 Betalingstermijnen

-

1. In afwijking van artikel 9, eerste lid, van de Invorderingswet 1990 moeten de aanslagen worden betaald in twee gelijke termijnen waarvan de eerste termijn vervalt op de laatste dag van de maand volgend op de maand die in de dagtekening van het aanslagbiljet is vermeld en de volgende termijn twee maanden later.

-

2. In afwijking van het eerste lid geldt, zolang de verschuldigde bedragen door middel van automatische betalingsincasso worden afgeschreven, dat de aanslagen moeten worden betaald in vijf gelijke termijnen. De eerste termijn vervalt één maand na de dagtekening van het aanslagbiljet en elk van de volgende termijnen een maand later.

-

3. De Algemene termijnenwet is niet van toepassing op de, in de voorgaande leden gestelde termijnen.

Artikel 12 Kwijtschelding

Bij de invordering van reclamebelasting wordt geen kwijtschelding verleend.

Artikel 13 Overgangsrecht en inwerkingtreding

-

1. De ‘Verordening reclamebelasting Steenbergen 2023' van 15 december 2022 wordt ingetrokken met ingang van de in het derde lid genoemde datum van ingang van de heffing, met dien verstande dat zij van toepassing blijft op de belastbare feiten die zich voor die datum hebben voorgedaan.

-

2. Deze verordening treedt in werking met ingang van de eerste dag na die van de bekendmaking.

-

3. De datum van ingang van de heffing is 1 januari 2024.

Artikel 14 Citeertitel

Deze verordening kan worden aangehaald als ‘Verordening reclamebelasting Steenbergen 2024’.

Ondertekening

Steenbergen, 14 december 2023,

De raad voornoemd,

de griffier, de voorzitter,

R.A.J. Defilet, MA R.P. van den Belt, MBA

Bijlage 1

Ziet u een fout in deze regeling?

Bent u van mening dat de inhoud niet juist is? Neem dan contact op met de organisatie die de regelgeving heeft gepubliceerd. Deze organisatie is namelijk zelf verantwoordelijk voor de inhoud van de regelgeving. De naam van de organisatie ziet u bovenaan de regelgeving. De contactgegevens van de organisatie kunt u hier opzoeken: organisaties.overheid.nl.

Werkt de website of een link niet goed? Stuur dan een e-mail naar regelgeving@overheid.nl