Permanente link

Naar de actuele versie van de regeling

http://lokaleregelgeving.overheid.nl/CVDR707771

Naar de door u bekeken versie

http://lokaleregelgeving.overheid.nl/CVDR707771/1

Regeling vervalt per 01-01-2025

Verordening op de heffing en invordering van reclamebelastingen Land van Cuijk 2024

Geldend van 01-01-2024 t/m 31-12-2024

Intitulé

Verordening op de heffing en invordering van reclamebelastingen Land van Cuijk 2024De raad van de gemeente Land van Cuijk;

gelezen het voorstel van burgemeester en wethouders d.d. 24 oktober 2023;

gelet op artikel 227 van de Gemeentewet en artikel 28 van de Wet algemene regels herindeling (arhi);

besluit:

- 1.

vervallen te verklaren:

- a.

de Verordening reclamebelasting centrum Boxmeer 2018;

- b.

de Verordening reclamebelasting Cuijk 2021;

- c.

de Verordening reclamebelasting centrumgebied Grave 2021;

- d.

de Verordening reclamebelasting bedrijventerreinen Grave 2021;

- a.

- 2.

vast te stellen de navolgende verordening overeenkomstig de volgende bepalingen:

Verordening op de heffing en invordering van reclamebelastingen Land van Cuijk 2024 (Verordening reclamebelastingen Land van Cuijk 2024)

Artikel 1. Definities

Deze verordening verstaat onder:

- a.

reclameobject: een openbare aankondiging in letters, symbolen of kleuren, of een combinatie daarvan, zichtbaar vanaf de openbare weg;

- b.

bouwwerk: elke constructie van enige omvang van hout, steen, metaal of ander materiaal, welke op de plaats van bestemming hetzij direct of indirect met de grond verbonden is, hetzij directe of indirecte steun vindt in of op de grond;

- c.

vestiging:

- 1.

een onroerende zaak als bedoeld in hoofdstuk III van de Wet waardering onroerende zaken of een deel daarvan, dat door één organisatie of bedrijf wordt gebruikt;

- 2.

verschillende onroerende zaken, als bedoeld in artikel 16 van de Wet waardering onroerende zaken, die direct naast elkaar gelegen zijn en door één organisatie of bedrijf tezamen voor één doel worden gebruikt;

- 1.

- d.

voorziening: specifiek hulpmiddel bestemd voor het aanbrengen van één of meer (al dan niet wisselende) openbare aankondigingen;

- e.

jaar: een kalenderjaar.

Artikel 2. Gebiedsomschrijving

Deze verordening is van toepassing binnen de gebieden in Boxmeer, Cuijk en Grave, zoals aangegeven op de bij deze verordening behorende en daarvan deel uitmakende kaarten (bijlagen 1 tot en met 4).

Artikel 3. Belastbaar feit

Onder de naam reclamebelasting wordt binnen het gebied als bedoeld in artikel 2 een directe belasting geheven voor openbare aankondigingen zichtbaar vanaf de openbare weg.

Artikel 4. Belastingplicht

De reclamebelasting wordt geheven van de gebruiker van de vestiging waarop en/of waarbij één of meer reclameobjecten zijn aangebracht.

Artikel 5. Maatstaven van heffing en tarieven

De reclamebelastingen worden geheven naar de maatstaven en tarieven, opgenomen in de bij deze verordening behorende tarieventabel.

Artikel 6. Belastingtijdvak

Het belastingtijdvak is gelijk aan het kalenderjaar.

Artikel 7. Ontstaan van de belastingschuld en heffing naar tijdsgelang

-

1. De belastingschuld ontstaat bij het begin van het heffingstijdvak.

-

2. Als de belastingschuld na het begin van het belastingtijdvak aanvangt, ontstaat de belastingschuld bij aanvang van de belastingplicht.

-

3. Als de belastingschuld in de loop van het belastingtijdvak aanvangt, is de reclamebelasting verschuldigd voor zoveel twaalfde gedeelten van de voor dat jaar verschuldigde reclamebelasting als er in dat jaar, na het tijdstip van de aanvang van de belastingplicht, nog volle kalendermaanden overblijven.

-

4. Als de belastingplicht in de loop van het kalenderjaar eindigt, wordt de aanslag op verzoek van belastingplichtige verminderd met zoveel twaalfden gedeelten van de voor dat jaar verschuldigde reclamebelasting als er in dat jaar, na het tijdstip van de beëindiging van de belastingplicht, nog volle kalendermaanden overblijven.

-

5. Belastingbedragen van € 10,00 of minder worden niet geheven of ingevorderd.

-

6. Voor de toepassing van het bepaalde in het vierde lid wordt het totaal van de op één aanslagbiljet verenigde verschuldigde bedragen reclamebelasting of andere heffingen aangemerkt als één belastingbedrag.

Artikel 8. Wijze van heffing

De reclamebelasting wordt geheven bij wege van aanslag.

Artikel 9. Vrijstellingen

De reclamebelasting wordt niet geheven voor openbare aankondigingen:

- a.

die korter dan 13 weken aanwezig zijn, tenzij deze openbare aankondigingen zijn aangebracht in een voorziening waarin, waaraan of waarop wisselende openbare aankondigingen worden aangebracht, die individueel korter dan dertien weken zijn, maar waarbij de verschillende openbare aankondigingen gezamenlijk dertien weken of meer aanwezig zijn;

- b.

die als algemene bewegwijzering waarmee een algemeen belang wordt gediend, kunnen worden aangemerkt;

- c.

die door de gemeente of in opdracht van de gemeente zijn geplaatst of aangebracht, als en voor zover de openbare aankondiging geschiedt ter uitvoering van de publieke taak;

- d.

die door (semi-)overheden of culturele, maatschappelijke of daarmee gelijk te stellen lichamen met ideële doelstellingen zijn aangebracht en betrekking hebben op activiteiten die uitsluitend een cultureel, maatschappelijk, charitatief of ideëel belang dienen;

- e.

aangebracht door of namens winkeliersverenigingen of centrummanagement, waarbij het reclameobject uitsluitend bestaat uit een vlag, banier of zuil met de naam van de winkeliersvereniging of het centrummanagement;

- f.

aangebracht op bouwterreinen, voor zover deze opschriften rechtstreeks betrekking hebben op de op dat terrein in uitvoering zijnde bouwwerkzaamheden;

- g.

die door politieke partijen zijn aangebracht en die een ideëel belang dienen;

- h.

die onderdeel uitmaken van voor de verkoop of verhuur bestemde artikelen en producten in een etalage of in de winkel;

- i.

bestemd voor de verkoop of verhuur van onroerende zaken, indien deze aanwezig zijn in de onmiddellijke nabijheid van de te verkopen of te verhuren zaak;

- j.

aangebracht op scholen, zorginstellingen, ziekenhuizen, kerken en moskeeën, en die uitsluitend betrekking hebben op de functie van het gebouw;

- k.

die betrekking hebben op eerstelijnsgezondheidszorg.

Artikel 10. Termijnen van betaling

-

1. De aanslagen moeten worden betaald uiterlijk op de laatste dag van de maand volgende op de maand die in de dagtekening van het aanslagbiljet is vermeld.

-

2. In afwijking in zoverre van het eerste lid geldt, ingeval het totaalbedrag van de op één aanslagbiljet verenigde aanslagen, of als het aanslagbiljet maar één aanslag bevat het bedrag daarvan meer is dan € 35,00 of minder dan € 10.000,00 dat de aanslagen moeten worden betaald in drie gelijke maandelijkse termijnen waarvan de eerste termijn vervalt op de laatste dag van de maand volgende op de maand die in de dagtekening van het aanslagbiljet is vermeld en elk van de volgende termijnen telkens een maand later.

-

3. In gevallen bedoeld in het tweede lid geldt in afwijking in zoverre van het aldaar bepaalde, zolang de verschuldigde bedragen door middel van automatische betalingsincasso van de betaalrekening van de belastingschuldige kunnen worden afgeschreven, dat de aanslagen moeten worden betaald in elf gelijke termijnen waarvan de eerste termijn vervalt op de laatste dag van de maand volgende op de maand die in de dagtekening van het aanslagbiljet is vermeld en elk van de volgende termijnen telkens een maand later.

-

4. De Algemene termijnenwet is niet van toepassing op de in de voorgaande leden gestelde termijnen.

Artikel 11. Kwijtschelding

Van deze belasting wordt geen kwijtschelding verleend.

Artikel 12. Overgangsrecht

-

1. De “Verordening reclamebelasting centrum Boxmeer 2018”, vastgesteld bij raadsbesluit van 4 oktober 2017;

-

2. De “Verordening reclamebelasting Cuijk 2021” vastgesteld bij raadsbesluit van 14 december 2020;

-

3. De “Verordening reclamebelasting centrumgebied Grave 2021”, vastgesteld bij raadsbesluit van 3 november 2020;

-

4. De “Verordening reclamebelasting bedrijventerreinen Grave 2021”, vastgesteld bij raadsbesluit van 3 november 2020;

-

vervallen met ingang van de in artikel 13 genoemde datum van ingang van de heffing, met dien verstande dat zij van toepassing blijft op de belastbare feiten die zich voor die datum hebben voorgedaan.

Artikel 13. Inwerkingtreding

-

1. Deze verordening treedt in werking op 1 januari 2024;

-

2. De datum van ingang van de heffing is 1 januari 2024.

Artikel 14. Citeertitel

Deze verordening kan worden aangehaald als de ‘Verordening reclamebelastingen Land van Cuijk 2024’.

Ondertekening

Aldus besloten door de raad van de gemeente Land van Cuijk

in zijn openbare vergadering van 14 december 2023.

De griffier,

Richard van der Weegen

De voorzitter,

Marieke Moorman

Tarieventabel behorende bij de Verordening reclamebelastingen Land van Cuijk 2024

|

Hoofdstuk 1 |

Centrumgebied Boxmeer |

|

1.1 |

Grondslag van heffing |

|

1.1.1 |

De reclamebelasting wordt geheven per vestiging; |

|

1.1.2 |

Indien de vestiging gelijk is aan de onroerende zaak, als bedoeld in artikel 16 van de Wet waardering onroerende zaken, bedraagt de heffingsmaatstaf een vast bedrag, vermeerderd met een bedrag dat afhankelijk is van de op de voet van hoofdstuk IV van de Wet waardering onroerende zaken voor de onroerende zaak vastgestelde WOZ-waarde voor het betreffende kalenderjaar; |

|

1.1.3 |

In afwijking van onderdeel 1.1.2, bedraagt de heffingsmaatstaf , indien de vestiging deel uitmaakt van één onroerende zaak, als bedoeld in artikel 16 van de Wet waardering onroerende zaken, een vast bedrag vermeerderd met een bedrag dat afhankelijk is van het deel van de WOZ-waarde van de onroerende zaak dat aan de vestiging voor het betreffende kalenderjaar kan worden toegerekend; |

|

1.1.4 |

In afwijking van onderdeel 1.1.2, bedraagt de heffingsmaatstaf voor een vestiging als bedoeld in artikel 1, onderdeel c, sub 2, een vast bedrag vermeerderd met een bedrag dat afhankelijk is van de gezamenlijke WOZ-waarde zoals deze op de voet van hoofdstuk IV van de Wet waardering onroerende zaken voor de onroerende zaken die samen de vestiging vormen, is vastgesteld voor het betreffende kalenderjaar; |

|

1.1.5 |

Bij de bepaling van de heffingsmaatstaf wordt buiten aanmerking gelaten de waarde van delen van de vestiging die in hoofdzaak tot woning dienen dan wel in hoofdzaak dienstbaar zijn aan woondoeleinden; |

|

1.1.6 |

Indien met betrekking tot een onroerende zaak geen WOZ-waarde is vastgesteld op de voet van hoofdstuk IV van de Wet waardering onroerende zaken wordt de heffingsmaatstaf van die onroerende zaak bepaald met overeenkomstige toepassing van het bepaalde bij of krachtens de artikelen 17, 18 en 20, tweede lid, van de Wet waardering onroerende zaken; |

|

1.2 |

Tarieven. |

|

1.2.1 |

Het tarief voor de reclamebelasting bedraagt € 376,00 per vestiging, vermeerderd met een bedrag dat afhankelijk is van de hoogte van de maatstaf van heffing als bedoeld in artikel 5; |

|

1.2.2 |

Het in het vorige lid genoemde tarief wordt vermeerderd met € 2,04 per € 1.000,00 die de maatstaf van heffing als bedoeld in artikel 6 een waarde van € 100.000,00 overstijgt, met dien verstande dat de vermeerdering niet meer dan € 430,00 bedraagt. |

|

1.2.3 |

Indien de vastgestelde WOZ-waarde voor het betreffende jaar naar beneden wordt bijgesteld, wordt de aanslag ambtshalve verminderd indien de lagere WOZ-waarde leidt tot een lager belastingbedrag voor de reclamebelasting. |

|

Hoofdstuk 2 |

Centrumgebied Cuijk |

|

2.1 |

Grondslag van heffing |

|

2.1.1 |

De reclamebelasting wordt geheven per vestiging; |

|

2.1.2 |

Indien de vestiging gelijk is aan de onroerende zaak, als bedoeld in artikel 16 van de Wet waardering onroerende zaken, bedraagt de heffingsmaatstaf een vast bedrag, vermeerderd met een bedrag dat afhankelijk is van de op de voet van hoofdstuk IV van de Wet waardering onroerende zaken voor de onroerende zaak vastgestelde WOZ-waarde voor het betreffende kalenderjaar; |

|

2.1.3 |

In afwijking van onderdeel 2.1.2, bedraagt de heffingsmaatstaf, indien de vestiging deel uitmaakt van één onroerende zaak, als bedoeld in artikel 16 van de Wet waardering onroerende zaken, een vast bedrag vermeerderd met een bedrag dat afhankelijk is van het deel van de WOZ-waarde van de onroerende zaak dat aan de vestiging voor het betreffende kalenderjaar kan worden toegerekend; |

|

2.1.4 |

In afwijking van onderdeel 2.1.2, bedraagt de heffingsmaatstaf voor een vestiging als bedoeld in artikel 1, onderdeel c, sub 2, een vast bedrag vermeerderd met een bedrag dat afhankelijk is van de gezamenlijke WOZ-waarde zoals deze op de voet van hoofdstuk IV van de Wet waardering onroerende zaken voor de onroerende zaken die samen de vestiging vormen, is vastgesteld voor het betreffende kalenderjaar; |

|

2.1.5 |

Bij de bepaling van de heffingsmaatstaf wordt buiten aanmerking gelaten de waarde van delen van de vestiging die in hoofdzaak tot woning dienen dan wel in hoofdzaak dienstbaar zijn aan woondoeleinden |

|

2.1.6 |

Indien met betrekking tot een onroerende zaak geen WOZ-waarde is vastgesteld op de voet van hoofdstuk IV van de Wet waardering onroerende zaken wordt de heffingsmaatstaf van die onroerende zaak bepaald met overeenkomstige toepassing van het bepaalde bij of krachtens de artikelen 17, 18 en 20, tweede lid, van de Wet waardering onroerende zaken. |

|

2.2 |

Tarieven |

|

2.2.1 |

Het tarief voor de reclamebelasting bedraagt € 240,00 per vestiging; |

|

2.2.2 |

Indien de WOZ-waarde van de vestiging meer bedraagt dan € 50.000,00, wordt het in het vorige lid genoemde tarief vermeerderd met een bedrag ad € 2,63 per € 1.000,00 WOZ-waarde boven de € 50.000,00 tot een maximum van € 701,00; |

|

2.2.3 |

Indien de vastgestelde WOZ-waarde voor het betreffende jaar naar beneden wordt bijgesteld, wordt de aanslag ambtshalve verminderd indien de lagere WOZ-waarde leidt tot een lager belastingbedrag voor de reclamebelasting. |

|

Hoofdstuk 3 |

Centrumgebied Grave en bedrijventerreinen Grave |

|

3.1 |

Grondslag van heffing en tarieven |

|

3.1.1 |

De reclamebelasting wordt geheven per vestiging |

|

3.1.2 |

Als de vestiging gelijk is aan de onroerende zaak, als bedoeld in artikel 16 van de Wet waardering onroerende zaken, bedraagt de heffingsmaatstaf 0,233 % van de op de voet van hoofdstuk IV van de Wet waardering onroerende zaken voor de onroerende zaak vastgestelde WOZ-waarde voor het betreffende kalenderjaar, met een minimum van € 233,00 en een maximum van € 466,00; |

|

3.1.3 |

In afwijking van onderdeel 3.1.2, bedraagt de heffingsmaatstaf, als de vestiging deel uitmaakt van één of meerdere onroerende za(a)k(en), als bedoeld in artikel 16 van de Wet waardering onroerende zaken, 0,233 % van het deel van de WOZ-waarde dat voor het betreffende kalenderjaar aan de vestiging kan worden toegekend, met een minimum van € 233,00 en een maximum van € 466,00; |

|

3.1.4 |

In afwijking van het onderdeel 3.1.2 bedraagt de heffingsmaatstaf voor een vestiging die bestaat uit meer dan één onroerende zaak, als bedoeld in artikel 16 van de Wet waardering onroerende zaken, 0,233 % van de op voet van hoofdstuk IV van de Wet waardering onroerende zaken vastgestelde gezamenlijke WOZ-waarden, met een minimum van € 233,00 en een maximum van € 466,00; |

|

3.1.5 |

Bij de bepaling van de heffingsmaatstaf wordt buiten aanmerking gelaten de waarde van delen van de vestiging die in hoofdzaak tot woning dienen dan wel in hoofdzaak dienstbaar zijn aan woondoeleinden; |

|

3.1.6 |

Als met betrekking tot een onroerende zaak geen WOZ-waarde is vastgesteld op de voet van hoofdstuk IV van de Wet waardering onroerende zaken wordt de heffingsmaatstaf van die onroerende zaak bepaald met overeenkomstige toepassing van het bepaalde bij of krachtens de artikelen 17, 18 en 20, tweede lid, van de Wet waardering onroerende zaken; |

|

3.1.7 |

Als de WOZ-waarde voor het betreffende jaar naar beneden wordt bijgesteld, wordt de aanslag ambtshalve verminderd als de lagere WOZ-waarde leidt tot een lager belastingbedrag voor de reclamebelasting. |

Bijlagen:

- 1.

Gebied reclamebelasting centrum Boxmeer

- 2.

Gebied reclamebelasting centrum Cuijk

- 3.

Gebied reclamebelasting centrum Grave

- 4.

Gebied reclamebelasting bedrijventerreinen Grave

Deze tarieventabel met bijlagen maken deel uit van het raadsbesluit d.d. 14 december 2023 tot vaststelling van de verordening reclamebelastingen Land van Cuijk 2024.

Mij bekend,

de griffier,

Richard van der Weegen

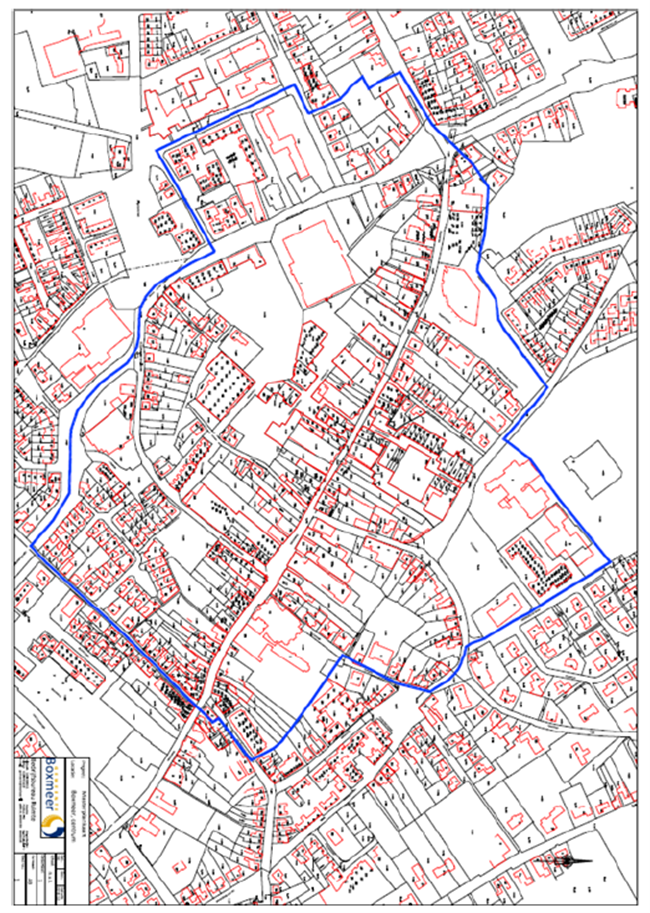

Bijlage 1 behorende bij het raadsbesluit van 14 december 2023.

Gebied reclamebelasting centrum Boxmeer

Als aangewezen gebieden, bedoeld in artikel 2 van de verordening, gelden de op de onderstaande kaart binnen de blauwe lijnen gelegen vestigingen.

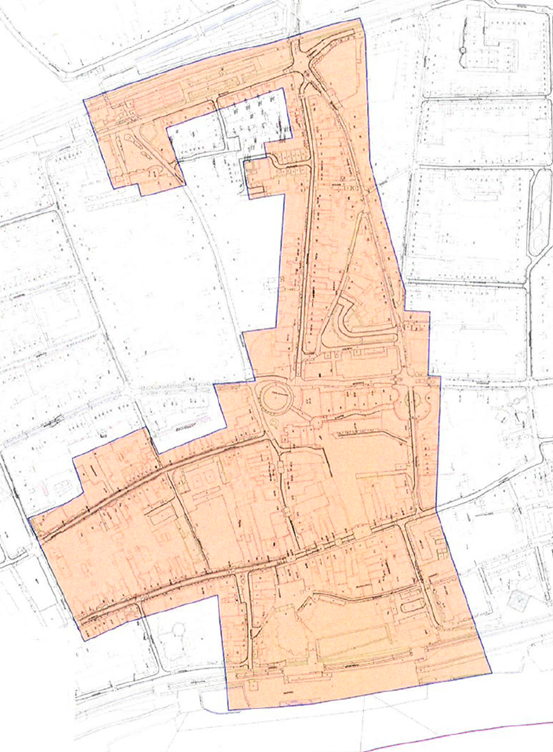

Bijlage 2 behorende bij het raadsbesluit van 14 december 2023.

Gebied reclamebelasting centrum Cuijk

Als aangewezen gebied, bedoeld in artikel 2 van de verordening, gelden de op de onderstaande kaart oranje gearceerde gedeelten. De afbakening is gebaseerd op de bezoekersstromen. Het argument is dat ondernemers met een reclame-uiting profiteren van de toenemende bezoekersstromen vanuit de parkeervoorzieningen én het station Cuijk. Het verhogen van het aantal bezoekers is een van de doelstellingen van het centrummanagement.

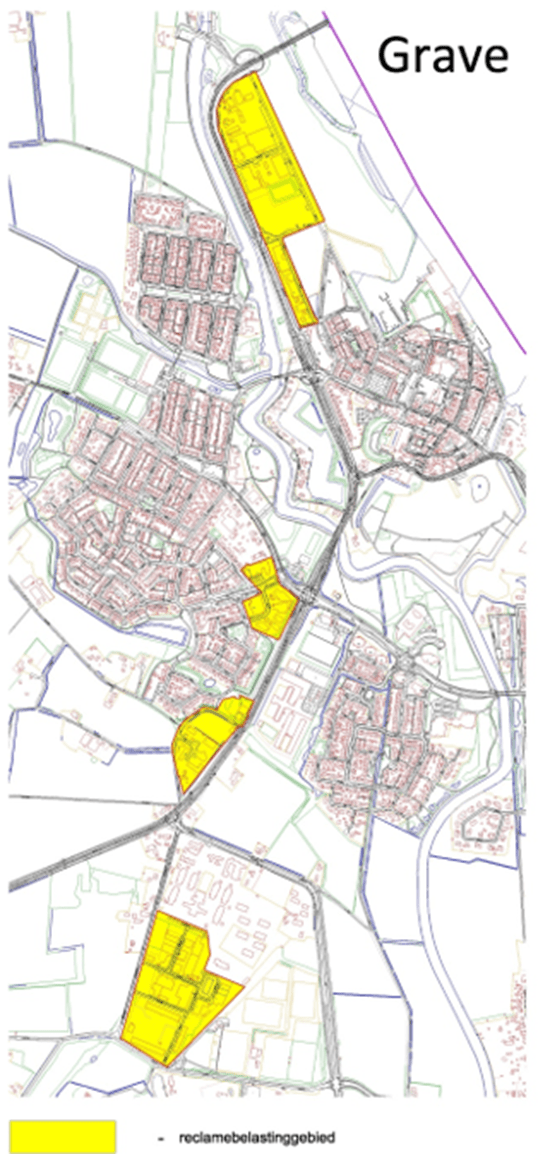

Bijlage 3 behorende bij het raadsbesluit van 14 december 2023.

Gebied reclamebelasting centrum Grave

Als aangewezen gebied, bedoeld in artikel 2 van de verordening, gelden de op de onderstaande kaart gelegen vestigingen met de toegangsdeuren aan de beide zijden van de straten met de blauwe lijnen.

Bijlage 4 behorende bij het raadsbesluit van 14 december 2023.

Gebied reclamebelasting bedrijventerreinen Grave

Als aangewezen gebieden, bedoeld in artikel 2 van de verordening, gelden de op de bijgevoegde kaart geel gearceerde gedeelten.

Ziet u een fout in deze regeling?

Bent u van mening dat de inhoud niet juist is? Neem dan contact op met de organisatie die de regelgeving heeft gepubliceerd. Deze organisatie is namelijk zelf verantwoordelijk voor de inhoud van de regelgeving. De naam van de organisatie ziet u bovenaan de regelgeving. De contactgegevens van de organisatie kunt u hier opzoeken: organisaties.overheid.nl.

Werkt de website of een link niet goed? Stuur dan een e-mail naar regelgeving@overheid.nl