Permanente link

Naar de actuele versie van de regeling

http://lokaleregelgeving.overheid.nl/CVDR707222

Naar de door u bekeken versie

http://lokaleregelgeving.overheid.nl/CVDR707222/1

Verordening op de heffing en invordering van de onroerende-zaakbelastingen 2024

Geldend van 16-12-2023 t/m heden

Intitulé

Verordening op de heffing en invordering van de onroerende-zaakbelastingen 2024De raad van de gemeente Houten;

gelezen het voorstel van burgemeester en wethouders van 31 oktober 2023;

gelet op de artikelen 220 tot en met 220h van de Gemeentewet;

besluit:

vast te stellen de volgende verordening:

VERORDENING OP DE HEFFING EN INVORDERING VAN DE ONROERENDE-ZAAKBELASTINGEN

(Verordening onroerende-zaakbelastingen 2024)

Artikel 1 Belastbaar feit en belastingplicht

-

1. Onder de naam 'onroerende-zaakbelastingen' worden voor binnen de gemeente gelegen onroerende zaken twee directe belastingen geheven:

- a.

een belasting van degene die bij het begin van het kalenderjaar een onroerende zaak die niet in hoofdzaak tot woning dient, al dan niet krachtens eigendom, bezit, beperkt recht of persoonlijk recht gebruikt, verder te noemen: gebruikersbelasting;

- b.

een belasting van degene die bij het begin van het kalenderjaar van een onroerende zaak het genot heeft krachtens eigendom, bezit of beperkt recht, verder te noemen: eigenarenbelasting.

- a.

-

2. Bij de gebruikersbelasting wordt:

- a.

gebruik door degene aan wie een deel van een onroerende zaak in gebruik is gegeven (verder: de gebruiker), aangemerkt als gebruik door degene die dat deel in gebruik heeft gegeven (verder: de gebruikgever); de gebruikgever is bevoegd de belasting als zodanig te verhalen op de gebruiker;

- b.

het ter beschikking stellen van een onroerende zaak voor volgtijdig gebruik aangemerkt als gebruik door degene die, die onroerende zaak ter beschikking heeft gesteld; degene die de onroerende zaak ter beschikking heeft gesteld is bevoegd de belasting als zodanig te verhalen op degene aan wie die zaak ter beschikking is gesteld.

- a.

-

3. Voor de eigenarenbelasting wordt als genothebbende krachtens eigendom, bezit of beperkt recht aangemerkt degene die bij het begin van het kalenderjaar als zodanig in de basisregistratie kadaster is vermeld, tenzij blijkt dat hij op dat tijdstip geen genothebbende krachtens eigendom, bezit of beperkt recht is.

Artikel 2 Belastingobject

-

1. Als onroerende zaak wordt aangemerkt de onroerende zaak, bedoeld in hoofdstuk III van de Wet waardering onroerende zaken.

-

2. Een onroerende zaak dient in hoofdzaak tot woning indien de waarde die op grond van hoofdstuk IV van de Wet waardering onroerende zaken is vastgesteld voor die onroerende zaak in hoofdzaak kan worden toegerekend aan delen van die onroerende zaak die dienen tot woning dan wel volledig dienstbaar zijn aan woondoeleinden.

Artikel 3 Maatstaf van heffing

-

1. De heffingsmaatstaf is de op de voet van hoofdstuk IV van de Wet waardering onroerende zaken voor de onroerende zaak vastgestelde waarde voor het kalenderjaar, bedoeld in artikel 1.

-

2. Als voor een onroerende zaak geen waarde is vastgesteld op de voet van hoofdstuk IV van de Wet waardering onroerende zaken wordt de heffingsmaatstaf van die onroerende zaak bepaald met overeenkomstige toepassing van het bepaalde bij of krachtens de artikelen 17, 18 en 20, tweede lid, van de Wet waardering onroerende zaken.

Artikel 4 Vrijstellingen

-

1. In afwijking in zoverre van artikel 3 wordt bij de bepaling van de heffingsmaatstaf buiten aanmerking gelaten, voor zover dit niet al is gebeurd bij de bepaling van de in dat artikel bedoelde waarde, de waarde van:

- a.

voor de land- of bosbouw bedrijfsmatig geëxploiteerde cultuurgrond, daaronder mede begrepen de open grond, alsmede de ondergrond van glasopstanden, die bedrijfsmatig aangewend wordt voor de kweek of teelt van gewassen, zonder daarbij de ondergrond als voedingsbodem te gebruiken;

- b.

glasopstanden, die bedrijfsmatig worden aangewend voor de kweek of teelt van gewassen, voor zover de ondergrond daarvan bestaat uit de in onderdeel a bedoelde grond;

- c.

onroerende zaken die in hoofdzaak zijn bestemd voor de openbare eredienst of voor het houden van openbare bezinningssamenkomsten van levensbeschouwelijke aard, een en ander met uitzondering van delen van zodanige onroerende zaken die dienen als woning;

- d.

één of meer onroerende zaken die deel uitmaken van een op de voet van de Natuurschoonwet 1928 aangewezen landgoed dat voldoet aan de voorwaarden genoemd in artikel 8 van het Rangschikkingsbesluit Natuurschoonwet 1928, met uitzondering van de daarop voorkomende gebouwde eigendommen;

- e.

natuurterreinen, waaronder mede worden verstaan duinen, heidevelden, zandverstuivingen, moerassen en plassen, die door rechtspersonen met volledige rechtsbevoegdheid welke zich uitsluitend of nagenoeg uitsluitend het behoud van natuurschoon ten doel stellen, beheerd worden;

- f.

openbare land- en waterwegen en banen voor openbaar vervoer per rail, een en ander met inbegrip van kunstwerken;

- g.

waterverdedigings- en waterbeheersingswerken die worden beheerd door organen, instellingen of diensten van publiekrechtelijke rechtspersonen, met uitzondering van de delen van zodanige werken die dienen als woning;

- h.

werken die zijn bestemd voor de zuivering van riool- en ander afvalwater en die worden beheerd door organen, instellingen of diensten van publiekrechtelijke rechtspersonen, met uitzondering van de delen van zodanige werken die dienen als woning;

- i.

werktuigen die van een onroerende zaak kunnen worden afgescheiden zonder dat beschadiging van betekenis aan die werktuigen wordt toegebracht en die niet op zichzelf als gebouwde eigendommen zijn aan te merken.

- j.

onroerende zaken voor zover die bestemd zijn te worden gebruikt voor de publieke dienst van de gemeente, met uitzondering van delen van zodanige onroerende zaken die bestemd zijn te worden gebruikt voor het geven van onderwijs;

- k.

straatmeubilair, waaronder begrepen alle zodanige gebouwde eigendommen - niet zijnde gebouwen - welke zijn geplaatst voor het belang van het publiek, ten dienste van het verkeer of ter verfraaiing van de gemeente, zoals lichtmasten, verkeersinstallaties, standbeelden, monumenten, fonteinen, banken, abri's, hekken en palen;

- l.

plantsoenen, parken en waterpartijen, die bij de gemeente in beheer zijn of waarvan de gemeente het genot heeft krachtens eigendom, bezit of beperkt recht, met uitzondering van delen van zodanige onroerende zaken die dienen als woning;

- m.

begraafplaatsen, urnentuinen en crematoria, met uitzondering van delen van zodanige onroerende zaken die dienen als woning.

- a.

-

2. De vrijstelling met betrekking tot de in onderdeel j van het eerste lid bedoelde onroerende zaken voor de eigenarenbelasting geldt niet voor zover de gemeente van die zaken niet het genot heeft krachtens eigendom, bezit of beperkt recht.

-

3. In afwijking in zoverre van artikel 3 wordt bij de bepaling van de heffingsmaatstaf voor de gebruikersbelasting buiten aanmerking gelaten de waarde van gedeelten van de onroerende zaak die in hoofdzaak tot woning dienen dan wel in hoofdzaak dienstbaar zijn aan woondoeleinden.

Artikel 5 Belastingtarieven

-

1. Het tarief van de belasting bedraagt een percentage van de heffingsmaatstaf. Het percentage bedraagt voor:

- a.

de gebruikersbelasting 0,2536%;

- b.

bij de eigenarenbelasting

- 1.

voor onroerende zaken die in hoofdzaak tot woning dienen 0,0878%;

- 2.

voor onroerende zaken die niet in hoofdzaak tot woning dienen 0,3437%.

- 1.

- a.

-

2. Voor belastingbedragen tot € 10,-- vindt geen heffing plaats. Voor de toepassing van de vorige volzin wordt het totaal van op een aanslagbiljet verenigde verschuldigde bedragen onroerende-zaakbelastingen of andere heffingen aangemerkt als één belastingbedrag.

Artikel 6 Wijze van heffing

De belastingen worden bij wege van aanslag geheven.

Artikel 7 Termijnen van betaling

-

1. In afwijking van artikel 9, eerste lid, van de Invorderingswet 1990 moeten de aanslagen worden betaald in twee gelijke termijnen waarvan de eerste vervalt op de laatste dag van de maand volgend op de maand die in de dagtekening van het aanslagbiljet is vermeld en de tweede twee maanden later.

-

2. In afwijking van het eerste lid geldt, zolang de verschuldigde bedragen door middel van automatische betalingsincasso kunnen worden afgeschreven, dat de aanslagen moeten worden betaald in maximaal tien gelijke termijnen. De eerste termijn vervalt één maand na de dagtekening van het aanslagbiljet en elk van de volgende termijnen telkens een maand later.

-

3. De Algemene termijnenwet is niet van toepassing op de in de voorgaande leden gestelde termijnen.

Artikel 8 Overgangsrecht

De “Verordening onroerende-zaakbelastingen gemeente Houten” vastgesteld bij raadsbesluit van 13 december 2023 wordt ingetrokken met ingang van de in artikel 9, tweede lid, genoemde datum van ingang van de heffing, met dien verstande dat zij van toepassing blijft op de belastbare feiten die zich voor die datum hebben voorgedaan.

Artikel 9 Inwerkingtreding

-

1. Deze verordening treedt in werking met ingang van de eerste dag na die van bekendmaking.

-

2. De datum van ingang van de heffing is 1 januari 2024.

Artikel 10 Citeertitel

Deze verordening wordt aangehaald als “Verordening onroerende-zaakbelastingen gemeente Houten 2024”.

Ondertekening

Aldus vastgesteld in de openbare raadsvergadering van 12 december 2023.

De raad van de gemeente Houten,

de griffier,

C.M.S. Visser

de voorzitter,

G.P. Isabella

Toelichting en berekening OZB 2024

Algemeen

Door de BghU is gezamenlijk met de deelnemende gemeenten een set gegevens ontwikkeld die door de BghU tweemaal per jaar wordt verstrekt. Deze gegevens worden door de deelnemende gemeenten gebruikt voor het bepalen van hun tarieven. Ook voor de berekening van de tarieven OZB 2024 wordt met deze set gegevens gerekend. De gegevens zijn duidelijk omschreven zodat er geen verwarring kan ontstaan over hoe deze te interpreteren. Deze set gegevens maakt het in het vervolg ook mogelijk om betere analyses te maken, omdat gegevens vergelijkbaar zijn. De gegevens in deze memo zijn voor een groot deel ontleend aan de set gegevens die op 30 november 2023 van de BghU is ontvangen.

Toelichting

Uitgangspunt bij de tariefstelling OZB (onroerendezaakbelastingen) is de geraamde opbrengst zoals neergelegd in de begroting 2024. Deze opbrengst is bepaald door de geraamde opbrengst van het huidige jaar (2023) te corrigeren voor inflatie. Hierin is ook een geraamde opbrengst voor areaaluitbreiding woningen opgenomen. Bij de berekening van de tarieven 2024 OZB niet-woningen is rekening gehouden met het door de raad op 15 februari 2022 aangenomen Initiatiefvoorstel “instellen van een gemeente-breed Ondernemersfonds”. De gemeente verhoogt deze tarieven met een vast bedrag per €100.000 WOZ-waarde, voor 2024 met € 40 en 2025 met € 50. Deze bijdrage wordt verdeeld in de geldende verhouding tussen de tarieven voor OZB niet-woningen eigenaren en niet-woningen gebruikers van resp. 57% en 43%.

Herwaardering

Nadat de OZB-opbrengsten voor de begroting zijn geraamd, vindt de herwaardering door de BghU plaats. In aansluiting op de geldende wetgeving heeft ook in 2023 een herwaardering plaatsgevonden. Daarbij is de waarde van alle onroerende zaken voor het belastingjaar 2024, naar het waarde niveau (waarde peildatum) op 1 januari 2023, opnieuw bepaald. De gemiddelde waardeontwikkeling voor zowel woningen als niet-woningen laat een waardestijging zien ten opzichte van het vorige herwaarderingsjaar.

Waardeniveau onroerende zaken

De gemiddelde waardeontwikkeling voor de woningen bedraagt afgerond -/- 0,2% en voor de niet-woningen afgerond +/+ 2,2% op basis van gegevens die door de BghU zijn aangeleverd naar aanleiding van de herwaardering, welke in de loop van 2023 heeft plaatsgevonden.

Deze waardeontwikkeling is gerealiseerd tussen de waardevaststelling op de vorige waarde peildatum 1 januari 2022 en de nieuwe waarde peildatum 1 januari 2023. Het betreft dus de waardeontwikkeling over een periode van één jaar. De waardeontwikkeling is gebaseerd op de verkoopcijfers welke zijn gerealiseerd tot omstreeks 1 januari 2023 en sluiten aan op het marktniveau.

Toezicht Waarderingskamer (Waka)

Door de Waka wordt onveranderd streng gecontroleerd op de voortgang en de kwaliteit van de werkzaamheden op het gebied van de Wet Waardering Onroerende zaken (Wet WOZ). Door toetreding bij de BghU vindt de Waka plaatsvinden op dat niveau.

Benchmark gemeentelijke belastingen

Deze benchmark geeft gemeenten meer informatie over de ontwikkeling van de lokale lasten in zowel eigen als andere gemeenten.

Daarmee kunnen gemeenten nog bewuster keuzes maken over de lastenontwikkeling.

De woonlasten zijn de som van de gemiddeld betaalde ozb, de afvalstoffenheffing en de rioolheffing minus een eventuele heffingskorting.

Tarief

Voor de raming van de OZB opbrengsten zijn de geraamde inkomsten van 2023 geïndexeerd met het vastgestelde indexeringsprecentage uit de begrotingsrichtlijnen 2024 (6,2%). Om tot een juiste tariefstelling te komen moet echter rekening gehouden worden met de gemiddelde waardeontwikkeling zoals deze zichtbaar wordt na afronding van die herwaardering. Ter illustratie het volgende voorbeeld:

P x Q = O waarbij:

P = OZB-tarief

Q = totale waarde

O = opbrengst

(geraamde in begroting)

Wanneer de gemiddelde waarde van de onroerende zaken stijgt (Q) zal het tarief (P) moeten dalen om geen meeropbrengsten (O) te genereren. Een gelijke redenering geldt in een dalende markt. Wanneer de gemiddelde waarde van de onroerende zaken daalt (Q), zal om de in de begroting geraamde opbrengst (O) te genereren het tarief (P) moeten stijgen.

Per saldo betekent bovenstaande dat voor zover er sprake is van lastenverzwaring deze wordt veroorzaakt vanuit de correctie van het tarief voor de inflatie.

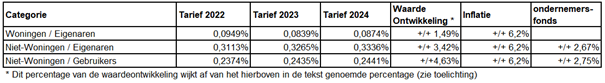

Uitzondering hierop is het lastenverzwarend effect dat ontstaat door het initiatiefvoorstel “instellen van een gemeente-breed Ondernemersfonds”. Zie tabel hieronder.

Daarbij geldt één belangrijke kanttekening. Er wordt altijd en dus onveranderd gerekend met een gemiddelde waardeontwikkeling. Dit betekent dat er in individuele gevallen sprake kan zijn van lastenverzwaring maar ook van lastenverlichting. Dit is niet te voorkomen omdat er wettelijk maar drie OZB-tarieven kunnen worden vastgesteld. Eén tarief eigenarenbelasting woningen, één tarief eigenarenbelasting niet-woningen en één tarief gebruikersbelasting niet-woningen. Maatwerk in individuele gevallen is niet mogelijk en bij wet uitgesloten. Individuele effecten zijn dus niet te beïnvloeden. Uitgangspunt bij de berekening van de tarieven is geen verschuiving van belastingdruk van niet-woningen naar woningen.

Direct effect herwaardering op OZB-tariefstelling

De herwaardering laat zien dat er in Houten voor de woningen sprake is van een waardestijging van deze onroerende zaken, wat betekent dat het tarief zal dalen. Voor de niet-woningen geldt dit niet, aangezien er sprake is van een waardedaling van deze onroerende zaken. Dit leidt tot een stijging van het tarief om tot de vastgestelde opbrengst uit de begroting te komen.

Toelichting:

In de waardeontwikkeling in de tabel hierboven is voor de woningen en de niet-woningen (zowel eigenaren als gebruikers) naast de waardeontwikkelingscijfers zoals die door de BghU zijn aangeleverd, een correctie opgenomen voor de te verwachten honoreren bezwaarschriften in 2024. Daarnaast is ook een correctie op de OZB-waarden opgenomen als gevolg van areaal, vrijstellingen en leegstand. De waardeontwikkeling in de tabel is daarmee de totale waardeontwikkeling inclusief alle correcties.

Berekening tarief

De nieuwe tarieven zijn tot stand gekomen door de oude tarieven te corrigeren met de totale waardeontwikkeling gebaseerd op de door de BghU aangeleverde waarderingen en het in de begroting vastgestelde inflatiepercentage 2024

Het OZB-tarief woningen 2024 wordt berekend via de volgende formule:

Tarief 2024 = (Tarief 2023 * (inflatiepercentage/waardeontwikkeling)) * 100%

Tarief 2024 = (0,0839% * (1,062/1,0149) = 0,0874%

Ter verduidelijking een rekenvoorbeeld:

|

Woning A-straat 1 |

2023 |

2024 |

|

Waarde |

€ 499.225,- |

€ 506.663,- (uitgaande van een waardeontwikkeling gelijk aan +/+ 1,49%) |

|

Ozb-tarief |

0,0839% |

0,0874% |

|

Te betalen Ozb-eigenarenbelasting |

€ 418,85 |

€ 442,82 |

Conclusie: Stijging van de gemiddelde OZB-lasten is 6,2%, gelijk aan de correctie voor inflatie.

Ziet u een fout in deze regeling?

Bent u van mening dat de inhoud niet juist is? Neem dan contact op met de organisatie die de regelgeving heeft gepubliceerd. Deze organisatie is namelijk zelf verantwoordelijk voor de inhoud van de regelgeving. De naam van de organisatie ziet u bovenaan de regelgeving. De contactgegevens van de organisatie kunt u hier opzoeken: organisaties.overheid.nl.

Werkt de website of een link niet goed? Stuur dan een e-mail naar regelgeving@overheid.nl