Permanente link

Naar de actuele versie van de regeling

https://lokaleregelgeving.overheid.nl/CVDR705124

Naar de door u bekeken versie

https://lokaleregelgeving.overheid.nl/CVDR705124/1

Regeling vervallen per 01-01-2025

Verordening Zuiveringsheffing Amstel, Gooi en Vecht 2024

Geldend van 09-12-2023 t/m 31-12-2024

Intitulé

Verordening Zuiveringsheffing Amstel, Gooi en Vecht 2024HET ALGEMEEN BESTUUR VAN HET WATERSCHAP AMSTEL, GOOI EN VECHT

Op voordracht van het dagelijks bestuur van 7 november 2023

Gelet op de artikelen 110 en 113 en hoofdstuk XVIIb van de Waterschapswet;

B E S L U I T :

Artikel I

De Verordening Zuiveringsheffing Amstel, Gooi en Vecht 2023 wordt ingetrokken;

en de Verordening Zuiveringsheffing Amstel, Gooi en Vecht 2024 wordt vastgesteld.

Artikel II

Het tarief voor het belastingjaar 2024 is vastgesteld in artikel 21.

Artikel III

Zodra de artikelen 2.17, 2.18 en 2.21 van de Omgevingswet (Stb. 2016, 156) inwerking treden gaan de bepalingen aangaande de drogere oevergebieden over van de Waterwet naar de Omgevingswet. Omdat nog niet zeker is dat de inwerkingtreding van de Omgevingswet per 1 januari 2024 wordt verwacht, is deze wijziging als apart onderdeel van het besluit geformuleerd waarbij de inwerkingtreding is gekoppeld aan de inwerkintreding van (de relevante bepaling in) de Omgevingswet.

Artikel IV

- 1

Dit besluit treedt in werking 8 dagen na de bekendmaking.

- 2

De datum van ingang van de heffing is 1 januari 2024.

- 3

De in bijlage I genoemde normbladen worden bekend gemaakt door terinzagelegging op het kantoor van het Waterschap Amstel, Gooi en Vecht

Het Algemeen bestuur van het Waterschap Amstel, Gooi en Vecht;

op voordracht van het dagelijks bestuur van 7 november 2023;

gelet op artikel 110 en hoofdstuk XVIIb van de Waterschapswet en hoofdstuk 6.2 van het Waterschapsbesluit;

B E S L U I T :

vast te stellen de:

Verordening Zuiveringsheffing Amstel, Gooi en Vecht 2024

Artikel 1 Belastbaar feit

Ter bestrijding van kosten die zijn verbonden aan de behartiging van de taak inzake het zuiveren van afvalwater, wordt onder de naam zuiveringsheffing een directe belasting geheven ter zake van het direct of indirect afvoeren.

Artikel 2 Begripsbepalingen

Deze verordening verstaat onder:

- a.

het waterschap: het Waterschap Amstel, Gooi en Vecht;

- b.

stoffen: de stoffen genoemd in artikel 9 van deze verordening;

- c.

riolering: een voorziening voor de inzameling en het transport van afvalwater, in beheer bij een gemeente of een rechtspersoon die door een gemeente met het beheer is belast;

- d.

zuiveringtechnisch werk: een werk voor het zuiveren van afvalwater of het transport van afvalwater, niet zijnde een riolering;

- e.

afvoeren: het brengen van stoffen op een riolering of op een zuiveringtechnisch werk in beheer bij het waterschap;

- f.

woonruimte: een ruimte die blijkens zijn inrichting bestemd is om als een afzonderlijk geheel te voorzien in woongelegenheid en waarvan de delen blijkens de inrichting van die ruimte niet bestemd zijn om afzonderlijk in gebruik te worden gegeven;

- g.

bedrijfsruimte: een naar zijn aard en inrichting als afzonderlijk geheel te beschouwen terrein of ruimte, niet zijnde een woonruimte, een zuiveringtechnisch werk of een riolering.

- h.

de ambtenaar belast met de heffing: de door het dagelijks bestuur aangewezen ambtenaar, bedoeld in artikel 123, lid 3, onderdeel b, van de Waterschapswet;

- i.

drinkwater: drinkwater als bedoeld in artikel 1, lid 1, van de Drinkwaterwet;

- j.

drinkwaterbedrijf: drinkwaterbedrijf als bedoeld in artikel 1, lid 1, van de Drinkwaterwet;

- k.

ingenomen water: geleverd drink– en industriewater, warm tapwater, onttrokken grond– en oppervlaktewater en opgevangen hemelwater;

- l.

afvalwater: afvalwater als bedoeld in artikel 3.4 van de Waterwet;

- m.

warm tapwater: warm tapwater als bedoeld in artikel 1, lid 1, van de Drinkwaterwet.

Artikel 3 Bijlagen

Bij deze verordening behoren de volgende bijlagen:

- -

Bijlage I: voorschriften voor meting, bemonstering, analyse en berekening;

- -

Bijlage II: tabel afvalwatercoëfficiënten, zoals opgenomen in artikel 122k, lid 3, van de Waterschapswet.

Artikel 4 Heffingplicht

-

1. Aan de heffing worden onderworpen:

- a.

ter zake van het afvoeren vanuit een woonruimte of een bedrijfsruimte: degene die het gebruik heeft van die ruimte;

- b.

ter zake het afvoeren anders dan bedoeld onder a: degene die afvoert.

- a.

-

2. Voor de toepassing van lid 1, onderdeel a, is heffingplichtig:

- a.

in geval van gebruik van een woonruimte door de leden van een huishouden: degene die door de ambtenaar belast met de heffing is aangewezen;

- b.

in geval van gebruik door degene aan wie een deel van een bedrijfsruimte in gebruik is gegeven: degene die dat deel in gebruik heeft gegeven met dien verstande dat degene die het deel in gebruik heeft gegeven, bevoegd is de heffing als zodanig te verhalen op degene aan wie dat deel in gebruik is gegeven;

- c.

in geval van het voor volgtijdig gebruik ter beschikking stellen van een woonruimte of bedrijfsruimte: degene die de ruimte ter beschikking heeft gesteld, met dien verstande dat degene die de ruimte ter beschikking heeft gesteld, bevoegd is de heffing als zodanig te verhalen op degene aan wie de ruimte ter beschikking is gesteld.

- a.

-

3. Als stoffen met behulp van een riolering worden afgevoerd, is degene bij wie die riolering in beheer is, slechts voor die stoffen die de beheerder zelf op de riolering heeft gebracht aan een heffing onderworpen.

-

4. De opbrengst van de heffing kan tevens worden besteed:

- a.

aan het verstrekken van subsidies ter tegemoetkoming in de kosten van het voorbereiden en uitvoeren van maatregelen die verband houden met het zuiveren van afvalwater aan diegenen die tot het treffen van die maatregelen zijn gehouden;

- b.

aan het verstrekken van subsidies aan heffingplichtigen tot behoud van het gebruik van zuiveringtechnische werken teneinde een stijging van het tarief van de heffing zoveel mogelijk te voorkomen.

- a.

-

5. Het afvoeren door het waterschap is vrijgesteld van de heffing.

Artikel 5 Ontstaan van de belastingschuld en heffing naar tijdsevenredigheid

-

1. De heffing ter zake van woonruimten en van bedrijfsruimten als bedoeld in artikel 18 is verschuldigd bij het begin van het heffingsjaar of, zo dit later is, bij de aanvang van de heffingsplicht.

-

2. Als ter zake van woonruimten de heffingsplicht als bedoeld in lid 1 in de loop van het heffingsjaar aanvangt, is de heffing verschuldigd naar rato van het aantal kalenderdagen dat er in het heffingsjaar, na aanvang van de heffingsplicht, nog overblijft. De dag van inschrijving in de basisregistratie personen geldt in dat geval als de datum waarop de heffingsplicht aanvangt.

-

3. Als ter zake van woonruimten de heffingsplicht bedoeld in lid 1 in de loop van het heffingsjaar eindigt, bestaat aanspraak op ontheffing naar rato van het aantal kalenderdagen dat in het heffingsjaar, na beëindiging van de heffingsplicht, nog overblijft. De dag vóór die van uitschrijving uit de basisregistratie personen geldt in dat geval als de datum waarop de heffingplicht eindigt.

-

4. Als de heffingsplicht voor woonruimten is beëindigd na de dagtekening van de aanslag, kan de heffingplichtige een aanvraag tot ontheffing indienen bij de ambtenaar belast met de heffing.

-

5. Lid 2 en 3 kunnen buiten toepassing worden gehouden als de heffingplichtige verhuist en vanuit deze nieuwe woonruimte eveneens afvoert.

Artikel 6 Aangifte

Met betrekking tot de zuiveringsheffing geheven van gebruikers van bedrijfsruimten, wordt de uitnodiging tot het doen van aangifte gedaan door:

- a.

het uitreiken of toezenden van een aangiftebiljet;

- b.

het uitreiken of toezenden van een aangiftebrief waarin wordt verzocht om aangifte te doen op de wijze als bedoeld in artikel 7.

Artikel 7

Het doen van aangifte geschiedt door:

- a.

het inleveren of toezenden van het aangiftebiljet met de daarbij gevraagde bescheiden;

- b.

het op elektronische wijze toezenden van de door de betreffende programmatuur gevraagde gegevens.

Artikel 8 Heffingsjaar

Het heffingsjaar is gelijk aan het kalenderjaar.

Artikel 9 Grondslag en heffingsmaatstaf

-

1. Voor de heffing bedoeld in artikel 1 geldt als grondslag de hoeveelheid en de hoedanigheid van de stoffen die in een kalenderjaar worden afgevoerd.

-

2. Voor de heffing geldt als heffingsmaatstaf de vervuilingswaarde van de stoffen die in een kalenderjaar worden afgevoerd. De vervuilingswaarde wordt uitgedrukt in vervuilingseenheden.

-

3. Het aantal vervuilingseenheden met betrekking tot zuurstofbindende stoffen wordt bepaald op basis van de som van het chemisch zuurstofverbruik en het zuurstofverbruik door omzetting van stikstofverbindingen, zoals voorgeschreven in Bijlage I van deze verordening. Eén vervuilingseenheid vertegenwoordigt met betrekking tot zuurstofbindende stoffen een verbruik in het heffingsjaar van 54,8 kilogram zuurstof.

-

4. Het aantal vervuilingseenheden met betrekking tot de stoffen chroom, koper, lood, nikkel, zilver, zink, arseen, kwik, cadmium, chloride, sulfaat en fosfor wordt bepaald op basis van de afgevoerde gewichtshoeveelheden, zoals voorgeschreven in Bijlage I van deze verordening. Eén vervuilingseenheid vertegenwoordigt een in het heffingsjaar afgevoerde gewichtshoeveelheid van:

- a.

1 kilogram van de stoffen chroom, koper, lood, nikkel, zilver en zink;

- b.

0,1 kilogram van de stoffen arseen, cadmium en kwik;

- c.

650 kilogram van de stoffen chloride en sulfaat;

- d.

20 kilogram van de stof fosfor.

- a.

Artikel 10 Meting, bemonstering en analyse

-

1. Het aantal vervuilingseenheden van zuurstofbindende en andere stoffen wordt berekend met behulp van door meting, bemonstering en analyse verkregen gegevens. De meting, bemonstering, analyse en berekening geschieden met in achtneming van de in Bijlage I van deze verordening opgenomen voorschriften.

-

2. De in lid 1 bedoelde meting, bemonstering en analyse geschieden ieder etmaal van het heffingsjaar, behoudens het bepaalde in artikel 11.

-

3. De meting, bemonstering en analyse geschieden zodanig dat:

- a.

de gemeten hoeveelheid afvalwater niet meer dan 5% afwijkt van de werkelijke hoeveelheid afvalwater;

- b.

het verkregen monster representatief is voor de totale hoeveelheid stoffen die gedurende de bemonsteringsperiode vanuit het bedrijf of het bedrijfsonderdeel worden afgevoerd.

- a.

-

4. De heffingplichtige brengt de wijze van meting en bemonstering met een beschrijving van de daarvoor te gebruiken apparatuur, voor aanvang van het heffingsjaar, ter kennis van de ambtenaar belast met de heffing. Als het gebruik van de apparatuur in de loop van het heffingsjaar aanvangt of wijzigt, dan wordt dit vóór de ingebruikname of de wijziging ter kennis van de ambtenaar belast met de heffing gebracht.

-

5. De ambtenaar belast met de heffing:

- a.

kan ambtshalve bepalen dat meting en bemonstering geschieden in afwijking van één of meer van de in Bijlage I, onderdeel A, opgenomen voorschriften, als deze aannemelijk maakt dat dit noodzakelijk is ter voldoening aan het bepaalde in lid 3, onderdelen a en b;

- b.

beslist op aanvraag van de heffingplichtige, dat meting en bemonstering kunnen geschieden in afwijking van één of meer van de in Bijlage I, onderdeel A, opgenomen voorschriften, als de heffingplichtige aannemelijk maakt dat daarbij wordt voldaan aan het bepaalde in lid 3, onderdelen a en b;

- c.

beslist op aanvraag van de heffingplichtige, dat kan worden afgeweken van de in Bijlage I, onderdeel B, opgenomen analysevoorschriften, als de heffingplichtige aannemelijk maakt dat de nauwkeurigheid van de uitkomsten van de analyse hierdoor niet wordt beïnvloed;

- d.

kan omtrent de afwijkingen als bedoeld in de onderdelen a, b en c nadere voorschriften geven.

- a.

-

6. De ambtenaar belast met de heffing neemt zijn beslissing, bedoeld in lid 5, onderdelen a, b en c, bij voor bezwaar vatbare beschikking. Deze beschikking bevat in elk geval:

- a.

de voorschriften van Bijlage I, onderdelen A en B, waarvan wordt afgeweken;

- b.

de afwijkingen bedoeld in lid 5, onderdelen a, b en c;

- c.

de nadere voorschriften bedoeld in lid 5, onderdeel d;

- d.

het heffingsjaar of de heffingsjaren waarvoor de beschikking wordt gegeven.

- a.

-

7. De ambtenaar belast met de heffing is bevoegd twee of meer ingevolge lid 5 genomen beschikkingen, die betrekking hebben op hetzelfde bedrijf of hetzelfde bedrijfsonderdeel, in één geschrift te verenigen.

-

8. De ambtenaar belast met de heffing kan bij veranderingen of te verwachten veranderingen in de hoeveelheid of hoedanigheid van de afgevoerde, respectievelijk af te voeren stoffen, de ingevolge lid 5 genomen beschikkingen, ambtshalve wijzigen of intrekken in verband met het bepaalde in lid 1 en lid 3.

Artikel 11 Beperkte meting, bemonstering en analyse

-

1. Op aanvraag van de heffingplichtige, die aannemelijk maakt dat voor de berekening van het aantal vervuilingseenheden kan worden volstaan met gegevens welke met behulp van meting, bemonstering en analyse in een beperkt aantal etmalen zijn verkregen, besluit de ambtenaar belast met de heffing dat meting en bemonstering geschieden in afwijking van het bepaalde in artikel 10, lid 2. Het besluit op aanvraag wordt genomen bij een voor bezwaar vatbare beschikking. Deze beschikking bevat in elk geval:

- a.

de afvalwaterstromen en de stoffen die in het onderzoek worden betrokken;

- b.

de tijdvakken waarin meting en bemonstering geschieden, hetzij ieder etmaal van die tijdvakken, hetzij één of meer daartoe aangewezen etmalen daarvan;

- c.

de wijze waarop de op voet van letter b verkregen uitkomsten worden herleid tot het aantal vervuilingseenheden over het daar bedoelde tijdvak, dan wel het heffingsjaar;

- d.

het heffingsjaar of de heffingsjaren waarvoor de beschikking wordt gegeven.

- a.

-

2. De ambtenaar belast met de heffing kan bij veranderingen of te verwachten veranderingen in de hoeveelheid of hoedanigheid van de afgevoerde, respectievelijk af te voeren stoffen, de desbetreffende beschikking, bedoeld in lid 1, ambtshalve wijzigen of intrekken, als toepassing van berekenings-voorschrift III van onderdeel C van bijlage I leidt tot een ander aantal etmalen dan in die beschikking is opgenomen.

-

3. De ambtenaar belast met de heffing neemt zijn beslissing, bedoeld in het tweede lid, bij voor bezwaar vatbare beschikking.

Artikel 12 Hoedanigheidscorrectie

-

1. Als de uitkomst van de methode tot bepaling van het chemisch zuurstofverbruik bedoeld in artikel 9 in belangrijke mate is beïnvloed door biologisch niet of nagenoeg niet afbreekbare stoffen, wordt op aanvraag van de heffingplichtige op die uitkomst een correctie toegepast.

-

2. De berekening van de correctie gebeurt, met inachtneming van de voorschriften welke zijn opgenomen in bijlage I, onderdeel C 3 en overeenkomstig het Protocol T-correctie AGV.

-

3. De ambtenaar belast met de heffing neemt zijn beslissing als bedoeld in lid 1, bij voor bezwaar vatbare beschikking. Deze beschikking bevat in elk geval:

- a.

de wijze van berekening van de correctie;

- b.

de hoeveelheid en samenstelling van het afvalwater waarop de correctie van toepassing is;

- c.

de frequentie en de wijze van onderzoek met betrekking tot meting, bemonstering en analyse;

- d.

een vermelding van het heffingsjaar of de heffingsjaren waarvoor de beschikking wordt gegeven.

- a.

Artikel 13 Tabel afvalwatercoëfficiënten

-

1. In afwijking van het bepaalde in artikel 10, lid 1, kan het aantal vervuilingseenheden met betrekking tot het zuurstofverbruik in een kalenderjaar voor een bedrijfsruimte of een onderdeel daarvan worden vastgesteld met behulp van de in Bijlage II van deze verordening opgenomen tabel afvalwatercoëfficiënten, als door de heffingplichtige aannemelijk is gemaakt dat het aantal vervuilingseenheden met betrekking tot het zuurstofverbruik in een kalenderjaar 1.000 of minder bedraagt en dit aantal aan de hand van de hoeveelheid ingenomen water kan worden bepaald.

-

2. Het aantal vervuilingseenheden als bedoeld in lid 1 wordt berekend volgens de formule A x B, waarbij

- A =

het aantal m³ in het kalenderjaar ten behoeve van de bedrijfsruimte of het onderdeel van de bedrijfsruimte ingenomen water;

- B =

de afvalwatercoëfficiënt behorende bij de klasse van de in Bijlage II opgenomen tabel met de klassegrenzen waarbinnen de vervuilingswaarde met betrekking tot het zuurstofverbruik per m³ ten behoeve van de bedrijfsruimte of van het onderdeel van de bedrijfsruimte ingenomen water is gelegen.

- A =

-

3. Als de in het kalenderjaar ingenomen hoeveelheid water niet kan worden vastgesteld aan de hand van watermeterstanden die aan het begin en aan het einde van het kalenderjaar zijn opgenomen, stelt de ambtenaar belast met de heffing die hoeveelheid vast op een door hem nader vast te stellen wijze.

-

4. De vervuilingswaarde met betrekking tot het zuurstofverbruik per m³ als bedoeld in lid 2 wordt bepaald met toepassing van de algemene maatregel van bestuur als bedoeld in artikel 122k van de Waterschapswet.

-

5. Als het aantal vervuilingseenheden met betrekking tot het zuurstofverbruik in een kalenderjaar voor een bedrijfsruimte of een onderdeel daarvan meer dan 1.000 bedraagt en de heffingplichtige aannemelijk maakt dat de berekening van het aantal vervuilingseenheden met toepassing van de in lid 1, aanhef, bedoelde tabel tot geen lagere uitkomst leidt dan die welke wordt verkregen bij berekening op voet van artikel 10, lid 1, beslist de ambtenaar belast met de heffing bij voor bezwaar vatbare beschikking op aanvraag van heffingplichtige dat het aantal vervuilingseenheden wordt berekend met toepassing van de tabel.

-

6. Veranderingen in de bedrijfsomstandigheden, die aanleiding kunnen geven tot een wijziging in de vervuilingswaarde per m3 ingenomen water, worden onmiddellijk gemeld bij de ambtenaar belast met de heffing.

Artikel 14 Vervuilingswaarde van tuinbouwkassen

-

1. In afwijking van artikel 10, lid 1, wordt de vervuilingswaarde van de stoffen die worden afgevoerd vanuit een bedrijfsruimte of een onderdeel van een bedrijfsruimte bestemd om in het kader van de uitoefening van een beroep of een bedrijf onder een permanente opstand van glas of kunststof gewassen te telen, bepaald op basis van lid 2.

-

2. De vervuilingswaarde bedraagt drie vervuilingseenheden per hectare vloeroppervlak waarop onder glas of kunststof wordt geteeld en per deel van een hectare vloeroppervlak een evenredig deel van drie vervuilingseenheden.

-

3. Als in de loop van het kalenderjaar het gebruik van een in lid 1 bedoelde bedrijfsruimte of onderdeel van een bedrijfsruimte, dan wel van een deel daarvan, door de gebruiker aanvangt of eindigt, wordt hij in dat kalenderjaar voor die bedrijfsruimte, voor dat onderdeel of voor dat deel voor een evenredig gedeelte van het op basis van lid 2 bepaald aantal vervuilingseenheden aan een heffing onderworpen.

-

4. Een vervuilingswaarde voor de bedrijfsruimte of het onderdeel van een bedrijfsruimte, berekend op basis van lid 2 of 3, van minder dan vijf vervuilingseenheden wordt op drie vervuilingseenheden, en van één of minder dan één vervuilingseenheid op één vervuilingseenheid gesteld.

Artikel 15 Franchise en drempel

-

1. Voor de berekening van het aantal vervuilingseenheden in het heffingsjaar voor de groep van stoffen chroom, koper, lood, nikkel, zilver en zink wordt een aftrek toegepast, met dien verstande dat het aantal vervuilingseenheden niet lager dan op nihil kan worden gesteld. De aftrek wordt bepaald door het totaalaantal vervuilingseenheden met betrekking tot de zuurstofbindende stoffen, als berekend op grond van de artikelen 10 tot en met 13, te vermenigvuldigen met 0,0162.

-

2. Voor de berekening van het aantal vervuilingseenheden in het heffingsjaar voor de groep van stoffen arseen, cadmium en kwik wordt een aftrek toegepast, met dien verstande dat het aantal vervuilingseenheden niet lager dan op nihil kan worden gesteld. De aftrek wordt bepaald door het totaalaantal vervuilingseenheden met betrekking tot de zuurstofbindende stoffen, als berekend op grond van de artikelen 10 tot en met 13, te vermenigvuldigen met 0,0027.

-

3. Voor de berekening van het aantal vervuilingseenheden van de stoffen chloride, fosfor en sulfaat wordt een aftrek toegepast, met dien verstande dat het aantal vervuilingseenheden niet lager dan op nihil kan worden gesteld. De aftrek wordt bepaald door het totaalaantal vervuilingseenheden met betrekking tot de zuurstofbindende stoffen, als berekend op grond van de artikelen 10 tot en met 13, te vermenigvuldigen met 0,023 voor chloride, 0,025 voor fosfor en 0,023 voor sulfaat.

Artikel 16

-

1. Als de vervuilingswaarde met betrekking tot de zuurstofbindende stoffen van een bedrijfsruimte minder bedraagt dan 1.000 vervuilingseenheden wordt, in afwijking van het bepaalde in artikel 10:

- a.

het aantal vervuilingseenheden van de groep van stoffen chroom, koper, lood, nikkel, zilver en zink op nihil gesteld, tenzij de ambtenaar belast met de heffing aannemelijk maakt dat het aantal vervuilingseenheden met betrekking tot deze stoffen de in artikel 15, lid 1 bedoelde aftrek te boven gaat;

- b.

het aantal vervuilingseenheden van de groep van stoffen arseen, cadmium en kwik op nihil gesteld, tenzij de ambtenaar belast met de heffing aannemelijk maakt dat het aantal vervuilingseenheden met betrekking tot deze stoffen de in artikel 15, lid 2, bedoelde aftrek te boven gaat;

- c.

het aantal vervuilingseenheden van de stoffen chloride, fosfor en sulfaat op nihil gesteld, tenzij de ambtenaar belast met de heffing aannemelijk maakt dat aantal vervuilingseenheden met betrekking tot deze stoffen de in artikel 15, lid 3, bedoelde aftrek te boven gaat.

- a.

-

2. Als de vervuilingswaarde met betrekking tot de zuurstofbindende stoffen van een bedrijfsruimte 1.000 vervuilingseenheden of meer bedraagt, wordt, in afwijking van het bepaalde in artikel 10:

- a.

het aantal vervuilingseenheden van de groep van stoffen chroom, koper, lood, nikkel, zilver en zink op nihil gesteld, als de heffingplichtige aannemelijk maakt dat het aantal vervuilingseenheden met betrekking tot deze stoffen de in artikel 15, lid 1, bedoelde aftrek niet te boven gaat;

- b.

het aantal vervuilingseenheden van de groep van stoffen arseen, cadmium en kwik op nihil gesteld, als de heffingplichtige aannemelijk maakt dat het aantal vervuilingseenheden met betrekking tot deze stoffen de in artikel 15, lid 2, bedoelde aftrek niet te boven gaat;

- c.

het aantal vervuilingseenheden van de stoffen chloride, fosfor en sulfaat op nihil gesteld. Als de heffingplichtige aannemelijk maakt dat het aantal vervuilingseenheden met betrekking tot deze stoffen de in artikel 15, lid 3, bedoelde aftrek niet te boven gaat.

- a.

Artikel 17 Totale vervuilingswaarde van een bedrijfsruimte

De vervuilingswaarde van een bedrijfsruimte, wordt bepaald op de som van de aantallen vervuilingseenheden als berekend overeenkomstig de artikelen 10 tot en met 16, voor zover deze van toepassing zijn.

Artikel 18 Vervuilingswaarde van kleine bedrijfsruimten

-

1. In afwijking van artikel 10, lid 1, wordt de vervuilingswaarde van de stoffen die vanuit een bedrijfsruimte of vanuit een zuiveringtechnisch werk voor het zuiveren van afvalwater worden afgevoerd gesteld op drie vervuilingseenheden als door de heffingplichtige aannemelijk is gemaakt dat die vervuilingswaarde minder dan vijf vervuilingseenheden bedraagt en op één vervuilingseenheid als door de heffingplichtige aannemelijk is gemaakt dat die één vervuilingseenheid of minder bedraagt.

-

2. Als de aanslag in het heffingsjaar al is opgelegd voor drie vervuilingseenheden en de heffingplichtige aannemelijk maakt dat de vervuilingswaarde één vervuilingseenheid of minder bedraagt, bestaat aanspraak op vermindering. De heffingplichtige kan daartoe na afloop van het heffingsjaar of, bij beëindiging van de heffingsplicht, in de loop van het heffingsjaar een aanvraag indienen bij de ambtenaar belast met de heffing.

Artikel 19 Vervuilingswaarde van woonruimten

-

1. In afwijking van artikel 10, lid 1, wordt de vervuilingswaarde van de stoffen die vanuit een woonruimte worden afgevoerd, gesteld op drie vervuilingseenheden. De vervuilingswaarde van de stoffen die vanuit een door één persoon gebruikte woonruimte worden afgevoerd, bedraagt één vervuilingseenheid.

-

2. Lid 1 is niet van toepassing op de voor recreatiedoeleinden bestemde woonruimten die zich bevinden op een voor verblijfsrecreatie bestemd terrein dat als zodanig wordt geëxploiteerd. De in de vorige volzin bedoelde woonruimten worden tezamen aangemerkt als een bedrijfsruimte dan wel als onderdeel van een bedrijfsruimte.

-

3. Als de in lid 1 bedoelde situatie dat een woonruimte wordt gebruikt door één persoon ontstaat in de loop van het heffingsjaar, wordt de vervuilingswaarde op één vervuilingseenheid vastgesteld met ingang van de eerste dag waarop die situatie is ontstaan.

-

4. Als de in lid 3 bedoelde situatie ontstaat ná de dagtekening van de aanslag, bestaat aanspraak op vermindering. De heffingplichtige kan daartoe een aanvraag indienen bij de ambtenaar belast met de heffing.

Artikel 20 Schatting

De ambtenaar belast met de heffing kan het aantal vervuilingseenheden in een kalenderjaar geheel of gedeeltelijk door middel van schatting vaststellen, als door de heffingplichtige:

- a.

meting, bemonstering en analyse niet of niet geheel zijn geschied in overeenstemming met de in deze verordening, waaronder Bijlage I, opgenomen voorschriften;

- b.

het aantal vervuilingseenheden niet is berekend met behulp van meting, bemonstering en analyse en bepaling van de vervuilingswaarde op basis van artikel 13, lid 1 of 5, 14, lid 1, 18, lid 1, of 19, lid 1, niet mogelijk is;

- c.

het aantal vervuilingseenheden niet is berekend met behulp van meting, bemonstering en analyse, bepaling van de vervuilingswaarde op basis van artikel 13, lid 5, wel mogelijk is, maar door de heffingplichtige gedurende het heffingsjaar geen aanvraag als bedoeld in dat artikel is gedaan;

- d.

niet of niet geheel is voldaan aan de voorwaarden, verbonden aan het in artikel 10, 11 of 12 bedoelde besluit.

Artikel 21 Tarief

Het tarief bedraagt € 91,65 per vervuilingseenheid.

Artikel 22 Wijze van heffing en termijnen van betaling

-

1. De heffing wordt geheven bij wege van aanslag.

-

2. Een belastingaanslag is invorderbaar zes weken na de dagtekening van het aanslagbiljet.

-

3. Het bedrag inzake een bestuurlijke boete is invorderbaar zes weken na de dagtekening van het aanslagbiljet.

-

4. In afwijking van lid 2 en 3 zijn, als een machtiging voor automatische incasso is afgegeven, de aanslag en de bestuurlijke boete invorderbaar in één of acht gelijke maandelijkse termijnen waarvan de eerste vervalt op de laatste dag van de maand volgend op die van de dagtekening. Het aantal maandelijkse termijnen kan op een hiervan afwijkend aantal worden vastgesteld.

-

5. Het minimum termijnbedrag bij automatische incasso bedraagt € 5,00. Als hierdoor een lager aantal termijnen ontstaat dan in het vierde lid is aangegeven, worden eerst maandelijkse termijnen van € 5,00 geïncasseerd en het restantbedrag tegelijk met de laatste termijn.

-

6. Aanslagen van minder dan € 5,00 worden niet geheven. Voor de toepassing hiervan wordt het totaal van de op een aanslagbiljet verenigde aanslagen aangemerkt als één aanslag.

Artikel 23 Nadere regels

Het dagelijks bestuur kan nadere regels geven met betrekking tot de heffing en de invordering.

Artikel 24 Inwerkingtreding en citeertitel

-

1. De Verordening Zuiveringsheffing Amstel, Gooi en Vecht 2023, vastgesteld bij besluit van 24 november 2022, wordt ingetrokken met ingang van de in lid 3 genoemde datum van ingang van de heffing, met dien verstande dat zij van toepassing blijft op de belastbare feiten die zich voor die datum hebben voorgedaan.

-

2. Deze verordening treedt in werking met ingang van de achtste dag na die van de bekendmaking.

-

3. De datum van ingang van de heffing is 1 januari 2024.

-

4. De in bijlage I genoemde normbladen worden bekend gemaakt door terinzagelegging op het kantoor van het Waterschap Amstel, Gooi en Vecht.

-

5. Deze verordening wordt aangehaald als ‘Verordening Zuiveringsheffing Amstel, Gooi en Vecht 2024.

Ondertekening

Amsterdam, 23 november 2023

Het algemeen bestuur,

Dr. J. Sylvester

Dijkgraaf

Drs. G. Nottelman,

Secretaris

Bijlage I. Voorschriften voor meting, bemonstering, analyse en berekening

Definitiebepalingen

In deze bijlage wordt verstaan onder:

- a

verzamelmonster: monster dat is samengesteld in een vooraf vastgestelde periode dat wordt verkregen door (deel)monsters die op basis van volume of tijd zijn genomen;

- b

etmaal: een aaneengesloten periode van 24 uur;

- c

etmaalverzamelmonster: een verzamelmonster dat wordt samengesteld in een etmaal;

- d

debiet: de hoeveelheid afgevoerd afvalwater gedurende het etmaal;

- e

debietmeter: meter waarmee (bijvoorbeeld door middel van magnetische inductie) het debiet gemeten wordt;

- f

momentaan debiet: de hoeveelheid afgevoerd afvalwater gedurende een moment van meting;

- g

kalibreren: bepalen van de waarde van de afwijkingen ten opzichte van een van toepassing zijnde standaard;

- h

simuleren: het controleren van een debietmeter door het nabootsen van een meetsignaal;

- i

justeren: het softwarematig aanpassen van een correctiefactor/meterconstante;

- j

nat kalibreren: kalibreren van een debietmeter waarbij daadwerkelijk een nauwkeurig bekende hoeveelheid vloeistof door de debietmeter wordt geleid;

- k

gesloten meetsysteem: meetsysteem dat het debiet meet in een gesloten leiding of in een gesloten drukleiding, waarbij het afvalwater niet in contact staat met de buitenlucht;

- l

open meetsysteem: meetsysteem waarbij het oppervlak van het stromende afvalwater in contact staat met de buitenlucht;

- m

moedermeter: debietmeter, waarvan de installatie kan worden herleid naar de nationale volumestandaard van de aangewezen instantie zoals bedoeld in artikel 12 van de Metrologiewet ;

- n

bewaartermijn: de periode tussen het einde van het etmaal en het begin van de voorbehandeling ten behoeve van de uitvoering van de analyse;

- o

rapportagegrens: de laagste concentratie van de component die kwantitatief kan worden gerapporteerd. De rapportagegrens is minimaal de aantoonbaarheidsgrens, zijnde 3x de spreiding van de binnenlabreproduceerbaarheid.

A.Wijze van meting, bemonstering en monsterbehandeling

Paragraaf A.1 Algemeen

In deze paragraaf worden enkele voorschriften gegeven die gelden bij de wijze van meting, de wijze van monstername en –behandeling.

Hierbij gelden de volgende algemene eisen:

- -

De meet- en bemonsteringsvoorzieningen verkeren in een goede staat, worden regelmatig schoongemaakt en zijn altijd goed en veilig toegankelijk.

- -

De meet- en bemonsteringsvoorzieningen worden overeenkomstig onderstaande bepalingen respectievelijk NEN 6600-1 (Water-Monsterneming-Deel 1: Afvalwater 2019) geïnstalleerd en onderhouden.

- -

Een afvalwaterstroom kan zowel in een open als in een gesloten meetsysteem worden gemeten en bemonsterd.

In paragraaf A.2 wordt nader ingegaan op de meting en in paragraaf A.3 op de bemonstering.

In paragraaf A.4 wordt nader ingegaan op de monsterbehandeling.

Paragraaf A.2 Meting

Meting heeft tot doel de hoeveelheid afvalwater per etmaal (het debiet) vast te stellen. Het debiet wordt in de afvalwaterstroom gemeten. Als het niet mogelijk is om het debiet in de afvalwaterstroom te meten kan het debiet in plaats daarvan worden bepaald op basis van meting van de hoeveelheid water in het watertoevoersysteem van het bedrijf of van de bedrijfsonderdelen. In het laatstbedoelde geval mag de per etmaal afgevoerde hoeveelheid afvalwater niet groter zijn dan de in dezelfde periode toegevoerde hoeveelheid water.

Het meetsysteem is voorzien van een niet–resetbare pulsteller. Registratie van momentane meetgegevens alsmede etmaalgegevens vindt plaats door middel van een printer of datalogger of andere vorm van geautomatiseerd registratiesysteem. Het meetsignaal van het registratiesysteem moet overeenkomen met het meetsignaal van de debietmeter.

A.2.1 Doorstroomsnelheid debiet

Voor een betrouwbare meting is de doorstroomsnelheid van het afvalwater van belang. Hierbij wordt een onderscheid gemaakt tussen een open en een gesloten meetsysteem.

A.2.1.1 Doorstroomsnelheid debiet open meetsystemen

Bij open meetsystemen wordt een meetput of een meetgoot toegepast. Bij toepassing van een meetput gelden de volgende eisen:

- 1.

de momentane debieten in het etmaal, gemeten bij overstorthoogten van minder dan 0,05 meter, bedragen gesommeerd minder dan 5% van het gemeten debiet;

- 2.

de momentane debieten in het etmaal, gemeten bij overstorthoogten van minder dan 0,125 meter, bedragen gesommeerd minder dan 10% van het gemeten debiet.

Bij toepassing van een meetgoot bedragen de momentane debieten in het etmaal, van minder dan 16,4% van het maximaal mogelijk momentane debiet, gesommeerd, minder dan 10% van het gemeten debiet.

A.2.1.2 Doorstroomsnelheid gesloten meetsystemen

Voor het bepalen van de geschiktheid van de debietmeter geldt als richtlijn dat de verhouding tussen het maximale en minimale debiet ≥ 10 behoort te zijn, waarbij het debiet (indien groter dan nul) van de te bemonsteren stroom in 95 % van de tijd groter is dan het minimale debiet van de meter is. Minimale en maximale debiet zijn de debieten waarbij de meter de opgegeven precisie haalt.

A.2.2 Controle meetapparatuur en meettraject

De meetapparatuur is in goede staat en is kundig geïnstalleerd. In dit onderdeel worden daartoe enkele voorschriften gesteld.

A.2.2.1 Controle meetapparatuur (simulatie)

Ten minste éénmaal per jaar wordt de meetapparatuur voor debietmetingen gesimuleerd, tenzij in dat jaar een natte kalibratie (A.2.2.2) plaatsvindt.

Aan de simulatie worden de volgende eisen gesteld:

- a.

Bij een simulatie wordt de weerstand of de geleidbaarheid tussen de elektroden gemeten. Wanneer aan de hand van deze controle blijkt dat de meetbuis (mogelijk) vervuild is, wordt deze gereinigd.

- b.

Op het controlerapport van een simulatie wordt de weerstand of de geleidbaarheid tussen de elektroden weergegeven. Wanneer de meetbuis is gereinigd, wordt deze waarde zowel vóór, als ná het reinigen in het controlerapport vermeld.

- c.

Bij de simulatie wordt ook de werking van randapparatuur, voor zover die betrokken is bij de registratie van de meetgegevens, op een goede werking gecontroleerd.

- d.

Wanneer bij een simulatie blijkt dat de meetfout groter is dan 5%, wordt het gesloten meetsysteem onmiddellijk in ingebouwde toestand nat gekalibreerd, volgens de bepalingen welke van toepassing zijn bij een natte kalibratie (A.2.2.2).

Bij toepassing van open meetsystemen worden aan de simulatie de volgende aanvullende eisen gesteld:

De apparatuur voor de hoogtemeting wordt minimaal éénmaal per jaar bij overstorthoogten van 5, 10, 15, 20 en 25 centimeter gesimuleerd. In het controlerapport wordt voor elke overstorthoogte een vergelijking gemaakt tussen de gemeten hoeveelheid afvalwater gedurende de periode van het simuleren, en de bij de desbetreffende overstorthoogte met behulp van de afvoerrelatie van de meetvoorziening berekende hoeveelheid afvalwater over de periode van het simuleren. Zowel het absolute als het procentuele verschil wordt hierbij aangegeven. Bij ultrasone hoogtemeting wordt ook de temperatuurmeting en de temperatuurcorrectie gecontroleerd en gecorrigeerd bij afwijking. De werking van de volgapparatuur bij meting wordt gecontroleerd door vergelijking van de aanwijzing, registratie (recorder en/of printer), integratie en telling.

A.2.2.2 Controle meettraject (Natte kalibratie)

De meetapparatuur wordt ten minste éénmaal per drie jaar in ingebouwde toestand nat gekalibreerd. In het jaar van natte kalibratie hoeft niet tevens een simulatie te worden uitgevoerd.

Voor debietmeters in mobiele meetapparatuur vindt de natte kalibratie jaarlijks plaats in ingebouwde toestand bij minimaal de volgende vijf meetpunten: 10%, 25%, 50%, 75% en 100% van het maximaal meetbereik bij een RvA-geaccrediteerde instelling, waarvan de installatie kan worden herleid naar de nationale volumestandaard van de aangewezen instantie zoals bedoeld in artikel 12 van de Metrologiewet.

Als blijkt dat een meetinstrument buiten de fabrieksspecificaties valt vindt justering plaats, waarna een natte kalibratie in ingebouwde toestand plaatsvindt (“as left”). Een rapportage van het justeren wordt bij het kalibratiecertificaat gevoegd.

Voorts worden aan de natte kalibratie de volgende eisen gesteld:

- a.

Minimaal éénmaal per drie jaar worden gesloten meetsystemen in ingebouwde toestand nat gekalibreerd op een door de ambtenaar belast met de heffing vooraf goedgekeurde methode. De wijze van natte kalibratie vindt in overleg met de ambtenaar belast met de heffing plaats. Hiertoe dient uiterlijk twee weken voor aanvang van de kalibratie een voorstel tot uitvoering (Plan van Aanpak) van de natte kalibratie inclusief de uitvoeringsdata ter goedkeuring bij de heffingstechnoloog van Waternet te worden ingediend via meetbedrijven@waternet.nl.

-

De natte kalibratie vindt plaats door:

- i.

een vooraf nauwkeurig bepaalde hoeveelheid water door de te kalibreren meter te geleiden (waarbij deze hoeveelheid is vastgesteld bij een onder b genoemde instelling); of

- ii.

een tweede, bij voorkeur op hetzelfde meetprincipe gebaseerd meetsysteem in serie te plaatsen die fungeert als moedermeter; of

- iii.

op een andere, door de ambtenaar belast met de heffing goedgekeurde methode.

- i.

- b.

Als bij de natte kalibratie gebruik gemaakt wordt van een moedermeter, wordt deze in ingebouwde toestand nat gekalibreerd bij minimaal de volgende vijf meetpunten: 10%, 25%, 50%, 75% en 100% van het maximaal meetbereik. De natte kalibratie vindt plaats op een ijkinstallatie van een RvA-geaccrediteerde instelling, waarvan de installatie kan worden herleid naar de nationale volumestandaard van de aangewezen instantie zoals bedoeld in artikel 12 van de Metrologiewet. Ook wanneer de moedermeter nieuw is, wordt deze gekalibreerd op één van de genoemde installaties, waarbij de meter is ingebouwd in de meetset of meetwagen waarin deze in de praktijk zal worden ingezet.

- c.

Het kalibratiecertificaat van de moedermeter, waaruit het onder b bepaalde moet blijken, mag niet ouder zijn dan één jaar. Dit kalibratiecertificaat wordt bij die van het gekalibreerde meetsysteem gevoegd.

- d.

Tijdens de natte kalibratie wordt zoveel water door het te kalibreren meetsysteem geleid, dat minimaal 2.000 waarnemingen worden bereikt. Zo nodig kan hiertoe voor de kalibratieperiode de pulsinstelling tijdelijk aangepast worden. Bij een 1-punts kalibratie dienen 3 runs van minimaal 25 minuten en 2.000 waarnemingen te worden uitgevoerd om de reproduceerbaarheid aan te tonen.

-

Indien de natte kalibratie langer duurt dan 24 uur dan dient de afwijking van de te kalibreren flowmeter per 24 uur én over de gehele meetperiode te worden vastgesteld.

-

De kalibratie vindt plaats in het werkgebied waarin de te kalibreren meter onder normale bedrijfsomstandigheden functioneert. Tijdens de kalibratie dient de referentie flowmeter de nominale doorstroming minimaal te beïnvloeden ten opzichte van de nominale doorstroming onder normale bedrijfssituatie. Hierbij is een maximaal verschil van 10% toegestaan.

- e.

Tijdens de natte kalibratie worden de gemeten hoeveelheden water van de te kalibreren flowmeter (én van de moedermeter, wanneer daarvan sprake is) door middel van printers of dataloggers continu geregistreerd. In geval van het toepassen van dataloggers worden ook de ruwe, onbewerkte data bij het kalibratiecertificaat gevoegd.

- f.

Bij de natte kalibratie wordt ook de randapparatuur, voor zover die betrokken is bij de registratie van de meetgegevens, op een goede werking gecontroleerd. Met randapparatuur wordt niet alleen datalogapparatuur bij de meetapparatuur bedoelt, maar ook scada-systemen en dergelijke. De standen van alle randapparatuur dienen gelijktijdig met de kalibratiestanden te worden vastgelegd en in de rapportage te worden opgenomen.

A.2.2.3 Inbouw debietmeter

Bij de inbouw van een debietmeter in een gesloten meetsysteem wordt een ‘af fabriek’ kalibratiecertificaat meegeleverd, waarop naast de meterspecifieke kalibratiefactor, óók de correctiefactor, of meterconstante staat aangegeven. Natte kalibratie in ingebouwde toestand vindt direct plaats na inwerkingstelling van de debietmeter.

Voorts worden aan de inbouw de volgende eisen gesteld:

- a.

Bij het inbouwen wordt rekening gehouden met de mogelijkheid tot het uitvoeren van een natte kalibratie in ingebouwde toestand.

- b.

De debietmeter wordt overeenkomstig de voorschriften van de leverancier geïnstalleerd.

A.2.2.4 Kalibratiecertificaat

Van een debietmeter moet het meest recente kalibratiecertificaat bij de aangifte overgelegd worden. Bij een natte kalibratie in ingebouwde toestand (dat wil zeggen: ter plekke op het bedrijf, of als complete mobiele meetset op een testbank van een daartoe bevoegde instantie), worden de volgende aspecten vastgesteld én gerapporteerd op het kalibratiecertificaat:

- -

Alle controlebevindingen, waaronder die van de randapparatuur en het meetbereik;

- -

de ‘as–found’ meetafwijking (de gevonden meetafwijking);

- -

eventuele hardwarematige aanpassingen (nieuwe spoel, etc.);

- -

de justering (softwarematige aanpassing van de correctiefactor/meterconstante);

- -

de ‘as–left’ meetafwijking, eventueel na hardwarematige aanpassing en/of justering;

- -

de (eventueel nieuwe) correctiefactor, of meterconstante.

Paragraaf A.3 Bemonstering

A.3.1 Algemeen, instelling en uitvoering van apparatuur

De bemonstering vindt plaats met behulp van automatische monsternameapparatuur. De bemonstering geschiedt in overeenstemming met NEN 6600-1 (Water-Monsterneming Deel 1: Afvalwater 2019), met dien verstande dat bemonstering door steekbemonstering niet is toegestaan, tenzij anders is bepaald door de ambtenaar belast met de heffing.

Paragraaf A.4 Monsterbehandeling

A.4.1 Algemeen

De monsterbehandeling geschiedt in overeenstemming met NEN 6600-1 (Water-Monsterneming Deel 1: Afvalwater 2019). Conform paragraaf 9 van NEN 6600-1 (2019) worden de monsters direct na bemonstering geconserveerd, verpakt en getransporteerd volgens NEN-EN-ISO 5667-3 (2018). De monsters worden gekoeld en in het donker bewaard tussen 1° en 5° C. Bij bedrijven die de bemonstering in eigen beheer uitvoeren met permanent geplaatste meet- en bemonsteringsapparatuur dient het verzamelde etmaalmonster gedurende 24 uur in het donker bewaard bij maximaal 5° C ten behoeve van eventuele controle en contra-analyse door ambtenaar belast met de heffing. Als er sprake is van de uitvoering met gebruik van mobiele meetapparatuur en de bemonstering wordt uitgevoerd door een erkend adviesbureau dan wordt, na het vullen van de monsterflessen, van het verzameld etmaalmonster een representatief deel van drie liter gedurende 24 uur in een goed gesloten vat/fles in het donker bewaard tussen 1° en 5° C ten behoeve van contra-analyse door de ambtenaar belast met de heffing. De monsterflessen bestemd voor analyse door de heffingplichtige en voor contra-analyse door de ambtenaar belast met de heffing worden om en om gevuld. Op deze wijze wordt bewerkstelligd dat het monster voor de analyse op een heffingsparameter door de heffingplichtige en voor de desbetreffende contra-analyse door de ambtenaar belast met de heffing zoveel mogelijk identiek zijn.

A.4.2 Conservering en maximale bewaartermijn

De verkregen monsters worden tot en met het einde van de bewaartermijn geconserveerd op de wijze zoals is aangegeven in tabel A. Als een monster uit het etmaalverzamelmonster wordt ingevroren of chemisch geconserveerd, geschiedt dit binnen twaalf uur na afloop van het etmaal. De eventuele voorschriften met betrekking tot chemische conservering gelden in aanvulling op de voorschriften met betrekking tot de conserveringstemperatuur gedurende de bewaartermijn.

In tabel A zijn tevens de maximale bewaartermijnen opgenomen die gelden voor de onderscheidenlijk uit te voeren analyses. De voorbehandeling ten behoeve van een analyse vangt na het einde van het etmaal aan, binnen de maximale bewaartermijn die bij de desbetreffende analyse in tabel A is vermeld. De voorbehandeling van het monster ten behoeve van de analyse, waaronder onder meer wordt begrepen het ontdooien van bevroren monsters, wordt uitgevoerd op een wijze en binnen een zodanige termijn dat daardoor de representativiteit van het monster niet wordt verstoord. Een monster dat op één van de in tabel A aangegeven wijzen chemisch is geconserveerd wordt niet gebruikt voor één van de in tabel A opgenomen wijzen van analyse, waarvoor op basis van tabel A geen of andere voorschriften op het vlak van de chemische conservering gelden.

Het biochemisch zuurstofverbruik is weliswaar geen heffingsparameter voor de zuiveringsheffing, maar wordt aangewend bij toepassing van berekeningsvoorschrift C.3 van Onderdeel C van deze bijlage. Op grond van dit berekeningsvoorschrift wordt de methode van het biochemisch zuurstofverbruik toegepast voor de bepaling van het percentage chemisch zuurstofverbruik van de biologisch niet of nagenoeg niet afbreekbare stoffen.

Tabel A

|

Voor analyse op |

Omgevingstemperatuur |

Methode conservering |

Maximale bewaartijd |

|

|

tijdens transport |

tot einde bewaartermijn |

|||

|

Biochemisch zuurstofverbruik |

tussen 2 en 8 oC |

tussen 1 en 5 oC |

Koelen onder uitsluiting van licht |

1 dag |

|

<-18 oC |

Invriezen binnen 12 uur |

1 mnd (als BZV ≤ 50 mg/I) 6 mnd (als BZV >50 mg/I) |

||

|

Chemisch zuurstofverbruik |

tussen 2 en 8 oC |

tussen 1 en 5 oC |

Koelen en aanzuren binnen 12 uur met H2S04 tot pH < 2 |

6 maanden |

|

<-18 °C |

Invriezen binnen 12 uur |

6 maanden |

||

|

Som ammoniumstikstof en organisch gebonden stikstof |

tussen 2 en 8 oC |

tussen 1 en 5 oC |

Koelen en aanzuren binnen 12 uur met H2S04 tot pH < 2 |

1 maand |

|

<-18 °C |

Invriezen binnen 12 uur |

6 maanden |

||

|

Cadmium, chroom, koper, lood, nikkel, zilver en zink |

tussen 2 en 8 oC |

tussen 1 en 5 oC |

Koelen en aanzuren binnen 12 uur met HN03 tot pH < 2 |

6 maanden |

|

Arseen |

tussen 2 en 8 oC |

tussen 1 en 5 oC |

Koelen en aanzuren binnen 12 uur met HN03 tot pH < 2 Indien hydride techniek wordt gebruikt aanzuren binnen 12 uur met HCI tot pH < 2 |

6 maanden |

|

Kwik (Hg) |

tussen 2 en 8 oC |

tussen 1 en 5 oC |

Koelen en aanzuren binnen 12 uur met HN03 tot pH < 2 |

6 maanden |

|

Koelen en aanzuren binnen 12 uur met HCI, 1 ml/100 ml tot pH < 2 |

6 maanden |

|||

|

Chloride |

tussen 2 en 8 oC |

tussen 1 en 5 oC |

Koelen |

1 maand |

|

Sulfaat |

tussen 2 en 8 oC |

tussen 1 en 5 oC |

Koelen |

1 maand |

|

Fosfor (totaal) |

tussen 2 en 8 oC |

tussen 1 en 5 oC |

Koelen en aanzuren binnen 12 uur met HN03 of H2S04 tot pH < 2 |

|

|

< -18oC |

Invriezen binnen 12 uur |

6 maanden |

||

B Analysevoorschriften

Paragraaf 1 Algemeen

De analyses worden uitgevoerd in het representatieve monster, dat is verkregen op de in onderdeel A van deze bijlage vermelde wijze.

De analyse worden uitgevoerd door een geaccrediteerd laboratorium waarbij de betreffende analyses worden uitgevoerd conform de normbladen genoemd in Tabel B die zijn geaccrediteerd door de Raad van Accreditatie.

Het onderzoek wordt in het water als zodanig uitgevoerd, dus zonder dat daaruit bezinkbare of opdrijvende bestanddelen zijn verwijderd. Er is in dit onderdeel verwezen naar normbladen, uitgegeven door het Nederlands Normalisatie Instituut NEN. Een wijziging in een normblad wordt eerst van kracht op 1 januari van het jaar volgende op de wijziging.

De in tabel B vermelde rapportagegrenzen zijn de concentraties van de desbetreffende stoffen die bij de analyse ten minste gerapporteerd moeten kunnen worden.

Paragraaf 2 Analyse

De analyse van het monster geschiedt op de wijze zoals die is aangegeven in tabel B.

Tabel B

|

Parameter/stof |

Ontsluiting volgens normblad |

Meting volgens normblad |

Rapportagegrens 1) |

|

chemisch zuurstofverbruik |

|

NEN 6633:2006 of NEN-ISO 15705 2) |

5 mg/I 3) |

|

biochemisch zuurstofverbruik |

|

NEN-EN-ISO 5815-1 |

1 mg/l |

|

som ammoniumstikstof en organisch gebonden stikstof |

NEN 6645 |

NEN-ISO 15923-1 |

0,5 mg/I |

|

NEN 6646+C1:2015 |

|||

|

NEN-EN-ISO 11732 |

|||

|

NEN-EN-ISO 20236 / NEN-EN 12260:2003 Deeltjes verkleinen zodanig dat deeltjes <0,5 mm |

NEN-EN-ISO 20236 / NEN-EN 12260:2003 en voor correctie nitriet/nitraat: NEN-EN-ISO 13395; of NEN-ISO 15923-1 |

||

|

NEN-ISO 5663 |

NEN-ISO 15923-1 |

||

|

NEN-ISO 5663 |

|||

|

NEN 6646+C1:2015 |

NEN 6646+C1:2015 |

||

|

NEN-ISO 15923-1 |

|||

|

arseen |

NEN-EN-ISO 11969 |

NEN-EN-ISO 11969 |

2 µg/I |

|

NEN-EN-ISO 15587-1 |

NEN-EN-ISO 11885 (ICP-AES) |

||

|

NEN-EN-ISO 15587-1 |

NEN-EN-ISO 17294-2 (ICP-MS) |

||

|

chloride (Cl) |

NEN-ISO 15923-1 |

5 mg/I |

|

|

NEN 6476 |

|||

|

NEN-EN-ISO 10304-1 |

|||

|

NEN-EN-ISO 10304-1 |

|||

|

NEN-EN-ISO 15682 |

|||

|

Fosfor (totaal) |

NEN 6645 |

NEN-ISO 15923-1 |

0,1 mg/I |

|

NEN-EN-ISO 15681-1 |

|||

|

NEN-EN-ISO 15681-2 |

|||

|

NEN-EN-ISO 15681-1 |

NEN-EN-ISO 15681-1 |

||

|

NEN-EN-ISO 15681-2 |

NEN-EN-ISO 15681-2 |

||

|

NEN-EN-ISO 6878 |

NEN-EN-ISO 6878 |

||

|

NEN-EN-ISO 15681-1 |

|||

|

NEN-EN-ISO 15681-2 |

|||

|

NEN-EN-ISO 15587-1 |

NEN-EN-ISO 11885 (ICP-AES) |

||

|

NEN-EN-ISO 17294-2 (ICP-MS) |

|||

|

Onopgeloste stoffen |

NEN-EN 872 |

2 mg/I |

|

|

Elektrisch geleidingsvermogen |

NEN-ISO 7888 |

Volgens norm |

|

|

cadmium (Cd), chroom (Cr), koper (Cu), lood (Pb), nikkel (Ni), zilver (Ag), zink (Zn) |

NEN-EN-ISO 15587-1 |

NEN-EN-ISO 11885 (ICP-AES) |

Cd: 0,3 µg/l Cr: 2 µg/l Cu: 10 µg/l Pb: 10 µg/l Ni: 7 µg/l Ag: 10 µg/l Zn: 40 µg/l |

|

NEN-EN-ISO 17294-2 (ICP-MS) |

|||

|

NEN 6953, hoofdstuk 5.3.3.3 4) |

NEN-EN-ISO 11885 (ICP-AES) |

||

|

NEN-EN-ISO 17294-2 (ICP-MS) |

|||

|

kwik |

NEN-EN-ISO 15587-1 |

NEN-EN-ISO 12846 (AAS) |

0,25 µg/l |

|

NEN-EN-ISO 17852 (AFS) |

|||

|

NEN-EN-ISO 11885 (ICP-AES) |

|||

|

NEN-EN-ISO 17294-2 (ICP-MS) |

|||

|

sulfaat (S04 ) |

NEN-ISO 15923-1 |

volgens norm |

|

|

NEN-EN-ISO 10304-1 |

|||

|

NEN-ISO 22743 |

1) De rapportagegrenzen voor zware metalen zijn gebaseerd op een afvalwatermonster met een soortelijke geleiding tot 1500 µS/cm en bij onopgeloste stoffen tot een gehalte van 100 mg/l. Bij afvalwatermonsters met een matrix die groter is dan genoemde waarden voor elektrisch geleidingsvermogen en onopgeloste stoffen kan een hogere rapportagegrens gelden.

2) Met betrekking tot de bepaling van het chemisch zuurstofverbruik is onder voorwaarden de analysemethode beschikbaar volgens normblad NEN-ISO 15705. Op aanvraag van de heffingplichtige besluit de ambtenaar belast met de heffing of analyse volgens NEN-ISO 15705 wordt toegestaan als vervangende methode voor de analyse volgens normblad NEN 6633. De ambtenaar belast met de heffing beslist bij voor bezwaar vatbare beschikking waarin de voorwaarden worden vastgelegd De analyse volgens normblad NEN-ISO 15705 is alleen toepasbaar voor onverdunde monsters met een gehalte aan zuurstofverbruik tot aan 1.000 mg/l en chloride concentraties die lager zijn dan 1.000 mg/l. De ambtenaar belast met de heffing kan voorts de methode niet toepasbaar verklaren als naar zijn oordeel andere omstandigheden daartoe aanleiding geven.

3) De analyse volgens normblad NEN-ISO 15705 heeft een rapportagegrens van 6 mg/l voor fotometrische detectie bij 600nm en 15 mg/l voor titrimetrische detectie (gebaseerd op één enkelvoudige meting van één laboratorium) wanneer cuvetten worden gebruikt met een bereik van maximaal 1.000 mg/l.

4) NEN 6953, hoofdstuk 5.3.3.3 mag alleen worden toegepast op afvalwatermonsters met een soortelijke geleiding tot 1500 µS/cm en bij ongeloste stoffen tot een gehalte van 100 mg/l.

CBerekeningsvoorschriften

- C 1

Berekeningswijze van het aantal vervuilingseenheden

- a

Zuurstofbindende stoffen:

(artikel 9, derde lid)

Het aantal vervuilingseenheden met betrekking tot het zuurstofverbruik wordt berekend door het totale aantal kilogrammen zuurstofverbruik van de in het kalenderjaar afgevoerde zuurstofbindende stoffen te delen door 54,8 kilogram.

Het aantal kilogrammen zuurstofverbruik van de gedurende een etmaal afgevoerde zuurstofbindende stoffen wordt berekend volgens de formule:

Q x (CZV + 4,57 x N–Kj)

1000

In deze formule wordt verstaan onder:

Q: het aantal m³ afgevoerd afvalwater per etmaal;

CZV: het chemisch zuurstofverbruik bepaald volgens de in onderdeel B van deze bijlage vermelde analysevoorschriften, in mg/l;

N–Kj: de som van ammoniumstikstof en organisch gebonden stikstof volgens de in onderdeel B van de deze bijlage vermelde analysevoorschriften, in mg/l.

- b

Andere dan zuurstofbindende stoffen:

(artikel 9, vierde lid)

Het aantal vervuilingseenheden met betrekking tot de andere dan zuurstofbindende stoffen wordt berekend door het totale aantal kilogrammen van deze in het kalenderjaar afgevoerde stoffen te delen door respectievelijk:

- 1

1,00 kilogram voor de stoffen chroom, koper, lood, nikkel, zilver en zink;

- 2

0,100 kilogram voor de stoffen arseen, kwik en cadmium;

- 3

650 kilogram voor de stoffen chloride en sulfaat;

- 4

20,0 kilogram voor de stof fosfor.

- 1

-

De afgevoerde hoeveelheden per etmaal voor de hierboven onder b genoemde stoffen worden bepaald met behulp van de formule:

Q x C

1000

In deze formules wordt verstaan onder:

Q: het aantal m³ afgevoerd afvalwater per etmaal;

C: de concentratie van de desbetreffende stoffen in mg/l, bepaald op de onder B omschreven wijze.

- a

- C 2

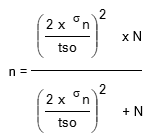

Bij de bepaling van het aantal etmalen in artikel 12 wordt uitgegaan van de resultaten van de laatste drie jaar, waarbij gebruik gemaakt wordt van de volgende formule:

n = het berekende aantal meetdagen;

N = het aantal dagen per jaar waar op wordt afgevoerd;

σn = spreidingspercentage in de meetwaarden, uitgedrukt ten opzichte van de gemiddelde hoeveelheid zuurstofverbruik van de onderzoeksresultaten gedurende het heffingsjaar;

tso = toelaatbare statistische onnauwkeurigheid = 35/e 0,000175*VeO, met dien verstande dat VeO vervangen kan worden door respectievelijk VeG, VeZ, VeCl, VeP en VeS, waarbij:

VeO = vervuilingswaarde van de afgevoerde zuurstofbindende stoffen;

VeG = vervuilingswaarde van de afgevoerde stoffen chroom, koper, lood, nikkel, zilver en zink;

VeZ = vervuilingswaarde van de afgevoerde stoffen arseen, cadmium en kwik;

VeCl = vervuilingswaarde van de afgevoerde stof chloride;

VeP = vervuilingswaarde van de afgevoerde stof fosfor;

VeS = vervuilingswaarde van de afgevoerde stof sulfaat.

- C 3

Als de CZV–waarde voor ten minste 25% afkomstig is van biologisch niet of nagenoeg niet afbreekbare stoffen in het afvalwater, wordt op die waarde een correctie toegepast door deze te vermenigvuldigen met de breuk

100 – T

75

waarbij

T= het percentage CZV, afkomstig van biologisch niet of nagenoeg niet afbreekbare stoffen.

Voor toepassing van deze correctie moet een verzoek worden ingediend bij de ambtenaar belast met de heffing. Bij toepassing van de correctie wordt gebruik gemaakt van het Protocol met betrekking tot het onderzoek voor bepaling van de hoedanigheidscorrectie.

Bijlage II. Tabel afvalwatercoëfficiënten (artikel 122k, derde lid, Waterschapswet)

|

Klasse |

Klassegrenzen uitgedrukt in aantal vervuilingseenheden met betrekking tot het zuurstofverbruik per m3 ingenomen water |

Afvalwatercoëfficiënt uitgedrukt in aantal vervuilingseenheden per m3 ingenomen water in het heffingsjaar |

|

|

|

ondergrens |

bovengrens |

|

|

1 |

> 0 |

0,0013 |

0,0010 |

|

2 |

> 0,0013 |

0,0020 |

0,0016 |

|

3 |

> 0,0020 |

0,0031 |

0,0025 |

|

4 |

> 0,0031 |

0,0048 |

0,0039 |

|

5 |

> 0,0048 |

0,0075 |

0,0060 |

|

6 |

> 0,0075 |

0,012 |

0,0094 |

|

7 |

> 0,012 |

0,018 |

0,015 |

|

8 |

> 0,018 |

0,029 |

0,023 |

|

9 |

> 0,029 |

0,045 |

0,036 |

|

10 |

> 0,045 |

0,070 |

0,056 |

|

11 |

> 0,070 |

0,11 |

0,088 |

|

12 |

> 0,11 |

0,17 |

0,14 |

|

13 |

> 0,17 |

0,27 |

0,21 |

|

14 |

> 0,27 |

0,42 |

0,33 |

|

15 |

> 0,42 |

|

0,5 |

TOELICHTING OP DE VERORDENING ZUIVERINGSHEFFING AMSTEL, GOOI EN VECHT 2024

A ALGEMEEN

Doelstelling en karakter zuiveringsheffing

De Waterschapswet regelt in artikel 122d, eerste lid, dat onder de naam zuiveringsheffing een heffing kan worden ingesteld ter bestrijding van kosten die zijn verbonden aan de behartiging van de taak inzake het zuiveren van afvalwater. De zuiveringsheffing is dus een bestemmings-heffing (dekkingsmiddel van kosten). De relevante bepalingen zijn opgenomen in de artikelen 122c tot en met 122l van de Waterschapswet. Zuiveringsheffing wordt geheven voor ‘indirecte’ lozingen. Dat wil zeggen dat het afvalwater niet rechtstreeks naar oppervlaktewater wordt afgevoerd maar via de gemeentelijke riolering en/of de zuiveringsinstallatie (en/of transportleidingen) van het waterschap.

Met de zuiveringsheffing worden onder meer de kosten van de aan waterschappen toebedeelde taak om stedelijk afvalwater te zuiveren (artikel 3.4, eerste lid, van de Waterwet (met ingang van de datum van inwerkingtreding van artikel 2.17 van de Omgevingswet (Stb. 2016, 156): artikel 2.17 van de Omgevingswet)) bekostigd. Deze taak kan worden onderverdeeld in actief beheer (het feitelijk transporteren en zuiveren van afvalwater, alsmede het verbranden van zuiveringsslib) en passief beheer (vergunningverlening, toezicht en controle, handhaving, waterkwaliteitsbeheersplannen). In artikel 122d, vijfde lid, van de Waterschapswet zijn daarnaast nog expliciet een tweetal bestedingsmogelijkheden van de heffingsopbrengst genoemd.

Alle overige activiteiten die niet tot het zuiveren en/of transporteren van afvalwater behoren, zijn ondergebracht in de zorg voor het watersysteem. De kosten daarvan worden hoofdzakelijk bestreden uit de opbrengst van de watersysteemheffing (artikel 117 van de Waterschapswet) en de verontreinigingsheffing. De relevante bepalingen betreffende de verontreinigingsheffing zijn opgenomen in Hoofdstuk 7 van de Waterwet. In artikel 7.2, lid 5, Waterwet, is bepaald dat de opbrengst van de verontreinigingsheffing ten goede komt aan het watersysteem. Verontreinigingsheffing kan worden geheven ter zake van ‘directe’ lozingen op oppervlaktewater.

B ARTIKELGEWIJZE TOELICHTING

Considerans

Bevoegdheid algemeen bestuur

Uitsluitend het algemeen bestuur is bevoegd tot het vaststellen van de belastingverordening. Dit vloeit voort uit artikel 110 van de Waterschapswet. Het dagelijks bestuur is belast met de voorbereiding van de belastingverordening (artikel 84 van de Waterschapswet).

Wettelijke grondslag

De wettelijke basis voor het door waterschappen heffen van de zuiveringsheffing ligt in hoofdstuk XVIIb van de Waterschapswet. Voorts zijn in hoofdstuk 6 van het Waterschapsbesluit nog enkele nadere regels gesteld.

Artikel 1

De opbrengst van de zuiveringsheffing dient ter bestrijding van de kosten die zijn verbonden aan het zuiveren van afvalwater. De zuiveringsheffing is daarmee primair een bestemmingsheffing.

De zuiveringsheffing wordt aangemerkt als een directe belasting.

Het belastbare feit is het afvoeren van stoffen, dat wil zeggen het direct of indirect afvoeren van stoffen op een riolering of op een zuiveringtechnisch werk in beheer bij het waterschap. Om beheerder en daarmee heffingsbevoegd te zijn, is het niet vereist dat de juridische eigendom van het zuiveringtechnisch werk daadwerkelijk bij het waterschap berust. Dit is bijvoorbeeld van belang in situaties waar sprake is van zogeheten grensoverschrijdend afvalwater: het afvalwater ontstaat in het gebied van het ene waterschap en wordt afgevoerd naar een zuiveringtechnisch werk van een ander waterschap. In een dergelijk geval is het ontvangende waterschap bevoegd om degene die de stoffen heeft afgevoerd in de zuiveringsheffing te betrekken. Hierdoor kan de situatie ontstaan dat ten aanzien van hetzelfde adres aanslagen worden opgelegd door verschillende waterschappen. Die veelal ongewenste situatie kan worden voorkomen door het sluiten van een medebeheersovereenkomst tussen de betrokken waterschappen, waarin onder andere de wederzijdse financiële verplichtingen worden vastgelegd. Het waterschap waar het afvalwater ontstaat wordt daardoor ook beheerder van het ontvangende zuiveringtechnisch werk en daardoor heffingsbevoegd (Hoge Raad 11 december 1991, nr. 27 512, Belastingblad 1992, blz. 350). Een ander voorbeeld waarin het waterschap weliswaar geen juridisch eigendom van het zuiveringstechnisch werk had, speelde in Hoge Raad 30 september 2016, 15/02820, ECLI:NL:HR:2016:2196, BNB 2016/229. Deze casus speelde weliswaar op een ander belastingterrein (WOZ), maar deze zaak is ook in dit kader relevant doordat daarin voor toepassing van de uitzondering “beheer door het waterschap” van doorslaggevend belang is. De Hoge Raad overwoog hierbij “dat artikel 3.4, lid 1, Waterwet {met ingang van 1-1-2021: artikel 2.17, tweede lid, van de Omgevingswet} belanghebbende met betrekking tot de uitoefening van deze publieke taak de mogelijkheid biedt de exploitatie van de tot zuivering van afvalwater bestemde inrichting op te dragen aan een – door belanghebbendes bestuur aan te wijzen – rechtspersoon, en dat dit niet in de weg staat aan de toepassing van de uitzondering {…}.

Artikel 2 - Begripsbepalingen

Om duidelijkheid te scheppen over een aantal in de verordening voorkomende begrippen en om de leesbaarheid van de tekst te bevorderen, is van deze begrippen een omschrijving gegeven in artikel 2. Daarbij is aangesloten bij de begripsbepalingen in artikel 122c van de Waterschapswet.

Onderdeel a

Deze verordening is van toepassing voor het Waterschap Amstel, Gooi en Vecht. Het bestaan van dit waterschap alsmede het gebied ervan is vastgelegd in het Reglement voor het Waterschap Amstel, Gooi en Vecht 2017 bij besluit van Provinciale Staten van Noord-Holland (12 december 2016), Utrecht (12 december 2016) en Zuid-Holland (14 december 2016).

Onderdeel b

Voor de omschrijving van ‘stoffen’ is verwezen naar de stoffen genoemd in artikel 9. In dat artikel zijn de stoffen opgenomen die door het waterschap in de heffing worden betrokken, alsmede de gewichtseenheden van die stoffen.

Onderdeel c

Onder riolering wordt verstaan het gemeentelijk rioolstelsel zoals dat wordt bedoeld in artikel 10.33, lid 1, van de Wet milieubeheer. Dit kan worden beheerd door de gemeente zelf, of door een rechtspersoon, in opdracht van de gemeente.

Onderdeel d

Een zuiveringtechnisch werk is voor de Waterschapswet een voorziening voor het zuiveren of het transporteren van afvalwater. Het begrip omvat naast afvalwaterzuiveringsinstallaties ook gemalen, persleidingen, vrijvervalleidingen, open en dichte afvoergoten en pompstations ten behoeve van het afvalwater. Ook voorzieningen voor individuele behandeling van afvalwater (IBA’s) vallen onder het begrip zuiveringtechnisch werk. De gemeentelijke riolering wordt hier niet onder begrepen (zie onderdeel c, waarbij het begrip riolering is gedefinieerd).

Onderdeel e

Afvoeren is het brengen van stoffen op een riolering of op een zuiveringtechnisch werk in beheer bij het waterschap.

Onderdeel f

Dit onderdeel regelt wat onder een woonruimte moet worden verstaan. Niet elke bewoonde ruimte kan als woonruimte worden aangemerkt. Een woonruimte wordt geacht te zijn bestemd om als afzonderlijk geheel te voorzien in woongelegenheid. Of dit het geval is moet blijken uit de inrichting van de ruimte. In deze definitie wordt tot uitdrukking gebracht dat het moet gaan om een ruimte die zelfstandig bruikbaar is en dus niet meer dan bijkomstig afhankelijk is van elders in het gebouw aanwezige voorzieningen die voor de woonfunctie wel van wezenlijk belang zijn. Hierbij moet worden gedacht aan het met gebruikers van andere ruimten delen van faciliteiten als kookgelegenheid, sanitair of bad- en douchegelegenheid. In een dergelijke situatie kan niet worden gesproken van een woonruimte in de zin van deze verordening. Zie hiervoor ook de arresten van de Hoge Raad van 23 juli 1984, BNB 1984/282, Belastingblad 1984, blz. 544, 8 februari 1995, BNB 1995/92, Belastingblad 1995, blz. 202, 10 januari 1996, BNB 1996/77, Belastingblad 1996, blz. 168). Dat het begrip woonruimte ruim moet worden uitgelegd valt af te leiden uit het arrest van de Hoge Raad van 29 mei 1991 waarin een kajuitzeilschip als woonruimte werd aangemerkt (BNB 1991/213, Belastingblad 1991, blz. 479).

Onderdeel g

Bij de omschrijving van het begrip bedrijfsruimte is gekozen voor een negatieve formulering om een zo groot mogelijke reikwijdte aan het begrip te geven. Alles wat geen woonruimte is moet als een bedrijfsruimte worden aangemerkt. Zo is bijvoorbeeld ook een stuk landbouwgrond als een bedrijfsruimte aangemerkt (Hof ‘s–Gravenhage 17 maart 1993, Belastingblad 1993, blz. 457). In een ogenschijnlijk soortgelijke situatie oordeelde de rechter echter anders. Hierbij ging het om een kavel los land –deels akkerbouw, deels weiland- dat niet als bedrijfsruimte kon worden aangemerkt. Er stonden namelijk geen opstallen op en voor de exploitatie maakte de agrariër gebruik van machines die elders, in de schuur achter zijn boerderij, werden gestald. Hierdoor was hij meer dan bijkomstig afhankelijk van elders aanwezige, voor de bedrijfsexploitatie wezenlijke, voorzieningen (Hof ’s-Gravenhage, 18 februari 1997, Belastingblad 1997, blz. 729). Ook een festivalterrein kan als bedrijfsruimte kwalificeren. Voor kwalificatie van een terrein als bedrijfsruimte is niet van belang of dat terrein een openbaar karakter heeft, en evenmin of belanghebbende zich ten eigen behoeve van dat terrein bedient. Nu niet blijkt dat het festivalterrein niet kan worden gebruikt zonder dat de gebruiker meer dan bijkomstig afhankelijk is van elders aanwezige voorzieningen, is hier sprake van bedrijfsruimte in de zin van de verordeningen (Hoge Raad 11 juli 2008, ECLI:NL:HR:2008:BD6823, BNB 2008/241).

Voor de vraag of sprake is van één of van twee bedrijfsruimten is onder andere van belang het arrest van de Hoge Raad van 14 juni 1995 (BNB 1995/233, Belastingblad 1995, blz. 627) waarin een bij twee verschillende personen in gebruik zijnde stortplaats als één bedrijfsruimte werd aangemerkt.

Onderdeel h

De inspecteur is het bestuursorgaan aan wie de wetgever door middel van de Algemene wet inzake rijksbelastingen (AWR) de bevoegdheid tot het opleggen van aanslagen en het doen van uitspraak op bezwaar heeft geattribueerd. In artikel 123 van de Waterschapswet wordt onder meer de AWR van toepassing verklaard voor het heffen van belastingen door waterschappen. Dit artikel bepaalt voorts dat de bevoegdheden van de inspecteur toekomen aan de daartoe aangewezen ambtenaar van het waterschap. Die aanwijzing is geschied bij een door het dagelijks bestuur op 2 juli 2019 genomen aanwijzingsbesluit.

Behalve het opleggen van aanslagen en het doen van uitspraak op bezwaar komt krachtens deze verordening aan de ambtenaar belast met de heffing ook de bevoegdheid tot het afgeven van meetbeschikkingen toe (artikel 10 en verder). In de meetbeschikking worden specifieke voor een bepaalde heffingplichtige geldende voorschriften vastgelegd. Dit betreft een nadere precisering van de algemene regels uit deze verordening voor een specifieke situatie. In de praktijk kan dit zowel een beperking als een aanvulling op de algemene regels betekenen.

Onderdeel i

Voor de definitie van het begrip drinkwater wordt aangesloten bij het begrip drinkwater zoals dat is omschreven in artikel 1, lid 1, van de Drinkwaterwet.

Onderdeel j

Ingevolge artikel 122c, onderdeel g, van de Waterschapswet is voor de toepassing van de zuiveringsheffing een drinkwaterbedrijf een bedrijf als bedoeld in artikel 1, lid 1, van de Drinkwaterwet.

Onderdeel k

Behalve via nutsbedrijven wordt ook op andere wijze water verkregen. Zo wordt op steeds grotere schaal door bedrijven voor sanitair gebruik hemelwater opgevangen. Omdat dit water na gebruik wordt afgevoerd, dient het eveneens in de berekening van de vervuilingswaarde te worden betrokken. Ditzelfde geldt voor warm tapwater (zie onderdeel m).

Onderdeel l

Met het begrip ‘afvalwater’ wordt aangesloten bij het begrip uit artikel 3.4 Waterwet. Zodra artikel 2.17 van de Omgevingswet (Stb. 2016, 156) inwerking treedt, gaat deze bepaling op in artikel 2.17 van de Omgevingswet. Waar in deze verordening wordt gesproken van afvalwater wordt hiermee stedelijk afvalwater.

Onderdeel m

In de Drinkwaterwet komt het begrip warm tapwater voor (artikel 1, lid 1). Dit is water voor huishoudelijk gebruik dat door een leverancier wordt opgewarmd alvorens het aan de consument wordt geleverd. Door de Drinkwaterwet wordt warm tapwater nadrukkelijk uitgezonderd van het begrip drinkwater. Het is echter wel water dat na gebruik wordt afgevoerd en valt daarom binnen de ratio van ingenomen water (zie onderdeel k).

Artikel 3 - Bijlagen

De grondslag voor de zuiveringsheffing wordt gevormd door de hoeveelheid en de hoedanigheid van de stoffen die worden afgevoerd. Als heffingsmaatstaf geldt de vervuilingswaarde van de stoffen die in een kalenderjaar worden afgevoerd, uitgedrukt in vervuilingseenheden (ve’s). Zoals blijkt uit artikel 122g van de Waterschapswet is de hoofdregel dat het aantal ve’s wordt vastgesteld met behulp van door middel van meting, bemonstering en analyse verkregen gegevens. In Bijlage I zijn nadere regels gesteld over de wijze van meting, bemonstering, analyse en berekening. Zie in dit verband ook de artikelen 10, 11 en 12 van de verordening.

In de artikelen 122h, 122i en 122k van de Waterschapswet is ook een aantal uitzonderingen op deze hoofdregel gegeven. Deze uitzonderingen, te weten voor woonruimten, kleine bedrijfsruimten, glastuinbouwbedrijven en bedrijven met een vervuilingswaarde van 1.000 ve’s en minder, zijn ook in deze verordening opgenomen.

Voor bedrijven met een vervuilingswaarde met betrekking tot het zuurstofverbruik van 1.000 ve’s en minder kan onder voorwaarden de berekening van het aantal ve’s plaatsvinden met behulp van de tabel afvalwatercoëfficiënten en dus niet door middel van meting, bemonstering en analyse. Deze tabel is opgenomen in artikel 122k, lid 3, van de Waterschapswet en voor de volledigheid ook in Bijlage II. De wijze waarop deze tabel moet worden toegepast, is geregeld in artikel 13.

De Bijlagen I en II maken deel uit van de verordening.

Artikel 4 - Belastbaar feit en heffingsplicht

Lid 1

Heffingplichtig zijn degenen die afvoeren. Dit afvoeren kan op verschillende wijzen gebeuren. Voor de omschrijving van de belastingplicht wordt daarbij een koppeling gemaakt met het object van waaruit wordt afgevoerd.

Aan de hand van de feitelijke omstandigheden moet worden beoordeeld wie de gebruiker is. Voor het geval dat er meerdere gebruikers zijn, stelt de ambtenaar belast met de heffing beleidsregels vast, op grond waarvan één van de gebruikers als heffingplichtige kan worden aangewezen. Deze beleidsregels worden gepubliceerd zodat ze kenbaar zijn voor de heffingplichtigen.

Onderdeel a

Vindt het afvoeren plaats vanuit een woonruimte of vanuit een bedrijfsruimte, dan is de gebruiker van die ruimte aan de heffing onderworpen. Het komt voor dat een woonruimte of een bedrijfsruimte aan een gebruiker wordt verhuurd, waarbij één van de voorwaarden luidt dat de belastingen, waaronder de zuiveringsheffing, worden gedragen door de verhuurder. Dergelijke overeenkomsten doen niet af aan de heffingsplicht: de gebruiker blijft heffingplichtig. Deze kan op grond van de huurovereenkomst zelf het bedrag van de aanslag terugvorderen bij de verhuurder.

De omschrijving van woonruimte is ook dusdanig dat er geen misverstand kan bestaan dat studentenhuizen met onzelfstandige wooneenheden dienen te worden aangemerkt als bedrijfsruimte, waarvoor de verhuurder op grond van artikel 4, lid 2, onderdeel c, in de heffing kan worden betrokken. (Zie ook Hoge Raad 23 juli 1984, BNB 1984/282, Belastingblad 1984, blz. 544 en Hoge Raad 8 februari 1995, BNB 1995/92).

In zijn arrest van 1 mei 1991 oordeelde de Hoge Raad dat als gebruiker van een bedrijfsruimte in de zin van de verordening slechts kan worden aangemerkt degene die zich min of meer duurzaam te eigen behoeve van de bedrijfsruimte kan bedienen (BNB 1991/188, Belastingblad 1991, blz. 478).

Ook kan het gebruik van een woonruimte of van een bedrijfsruimte er op zijn gericht om die voor kortere perioden ter beschikking te stellen van wisselende, opeenvolgende gebruikers. In dergelijke gevallen is de verhuurder/exploitant belastingplichtig.

Onderdeel b

Vindt het afvoeren niet vanuit een woonruimte of vanuit een bedrijfsruimte plaats, dan is degene die afvoert heffingplichtig.

Deze bepaling komt overeen met die in artikel 122d, lid 2, onderdeel d, van de Waterschapswet. Dit artikel komt weer overeen met de bepaling in artikel 7.2, lid 2, onderdeel c, uit de Waterwet. Deze bepaling is oorspronkelijk ingevoerd nadat was gebleken dat (incidenteel) afvoeren vanuit een tankauto niet als afvoeren vanuit een bedrijfsruimte kon worden aangemerkt. Bovendien bleek in de praktijk het achterhalen van de identiteit van de achterliggende vervuiler niet altijd mogelijk te zijn, evenals het vaststellen van individuele vervuilingswaarden als de stoffen van meer dan één adres afkomstig zijn. In die gevallen biedt deze bepaling soelaas, omdat degene die feitelijk afvoert (in het geval van een tankauto dus de vervoerder) rechtstreeks in de heffing kan worden betrokken.

Door de gekozen formulering zijn overigens niet alleen lozingen vanuit tankauto’s aan de heffing onderworpen, maar ook alle andere denkbare wijzen van afvoeren anders dan vanuit een woonruimte of een bedrijfsruimte. Zo valt ook het afvoeren vanuit een zuiveringtechnisch werk onder de ratio van deze bepaling.

Lid 2

Onderdeel a

Wanneer er met betrekking tot dezelfde woonruimte sprake is van meerdere gebruikers, wijst de ambtenaar belast met de heffing één van hen aan als heffingplichtige. De criteria op grond waarvan die heffingplichtige wordt aangewezen, liggen vast in het Aanwijzingsbesluit belastingplichtigen waterschapsbelastingen.

Onderdeel b

Wanneer een (onzelfstandig) deel van een bedrijfsruimte in gebruik is gegeven aan een ander, dan kan degene die dit in gebruik heeft gegeven de aan dat deel toe te rekenen zuiveringsheffing verhalen op degene die het in gebruik heeft. Hierbij kan worden gedacht aan bedrijfsverzamelgebouwen en dergelijke.

Onderdeel c

Wanneer het gaat om een woonruimte of een bedrijfsruimte die voor kortere perioden aan wisselende, opeenvolgende gebruikers ter beschikking wordt gesteld, kan de heffingplichtige de zuiveringsheffing verhalen op degenen aan wie hij de ruimte ter beschikking heeft gesteld.

Lid 3