Permanente link

Naar de actuele versie van de regeling

http://lokaleregelgeving.overheid.nl/CVDR704442

Naar de door u bekeken versie

http://lokaleregelgeving.overheid.nl/CVDR704442/1

Regeling vervallen per 01-01-2025

Verordening op de heffing en de invordering van precariobelasting 2024

Geldend van 01-01-2024 t/m 31-12-2024

Intitulé

Verordening op de heffing en de invordering van precariobelasting 2024De raad van de gemeente Hengelo;

gelezen het voorstel van het college van burgemeester en wethouders van 3 oktober 2023;

gelet op artikel 228 van de Gemeentewet;

besluit:

vast te stellen de volgende

Verordening op de heffing en de invordering van precariobelasting 2024 (Verordening precariobelasting 2024)

Artikel 1 Definitie

Deze verordening verstaat onder:

- a.

dag: een periode van 24 uren, aanvangende te 00.00 uur;

- b.

week: een periode van zeven achtereenvolgende dagen;

- c.

maand: een kalendermaand;

- d.

kwartaal: periode van drie achtereenvolgende maanden in één jaar, niet vallende in het zomerseizoen;

- e.

zomerseizoen: periode van negen maanden, ingaande op 1 maart en eindigende op 30 november daaropvolgend;

- f.

jaar: een kalenderjaar;

- g.

automaten: toestellen die in werking treden bij inwerping van munt, c.q. munten;

- h.

vergunning: een door het gemeentebestuur verleende en in een gemeentelijke registratie opgenomen toestemming op grond waarvan een persoon een of meer voorwerpen onder, op of boven voor de openbare dienst bestemde gemeentegrond mag hebben;

- i.

terras: een gelegenheid waar eet- en drinkwaren voor gebruik ter plaatse worden verstrekt;

- j.

tappunt: een bar, carrousel of vergelijkbaar object voor het schenken en verkopen van dranken. Voor het gebruik van een tappunt op gemeentegrond, buiten een vergund terras of evenemententerras, moet een vergunning zijn afgegeven;

- k.

voorwerpen op een terras: banken, tafeltjes, stoelen, windschermen, parasols, bloemen- en plantenbakken en andere voorwerpen ter aankleding van een terras;

- l.

onroerende zaak: een onroerende zaak, als bedoeld in artikel 16 van de Wet waardering onroerende zaken;

- m.

luifel: uitstek, overstek; uitbouw aan de gevel, afdak. Onder luifel worden mede begrepen luifeldak (= dak, buiten een gebouw aan een der muren bevestigd en verder niet ondersteund) en luifelcordonband (= gevelversiering)";

- n.

overbouwing: gebouwde overkapping welke niet noodzakelijk aan een onroerende zaak is bevestigd;

- o.

vestiging: een onroerende zaak die als bedrijf wordt gebruikt;

- p.

standplaats: het vanaf een vaste plaats op een openbare en in de openlucht gelegen plaats te koop aanbieden, verkopen of afleveren van goederen dan wel diensten aan te bieden, gebruikmakend van fysieke middelen, zoals een kraam, een wagen of een tafel, niet zijnde een standplaats zoals omschreven in de marktgeldverordening;

- q.

Winterterras: een terras dat van 1 september tot 2 juni geheel mag worden afgesloten.

Artikel 2 Belastbaar feit

Onder de naam precariobelasting wordt een directe belasting geheven ter zake van het hebben van voorwerpen onder, op of boven voor de openbare dienst bestemde gemeentegrond, bedoeld of genoemd in deze verordening en de daarbij behorende tarieventabel.

Artikel 3 Belastingplicht

-

1. De precariobelasting wordt geheven van degene die het voorwerp of de voorwerpen onder, op of boven voor de openbare dienst bestemde gemeentegrond heeft, dan wel van degene ten behoeve van wie dat voorwerp of die voorwerpen onder, op of boven voor de openbare dienst bestemde gemeentegrond aanwezig zijn.

-

2. In afwijking in zoverre van het eerste lid wordt, indien de gemeente een vergunning heeft verleend voor het hebben van het voorwerp of de voorwerpen onder, op of boven voor de openbare dienst bestemde gemeentegrond, degene aan wie de vergunning is verleend of diens rechtsopvolger aangemerkt als degene bedoeld in het eerste lid, tenzij blijkt dat hij niet het voorwerp of de voorwerpen onder, op of boven voor de openbare dienst bestemde gemeentegrond heeft.

-

3. Behoudens het bepaalde in het eerste en tweede lid van dit artikel wordt de precariobelasting voor automaten geheven van de feitelijk gebruiker van de onroerende zaak waaraan de voorwerpen zijn bevestigd.

-

4. In afwijking van de voorgaande leden wordt de precariobelasting als bedoeld in Hoofdstuk 6 van de Tarieventabel geheven van de genothebbende, krachtens eigendom, bezit of beperkt recht van de onroerende zaak waarop of waaraan het belastingplichtige voorwerp is aangebracht.

Artikel 4 Vrijstellingen

De precariobelasting wordt niet geheven ter zake van het hebben van:

- a.

voorwerpen, indien de gemeente ter zake van het gebruik van de voor de openbare dienst bestemde gemeentegrond waarop het voorwerp of de voorwerpen zich bevinden een recht heft op grond van artikel 229, eerste lid, onderdeel a, van de Gemeentewet, dan wel een privaatrechtelijke vergoeding is overeengekomen;

- b.

voorwerpen, waarvan de gemeente genothebbende krachtens eigendom, bezit of beperkt recht is, met uitzondering van voorwerpen die in gebruik zijn bij een derde;

- c.

voorwerpen, welke ingevolge een wettelijk voorschrift, een overeenkomst, concessie of anderszins rechtens moeten worden gedoogd;

- d.

voorwerpen, welke uitsluitend voorzien in een algemeen belang dan wel worden gebezigd voor activiteiten met een politiek, godsdienstig, sociaal of weldadig doel en welke niet worden geëxploiteerd tegen betaling;

- e.

deuren, welke krachtens een wettelijk voorschrift naar buiten moeten openslaan;

- f.

afvoerbuizen van hemelwater, welke aan een gebouw zijn aangebracht en niet meer dan 0,15 meter buiten de gevel uitsteken

- g.

buizen in de grond, tot lozing van fecaliën, huishoud- of hemelwater;

- h.

voorwerpen op de openbare weg met kleinschalige niet commerciële buurtactiviteiten;

- i.

wegwijzers en verkeersaanwijzingen van de Koninklijke Nederlandse Toeristenbond ANWB en van andere overeenkomstige instellingen;

- j.

niet als reclamevoorwerpen aan te merken bloemen- of plantenbakken.

- k.

borden - plat tegen de gevel bevestigd - die geen grotere frontoppervlakte hebben dan O,30 m2, waarbij de langste zijde niet uitgaat boven 1 strekkende meter en welke de naam en verdere bijzonderheden vermelden van beroep of bedrijf van de persoon of onderneming, welke in de onroerende zaak, waartegen die borden zijn aangebracht, woont, is gevestigd of waar het beroep of bedrijf wordt uitgeoefend;

- l.

borden tot verhuur of verkoop van onroerende zaken, in het geval deze borden aan de te verhuren of te verkopen onroerende zaken zijn bevestigd;

- m.

brievenbussen en telefooncellen;

- n.

een mobiele onderzoeks-unit die wordt gebruikt voor het doen van bevolkingsonderzoek als bedoeld in artikel 1, onder c, van de Wet op het bevolkingsonderzoek, voor welk onderzoek op grond van die wet vergunning is verleend;

- o.

oplaadpunten voor elektrische voertuigen (e-laadpalen).

Artikel 5 Maatstaf van heffing en belastingtarief

De precariobelasting wordt geheven naar de maatstaven en de tarieven opgenomen in de bij deze verordening behorende tarieventabel, met inachtneming van het overigens in deze verordening bepaalde.

Artikel 6 Berekening van de precariobelasting

-

1. Voor de berekening van de precariobelasting wordt met betrekking tot een in de tarieventabel genoemde lengte- of oppervlaktemaat een gedeelte daarvan als een volle eenheid aangemerkt.

-

2. Indien een tarief per oppervlakte is vastgesteld, wordt de precariobelasting berekend naar de oppervlakte van de horizontale projectie van de voorwerpen, tenzij anders is bepaald.

-

3. De oppervlakte van andere dan rechthoekige voorwerpen wordt gesteld op het product van de twee aangrenzende zijden van een om het voorwerp geplaatste denkbeeldige rechthoek.

-

4. Indien de gemeente een vergunning heeft verleend voor het hebben van het voorwerp of de voorwerpen onder, op of boven voor de openbare dienst bestemde gemeentegrond, wordt voor de berekening van de precariobelasting aangesloten bij de geldigheidsduur van die vergunning, tenzij blijkt dat het belastbaar feit zich gedurende een kortere periode heeft voorgedaan. In dat geval bestaat aanspraak op ontheffing, waarbij het vijfde lid van overeenkomstige toepassing is.

-

5. Indien in de tarieventabel voor een voorwerp tarieven voor verschillende tijdseenheden zijn opgenomen, wordt de precariobelasting berekend op de voor de belastingplichtige meest voordelige wijze.

-

6. In afwijking van het bepaalde in artikel 1 wordt voor de berekening van de precariobelasting:

- a.

indien in de tarieventabel voor een voorwerp wel een weektarief, maar geen dagtarief is opgenomen, een gedeelte van een week gelijkgesteld met een week;

- b.

indien in de tarieventabel voor een voorwerp wel een maandtarief, maar geen dag- of weektarief is opgenomen, een gedeelte van een maand gelijkgesteld met een maand.

- a.

-

7. Indien in de tarieventabel voor een voorwerp een dagtarief, weektarief of maandtarief is opgenomen en het belastingtijdvak een langere periode dan een dag, onderscheidenlijk een week of een maand omvat, gelden deze tarieven per dag, onderscheidenlijk week of maand van het belastingtijdvak.

Artikel 7 Belastingtijdvak

-

1. In de gevallen waarin de gemeente een vergunning heeft verleend voor het hebben van het voorwerp of de voorwerpen onder, op of boven voor de openbare dienst bestemde gemeentegrond, is het belastingtijdvak de periode waarvoor de vergunning is verleend, met dien verstande dat bij een kalenderjaar-overschrijdende geldigheidsduur van de vergunning het belastingtijdvak gelijk is aan het kalenderjaar.

-

2. Indien de precariobelasting wordt geheven naar jaartarieven is het belastingtijdvak het kalenderjaar waarin de voorwerpen aanwezig zijn.

-

3. In andere dan de in het eerste lid bedoelde gevallen, is het belastingtijdvak de aaneengesloten periode gedurende welke het belastbaar feit zich voordoet of heeft voorgedaan.

Artikel 8 Wijze van heffing

De precariobelasting wordt bij wege van aanslag geheven.

Artikel 9 Ontstaan van de belastingschuld en heffing naar tijdsgelang

-

1. In de gevallen bedoeld in artikel 7, eerste en tweede lid, is de precariobelasting verschuldigd bij de aanvang van het belastingtijdvak of, zo dit later is, bij de aanvang van de belastingplicht.

-

2. De naar jaartarieven geheven precariobelasting is verschuldigd bij de aanvang van het belastingtijdvak of, zo dit later is, bij de aanvang van de belastingplicht.

-

3. In de gevallen bedoeld in artikel 7, derde lid, is de precariobelasting verschuldigd bij het einde van het belastingtijdvak.

-

4. Indien de belastingplicht in de loop van het belastingtijdvak aanvangt is de naar de jaartarieven geheven precariobelasting verschuldigd voor zoveel twaalfde gedeelten van de voor dat tijdvak verschuldigde belasting als er in dat tijdvak, na de aanvang van de belastingplicht, nog volle kalendermaanden overblijven.

-

5. Indien de belastingplicht in de loop van het belastingtijdvak eindigt, bestaat aanspraak op ontheffing:

- a.

voor de naar jaartarieven geheven precariobelasting voor zoveel twaalfde gedeelten van de voor dat tijdvak verschuldigde precariobelasting als er in dat tijdvak, na het einde van de belastingplicht, nog volle kalendermaanden overblijven.

- b.

voor de naar zomerseizoen geheven precariobelasting voor zoveel negende gedeelten van de voor dat tijdvak verschuldigde precariobelasting als er in dat tijdvak, na het einde van de belastingplicht, nog volle kalendermaanden overblijven.

- a.

Artikel 9A Ontheffing wegens corona-maatregelen

-

1. Indien als gevolg van regelgeving van de overheid in verband met het coronavirus het gebruik van de voorwerpen onder, op of boven gemeentegrond in het geheel niet plaatsvindt of niet plaatsvindt naar de wezenlijke bedoeling van de betreffende voorwerpen, bestaat aanspraak op ontheffing van de precariobelasting voor de periode dat die regelgeving van kracht is.

-

2. Een belastingplichtige ondernemer die behoort tot de beroepen, die door de Rijksoverheid zijn benoemd in “Bijlage 1 behorende bij artikel 1 van de beleidsregel tegemoetkoming ondernemers getroffen sectoren COVID-19: activiteiten met de daarbij behorende code van de standaard bedrijfsindeling (SBI-CODE)” (https://www.rvo.nl/subsidie-en-financieringswijzer/togs/vastgestelde-sbi-codes-0), heeft aanspraak op ontheffing van de precariobelasting voor de periode dat de regelgeving van de overheid in verband met het coronavirus van kracht is.

-

3. De in het eerste en tweede lid bedoelde ontheffing wordt berekend:

- a.

voor de naar jaartarieven geheven precariobelasting: door het aantal gehele en gedeeltelijke maanden dat aanspraak bestaat op de ontheffing te vermenigvuldigen met één twaalfde van het toepasselijke jaartarief;

- b.

voor de naar zomerseizoen geheven precariobelasting: door het aantal gehele en gedeeltelijke maanden dat aanspraak bestaat op de ontheffing te vermenigvuldigen met één negende van het toepasselijke zomerseizoen-tarief.

- a.

Artikel 10 Termijnen van betaling

-

1. In afwijking van artikel 9, eerste lid, van de Invorderingswet 1990 moet een aanslag worden betaald binnen een maand na de dagtekening van de aanslag. Dit geldt ook in geval het totaalbedrag van de op één aanslag verschuldigde bedrag door middel van automatische betalingsincasso van de betaalrekening van de belastingschuldige kan worden afgeschreven.

-

2. De Algemene termijnenwet is niet van toepassing op de in het voorgaande lid gestelde termijnen.

Artikel 11 Kwijtschelding

Bij de invordering van de precariobelasting wordt geen kwijtschelding verleend.

Artikel 12 Overgangsrecht

-

1. De Verordening Precariobelasting 2023 van 9 november 2022 wordt ingetrokken met ingang van de in artikel 13, tweede lid, genoemde datum van ingang van de heffing, met dien verstande dat zij van toepassing blijft op de belastbare feiten die zich voor die datum hebben voorgedaan.

-

2. Indien de datum van inwerkingtreding van deze verordening ligt na de in artikel 13, tweede lid, genoemde datum van ingang van de heffing, blijft de in het eerste lid genoemde verordening gelden voor de in de tussenliggende periode plaatsvindende belastbare feiten voor zover de heffing van de rechten hiervoor in die periode plaatsvindt.

Artikel 13 Inwerkingtreding

-

1. Deze verordening treedt in werking met ingang van 1 januari 2024.

-

2. De datum van ingang van de heffing is 1 januari 2024.

Artikel 15 Citeertitel

Deze verordening wordt aangehaald als de Verordening Precariobelasting 2024.

Ondertekening

Vastgesteld door de gemeenteraad van Hengelo in de openbare vergadering van 8 november 2023,

de griffier,

de voorzitter,

Bijlage 1: tarieventabel

|

Tarieventabel 2024 |

|

|

|

|

|

|

|

Hoofdstuk 1 Algemeen |

|

|

|

1.1 |

Het tarief bedraagt voor het uitstallen van al dan niet ten verkoop aangeboden zaken op een grondoppervlakte boven het aantal van 6 m2 |

|

|

1.1.1. |

per m2, per week |

€ 2,59 |

|

1.1.2 |

per m2, per maand |

€ 8,32 |

|

1.1.3 |

per m2, per jaar |

€ 99,84 |

|

|

|

|

|

Hoofdstuk 2 Bouwmaterialen en dergelijke |

|

|

|

2.1 |

Het tarief bedraagt voor het hebben van steigerwerken, stortkokers of bouwketen, daaronder begrepen zaken en materialen in verband met genoemde voorwerpen: |

|

|

2.1.1 |

per m2, per dag |

€ 0,38 |

|

2.1.2 |

per m2, per week |

€ 2,59 |

|

2.1.3 |

per m2, per maand |

€ 8,32 |

|

2.1.4 |

per m2, per jaar |

€ 99,84 |

|

|

|

|

|

Hoofdstuk 3 Installaties voor het al dan niet automatisch aftappen van motorbrandstoffen, olie en gas |

|

|

|

3.1 |

Het tarief bedraagt voor het hebben van: |

|

|

3.1.1 |

en al dan niet automatische aftapinrichting voor benzine, olie, gas en dergelijke, per jaar |

€ 552,96 |

|

3.1.2 |

een tank voor opslag van benzine, olie, gas en dergelijke, met eventueel daarbij behorende leidingen en vulput, evenwel met uitzondering van die genoemd in onderdeel 3.1.3, per jaar |

€ 552,96 |

|

3.1.3 |

een bovengrondse tank voor opslag van benzine, olie, gas en dergelijke, per jaar |

€ 276,48 |

|

3.1.4 |

een vulput voor benzine, olie, gas en dergelijke voor zover niet behorende tot onderdeel 3.1.2, per jaar |

€ 69,12 |

|

3.1.5 |

een pompperron, behorende bij een aftapinrichting, per jaar |

€ 138,24 |

|

3.1.6 |

een bedieningshuis bij een aftapinrichting, per jaar |

€ 552,96 |

|

3.1.7 |

een luifel, in de onmiddellijke nabijheid van een installatie voor het al dat niet automatisch aftappen van motorbrandstoffen, olie en gas, per m2 horizontale oppervlakte, per jaar |

€ 49,92 |

|

|

|

|

|

Hoofdstuk 4 Standplaatsen |

|

|

|

4.1 |

Het tarief bedraagt voor het hebben van een standplaats per jaar: |

|

|

4.1.1 |

voor een maandag, dinsdag of woensdag |

€ 736,00 |

|

4.1.2 |

voor een donderdag, vrijdag, zaterdag of zondag |

€ 1.103,00 |

|

4.2 |

Het tarief bedraagt voor het hebben van een standplaats per dag |

€ 68,60 |

|

4.2.1 |

voor elke volgende maandag, dinsdag of woensdag |

€ 24,05 |

|

4.2.2 |

voor elke volgende donderdag, vrijdag, zaterdag of zondag |

€ 35,75 |

|

|

|

|

|

Hoofdstuk 5 Automaten |

|

|

|

5.1 |

Het tarief bedraagt voor het hebben van een automatisch verkoop-, weeg-, speel- of ander toestel, per jaar: |

|

|

5.1.1 |

indien bevestigd aan een gevel per toestel |

€ 24,96 |

|

5.1.2 |

indien geplaatst op openbare gemeentegrond per 0,5 m2 ingenomen grondoppervlakte |

€ 49,92 |

|

|

|

|

|

Hoofdstuk 6 Luifels/overbouwing |

|

|

|

6.1 |

Het tarief bedraagt voor het hebben van een luifel of een overbouwing aan een vestiging met een overstek van meer dan 0,3 meter uit de gevel, anders dan in onderdeel 3.1.7 per jaar: |

|

|

6.1.1 |

voor elke m2 horizontale oppervlakte |

€ 49,92 |

|

|

|

|

|

Hoofdstuk 7 Terrassen |

|

|

|

7.1 |

Bij het berekenen van de precariobelasting voor het hebben van een terras wordt voor de vaststelling van de aanslag voor een zomerseizoen het aantal m2 vermenigvuldigd met het tarief behorende bij het totale aantal punten volgens onderstaande lijst : |

|

|

7.1.1 |

bij 6 punten |

€ 67,15 |

|

7.1.2 |

bij 4 of 5 punten |

€ 54,90 |

|

7.1.3 |

bij 2 of 3 punten |

€ 42,75 |

|

7.1.4 |

bij 0 of 1 punt |

€ 30,55 |

|

|

|

|

|

|

Het aantal punten wordt op basis van de volgende puntenlijst als volgt vastgesteld: |

punten |

|

|

1. bestemming |

|

|

|

1.1 horeca |

1 |

|

|

1.2 detailhandel |

0 |

|

|

2. ligging |

|

|

|

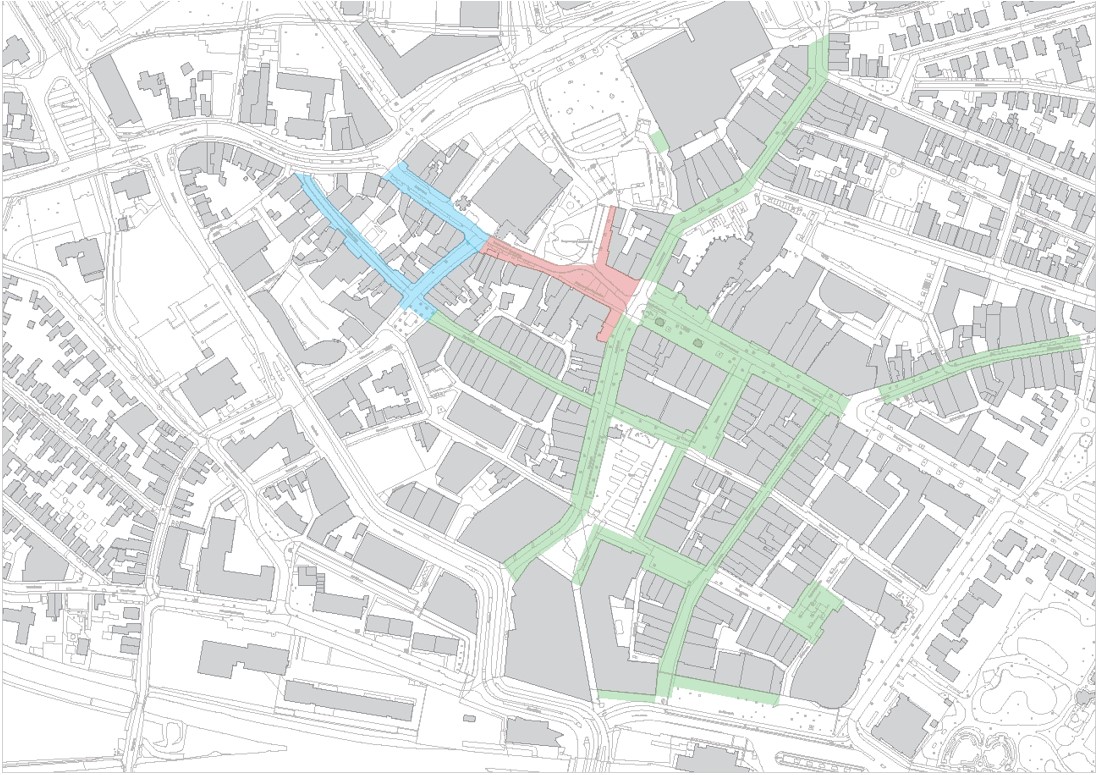

2.1 rood |

3 |

|

|

2.2 blauw |

2 |

|

|

2.3 groen |

1 |

|

|

2.4 overig |

0 |

|

|

De ligging van de tariefgebieden als aangegeven onder 2.1, 2.2, 2.3 en 2.4 zijn aangegeven op de bijgevoegde en onlosmakelijk bij deze verordening behorende bijlage. |

|

|

|

3. winterterras |

|

|

|

3.1 winterterras |

2 |

|

|

3.2 geen winterterras |

0 |

|

|

|

|

|

Hoofdstuk 8 Tappunten |

|

|

|

9.1 |

Het tarief bedraagt voor het hebben van: |

|

|

9.1.1 |

een tappunt, per dag, per tappunt |

€ 86,45 |

Behoort bij raadsbesluit van 8 november 2023.

De griffier van de gemeente Hengelo,

Bijlage 2: kaart tariefgebieden terrassen

Ziet u een fout in deze regeling?

Bent u van mening dat de inhoud niet juist is? Neem dan contact op met de organisatie die de regelgeving heeft gepubliceerd. Deze organisatie is namelijk zelf verantwoordelijk voor de inhoud van de regelgeving. De naam van de organisatie ziet u bovenaan de regelgeving. De contactgegevens van de organisatie kunt u hier opzoeken: organisaties.overheid.nl.

Werkt de website of een link niet goed? Stuur dan een e-mail naar regelgeving@overheid.nl