Permanente link

Naar de actuele versie van de regeling

https://lokaleregelgeving.overheid.nl/CVDR676462

Naar de door u bekeken versie

https://lokaleregelgeving.overheid.nl/CVDR676462/1

Nota kostentoerekening gemeente Goes 2021

Geldend van 06-05-2022 t/m heden

Intitulé

Nota kostentoerekening gemeente Goes 20211. Inleiding

1.1 Aanleiding

Financiële beheersverordening

De raad stelt bij verordening de uitgangspunten voor het financiële beleid, het financiële beheer en voor de inrichting van de financiële organisatie vast. Dit gebeurt op grond van Gemeentewet artikel 212 en is uitgewerkt in de "Financiële verordening Goes 2021".

Artikel 11 van deze verordening geeft aan dat het bepalen van de geraamde kostprijs van producten en diensten van de gemeente Goes dient te geschieden conform de door de raad vastgestelde nota kostentoerekening. Daarnaast staat in artikel 22 lid 3 dat de administratie zodanig van opzet en werking is, dat zij in ieder geval dienstbaar is voor het verschaffen van informatie aan de budgethouders en voor het maken van kostencalculaties. Voor een eenduidige toepassing van een systematiek voor kostentoerekening in de begroting en jaarrekening is het noodzakelijk om een nota kostentoerekening vast te stellen.

De gemeentelijke rol verandert constant en hierbij moet het bestuur in staat worden gesteld om goede keuzes te maken. Inwoners en bedrijven hebben hierbij recht op transparantie en inzicht. Een goede financiële informatievoorziening is dan van groot belang. Enkele voorbeelden:

- •

inzicht in en vergelijken van de gemeentelijke heffingen en tarieven. Wat doen wij allemaal voor de producten en diensten die geleverd worden? En, wellicht net zo belangrijk, wat kost dat?

- •

inzicht in de financiële haalbaarheid van bouwgrondexploitaties.

- •

inzicht in de financiële haalbaarheid van investeringsprojecten zoals de bouw van nieuw scholen.

- •

inzicht in de totale kosten van een raadsprogramma, zoals bijvoorbeeld het sociaal domein, en de bijbehorende taakvelden.

Bovenstaande geeft aan dat een juiste kostentoerekening essentieel is. Het doel van deze nota is het zo juist mogelijk toerekenen van kosten aan activiteiten, producten, diensten en taken van de gemeente. Deze doelstelling gaat gepaard met een drietal voorwaarden:

- •

eenvoud: de juistheid van de systematiek dient in verhouding te staan tot de administratieve lasten ervan.

- •

bedrijfseconomische principes kosteninzicht, transparantie, informatievoorziening en sturing voor de budgethouder en bestuur.

- •

voldoen aan wet- en regelgeving.

1.2 Leeswijzer

In hoofdstuk 2 worden de wettelijke kaders beschreven voor het toerekenen van kosten. In het volgende hoofdstuk wordt inzicht gegeven in de bestaande belastingverordeningen bij Goes. In hoofdstuk 4 worden de kaders voor de kostentoerekening beschreven en in hoofdstuk 5 de systematiek.

2 - Wettelijk kader kostentoerekening

In dit hoofdstuk wordt het wettelijk kader geschetst, op grond waarvan gemeenten heffingen (belastingen en rechten) mogen heffen. Gemeentelijke heffingen zijn te onderscheiden in:

- •

Belastingen: heffingen die als algemeen dekkingsmiddel dienen ter versterking van het financiële draagvlak.

- •

Rechten, waaronder de leges: heffingen, die dienen ter dekking van kosten voor het verlenen van specifieke diensten.

De wettelijke grondslag voor het heffen en innen van belastingen en rechten is de Gemeentewet. Voor de afvalstoffenheffing is dat de Wet Milieubeheer.

Gemeenten mogen alleen belastingen heffen die in een wet in formele zin zijn opgenomen. Dat wil zeggen vastgesteld door de regering en de Staten-Generaal. Ook voor het heffen en innen van rechten, ter dekking van de kosten voor het verlenen van individuele diensten, liggen regels en richtlijnen vast.

Wanneer de gemeente van de bevoegdheid gebruik maakt een bepaalde belasting of een recht te heffen, moet dat worden vastgelegd in een gemeentelijke belastingverordening (Gemeentewet, artikel 216). In de belastingverordening worden de belangrijkste zaken geregeld, die nodig zijn voor het vaststellen wie die belasting moeten betalen en welke systematiek wordt gehanteerd voor het berekenen van de hoogte van de belastingschuld en de invordering daarvan. Tevens wordt in de verordening vermeld, wie aanspraak kan maken op een gehele of gedeeltelijke vrijstelling, vermindering, ontheffing of teruggaaf.

De gemeentelijke heffingen worden geheven naar in de belastingverordeningen te bepalen heffingsmaatstaven, met dien verstande dat het bedrag van een gemeentelijke belasting niet afhankelijk mag worden gesteld van het inkomen, de winst of het vermogen (Gemeentewet, artikel 219 lid 2).

2.1 Heffingen van belastingen

Gemeenten kunnen op grond van de Gemeentewet belastingen heffen. De mogelijkheid daartoe is wel beperkt. Gemeenten mogen alleen die belastingen heffen, waarvan de Gemeentewet dat uitdrukkelijk toestaat.

Belastingen

In de artikelen 220 tot en met 228 van de Gemeentewet staan de volgende belastingen vermeld, die geheven mogen worden:

- •

Onroerende-zaakbelastingen (artikel 220)

- •

Roerende woon- en bedrijfsruimtebelasting (artikel 221)

- •

Baatbelasting (artikel 222)

- •

Forensenbelastingen (artikel 223)

- •

Toeristenbelasting (artikel 224)

- •

Parkeerbelastingen (artikel 225)

- •

Hondenbelasting (artikel 226)

- •

Reclamebelasting (artikel 227)

- •

Precariobelasting (artikel 228)

Bestemmingsheffingen

Naast bovenstaande belastingen in de gemeentewet, bestaan er bestemmingsheffingen. Een bestemmingsheffing is een belasting die geheven wordt ter bestrijding van specifieke kosten, maar niet gekoppeld is aan een individuele dienst. De begrote opbrengst van de bestemmingsheffing mag de voor dat doel begrote kosten niet overtreffen. De heffingen mogen dus niet meer dan kostendekkend zijn. Er zijn twee soorten bestemmingsheffingen:

- •

Afvalstoffenheffing (Wet Milieubeheer, artikel 15.33)

- •

Rioolheffing (Gemeentewet, artikel 228a)

Afvalstoffenheffing

Op grond van de Wet Milieubeheer, artikel 15.33, hebben gemeenten de wettelijke taak om zorg te dragen voor de verwijdering van de afvalstoffen, die afkomstig zijn van particuliere huishoudens. Er zijn twee soorten heffingen voor het innemen en verwerken van afvalstoffen: de afvalstoffenheffing en het reinigingsrecht. Het verschil tussen beide is de grondslag voor de heffing.

De afvalstoffenheffing wordt geheven binnen het gehele gebied waar het gemeentebestuur een ophaalplicht heeft. Dat betekent dat de gemeente de afvalstoffenheffing binnen het gebied mag heffen, ook als in feite geen afval wordt aangeboden. Het is daarom een bestemmingsheffing en geen recht.

Een reinigingsrecht kan door de gemeente in rekening worden gebracht ter dekking van de kosten voor het daadwerkelijk ophalen en verwijderen van aangeboden huishoudelijk afval. Gemeenten kunnen een gedifferentieerd tarief toepassen. Dat betekent dat ze niet een vast bedrag hoeven te bepalen, maar bijvoorbeeld verschillende tarieven kunnen hanteren voor één- en meerpersoonshuishoudens of een tarief afhankelijk van het gewicht van het aangeboden afval. Het is ook mogelijk een vast recht te heffen van iedereen binnen het gebied waar de ophaalplicht geldt en daarnaast een tarief afhankelijk van de feitelijk aangeboden hoeveelheid afval.

Rioolheffing

De rioolheffing is met ingang van 2008 in de Gemeentewet in artikel 228a geregeld. De rioolheffing kan worden geheven ter bestrijding van / het beheer van huishoudelijk- en bedrijfsafvalwater, regenwater en de grondwaterstand. In artikel 229 lid 2 Gemeentewet blijft daarnaast nog de mogelijkheid gehandhaafd om een eenmalig rioolaansluitrecht te heffen.

2.2 Heffen van rechten

Op grond van artikel 229 van de Gemeentewet is een gemeente bevoegd tot het invoeren van rechten. In het verleden werden rechten ook wel aangeduid als retributies. Rechten zijn heffingen, die bij algemene regel door de overheid worden geheven voor een individueel gevraagde dienst; er is dus een rechtstreeks verband tussen de door de gemeente geleverde tegenprestatie en de heffing.

Artikel 229 lid 1 van de Gemeentewet onderscheidt drie soorten rechten: gebruiksrechten, genotsrechten en vermakelijkhedenrechten. In Goes worden alleen gebruiks- en genotsrechten geheven.

Gebruiksrechten

Gebruiksrechten kunnen worden geheven indien aan vier voorwaarden is voldaan:

er dient sprake te zijn van gebruik van gemeentebezittingen, -werken of – inrichtingen.

- •

dit gebruik geschiedt overeenkomstig de bestemming van die bezittingen, werken of inrichtingen.

- •

de bezittingen, werken of inrichtingen zijn bestemd voor de openbare dienst; de bezittingen, werken of inrichtingen zijn bij de betreffende gemeente in beheer of onderhoud. Voorbeelden van een gebruiksrecht zijn een recht van erfpacht en het opstalrecht.

Genotsrechten

Genotsrechten kunnen worden geheven ter zake van het genot door of vanwege het gemeentebestuur verstrekte diensten. Ook als de gemeente verplicht is de diensten te verlenen en er is sprake van een individueel belang van de dienst, kan de gemeente een recht heffen. Indien het algemeen belang prevaleert, kan geen recht worden geheven.

Onder deze genotsrechten vallen bijvoorbeeld enerzijds rechten voor het verlenen van administratieve diensten (leges) en anderzijds rechten voor niet-administratieve diensten zoals de inzameling van huishoudelijk afval.

Artikel 2.3 Gemeentewet

Ten aanzien van de tarieven en heffingsmaatstaven hebben gemeenten een betrekkelijk grote beleidsvrijheid. De belangrijkste beperking is dat het bedrag van de belasting niet afhankelijk mag zijn van inkomen, winst of vermogen (artikel 219). Gemeenten mogen derhalve geen inkomenspolitiek bedrijven. Verder is bepaald dat voor hetzelfde gebruik geen verschillend tarief mag worden geheven.

Tenslotte moet de verordening een duidelijk stelsel bevatten voor een jaar-, week-, of dagtarief.

Het vast te stellen tarief voor een recht wordt berekend door toerekening van alle voor die dienst te maken kosten. Een beperking hierbij, betreft artikel 229b lid 1 van de Gemeentewet, waarin staat vermeld dat de tarieven voor gebruiks- en genotrechten zo moeten worden vastgesteld, dat geen winst wordt gemaakt; de geraamde baten van de rechten niet uitgaan boven de geraamde lasten ervan. Dat hierbij wordt uitgegaan van ramingen is onvermijdelijk, omdat de werkelijke opbrengst pas achteraf bekend is. De enige uitzondering is, sinds 1 januari 1995 het vermakelijkhedenrecht. Daarvoor geldt artikel 229b lid 1 van de Gemeentewet niet. Indien de gemeente kan aantonen dat ze kosten maakt voor de vermakelijkheid, kan er een vermakelijkhedenrecht worden geheven.

De wetgever heeft met artikel 229b lid 1 gesteld dat de rechten niet bij elke dienstverlening direct hoeven te worden gerelateerd aan de kosten daarvan. Het is voldoende dat de geraamde baten, op basis waarvan de tarieven in de verordening zijn gebaseerd, niet uitgaan boven de geraamde lasten.

Naast de eis dat het tarief maximaal kostendekkend mag zijn, geeft de Gemeentewet in artikel 229b, lid 2 aan dat de compensabele BTW en de bijdragen aan bestemmingsreserves en voorzieningen voor vervanging of vernieuwing van de betrokken activa ook als kosten meegenomen mogen worden. Deze kosten mogen dus ook worden doorberekend in het tarief. Bijdragen aan bestemmingsreserves en voorzieningen voor uitbreiding vallen daar niet onder.

Gecompenseerde BTW mag als last worden doorberekend in de tarieven van rechten omdat deze BTW wordt gefinancierd door een verlaging van de algemene uitkering uit het Gemeentefonds. Over de werking van BCF op de tarieven wordt ingegaan in onderstaande paragraaf.

Let op: Wettelijke maxima, onder meer bij de reisdocumenten, en marktverhoudingen kunnen aanleiding geven tot een kostendekkendheid van minder dan 100%.

2.4 Wet BTW compensatiefonds

Vanaf 1 januari 2003 is, als gevolg van de inwerkingtreding van de Wet BTW Compensatiefonds (BCF), de BTW op overheidsactiviteiten als kostenpost weggevallen. Gemeenten mogen de BTW terugvorderen uit het BTW Compensatiefonds. Dit betekent dat de budgetten in de begroting 2003 e.v. netto worden gepresenteerd, dus zijn gekort voor de compensabele BTW.

Tegenover het totaalbedrag aan compensabele BTW zijn de gemeenten gekort op de Algemene Uitkering uit het Gemeentefonds. Op totaalniveau verloopt de Wet BCF zodoende budgetneutraal. Het is daarom wel noodzakelijk dat de compensabele BTW in de tarieven van de heffingen wordt opgenomen. Gemeenten mogen voor de tariefsbepaling van heffingen uitgaan van de 100% kosten, verhoogd met de te compenseren BTW op overheidsactiviteiten (Gemeentewet, artikel 229b).

2.5 Besluit, Begroting en Verantwoording (BBV)

Welke kosten wel en welke kosten niet doorberekend mogen worden, daarover geeft de Gemeentewet geen uitsluitsel. De Memorie van Toelichting geeft wel enig inzicht; een aantal kostensoorten wordt daar uitgesloten zoals kosten algemeen beleid, rechtsbescherming en toezicht. In het Besluit Begroting en Verantwoording is vastgelegd dat voor gemeenten een ‘gemodificeerd’ stelsel van baten en lasten geldt voor de begroting, de meerjarenraming, de jaarstukken en de productenraming en –realisatie. De baten en lasten van een programma, worden gevormd door de som van de baten en lasten van taakvelden (producten), die onder een programma vallen. Op welke wijze de lasten aan een taakveld (product) moeten worden toegerekend, daarop geeft ook het BBV geen antwoord.

Om de raad op eenvoudige wijze meer inzicht te geven in de totale kosten van de overhead voor de gehele organisatie en ook meer zeggenschap over die kosten te geven, wordt in artikel 8, eerste lid, onderdeel c voorgeschreven dat in het programmaplan een apart overzicht moet worden opgenomen van de kosten van de overhead. In de programma's moeten dan de kosten worden opgenomen die betrekking hebben op het primaire proces. Voor 2017 waren gemeenten vrij om te bepalen hoe overheadkosten werden opgenomen in de begroting en jaarrekening.

2.6 Legesverordening

Basis voor de legesheffing is gemeentewet, artikel 229b.Op grond van dit artikel werd tot 2009 kruissubsidiëring tussen alle producten van de legesverordening toegestaan. Bij kruissubsidiëring wordt een bepaalde dienst onder de kostprijs aangeboden, waarbij de gederfde opbrengsten wordt verhaald op een dienst die boven de kostprijs wordt aangeboden. Deze bevoegdheid is inmiddels ingeperkt door de Europese dienstenrichtlijn en de Wet algemene bepalingen omgevingsrecht.

Europese Dienstenrichtlijn

Met ingang van 28 december 2009 is de implementatie van de Europese Dienstrichtlijn (EDR) voltooid in de Nederlandse wetgeving. Ten aanzien van de legestarieven, die vallen onder deze dienstenrichtlijn, geldt een verbod op kruissubsidiëring (titel 3 van de legesverordening). De EDR maakt alleen kruissubsidiëring mogelijk binnen een cluster van samenhangende vergunningstelsels, dus alleen binnen de paragrafen van titel 3 van de tarieventabel.

Wet algemene bepalingen omgevingsrecht

Met ingang van 1 oktober 2010 is de wet algemene bepalingen omgevingsrecht (Wabo) in werking getreden die kruissubsidiëring nog slechts toestaat binnen het cluster van de Wabo-gerelateerde leges.

Wabo en EDR doorkruisen daarmee de wettelijke regeling van artikel 229b door extra grenzen aan te brengen in de mogelijkheden tot kruissubsidiëring. Europese regelgeving gaat boven nationale regelgeving, bij strijdigheden gaat de Europese regel voor.

In de VNG-modelverordening is de vermelding van het belastbaar feit onderdeel van de tariefstelling. Bij vergunningverlening wordt overigens meestal niet de afgifte van de vergunning als belastbaar feit aangemerkt, maar het in behandeling nemen van de aanvraag. De belastingplicht ontstaat dan op het moment dat de gemeente begint met de nodige werkzaamheden, zodat ook leges kunnen worden berekend als de vergunning wordt geweigerd. De gemeente heeft immers al een inspanning geleverd.

3- Bestaande belastingverordeningen

Het heffen van een belasting of recht is alleen mogelijk met een door de raad vastgestelde belastingverordening. Deze verordeningen worden jaarlijks in het najaar door de gemeenteraad vastgesteld, gelijk met de Programmabegroting van het komende jaar. In de verordeningen staan onder meer de volgende zaken opgenomen: het belastbare feit, de belastingplichtige, de maatstaven van heffing en tarieven. Goes kent de volgende belastingverordeningen:

3.1 Bestaande belastingverordeningen voor het heffen van belastingen

Goes kent de volgende verordeningen voor belastingen:

- •

Onroerende zaakbelasting

- •

Forensenbelasting

- •

Toeristenbelasting

- •

Watertoeristenbelasting

- •

Parkeerbelasting

- •

Precariobelasting

Belastingen zijn gedwongen betalingen aan de gemeente waar geen rechtstreekse individuele contraprestatie van de gemeente tegenover staat. Er worden geen specifieke kosten verhaald. Belastinginkomsten komen ten gunste van de algemene dekkingsmiddelen van de gemeente. Hierdoor staat het tarief los van de gemaakte kosten. De tariefbepaling van de belastingen is daarom niet opgenomen in deze nota.

3.2 Bestaande verordeningen voor bestemmingsheffingen

Goes kent de volgende verordeningen voor bestemmingsheffingen:

- •

Afvalstoffenheffing

- •

Rioolheffing

Goes hanteert voor huishoudelijk afval alleen een afvalstoffenheffing en geen reinigingsrecht. Daarnaast biedt de gemeente geen diensten aan in het kader van het ophalen en verwerken van bedrijfsafval waarbij de publiekrechtelijke tarieven van toepassing zijn.

3.3 Bestaande verordeningen voor het heffen van rechten

Goes kent de volgende verordeningen voor het heffen van rechten:

- •

Leges

- •

Marktgelden

- •

Begraafrechten

- •

Binnenhavengelden

De gemeentewet (artikel 229b) schrijft voor dat in verordeningen op grond waarvan gebruiks- of genotsrechten worden geheven, tarieven zodanig vastgesteld worden dat de geraamde baten van de rechten niet uitgaan boven de geraamde lasten ter zake. Hieronder wordt mede de bijdragen aan bestemmingsreserves en voorzieningen voor noodzakelijke vervanging van de betrokken activa verstaan als ook de omzetbelasting die ingevolge de Wet op het BTW-compensatiefonds recht geeft op een bijdrage uit het fonds.

Legesverordening

Leges vallen onder gemeentelijke genotsrechten. Het gaat daarbij in het bijzonder om tarieven die door de overheid in rekening worden gebracht voor de door haar te verlenen administratieve diensten. Belastingplichtig is degene die de dienst heeft aangevraagd. Daarom zijn leges rechten en geen bestemmingsheffingen.

Voor het ambtshalve, en dus ongevraagd, verlenen van een dienst kunnen geen leges worden geheven. Ook kan geen sprake zijn van dienstverlening bij het uitvoeren door de gemeente van algehele wettelijke verplichtingen (bijvoorbeeld de Woningwet, de brandweerwet of sloopmeldingen). Degene aan wie de dienst wordt verleend moet bij de dienst derhalve een individueel belang hebben.

Aansluitrecht gemeentelijke riolering

Alleen de eenmalige aansluitrechten mogen nog geheven worden als rioolrecht. Binnen Goes worden deze aansluitrechten voor het tot stand brengen van een aansluiting op de gemeentelijke riolering.

4 - Kaders kostentoerekening

4.1 Inleiding

In dit hoofdstuk worden de wettelijke en theoretische kaders van kostentoerekening verder uitgewerkt. Specifiek wordt hierbij ingegaan op de begrippen (kostendrager, overhead, integrale kostprijs) die in de theorie over kostentoerekening gehanteerd worden en wat de gemeentelijke financiële wetgeving aangeeft over deze begrippen.

4.2 De theorie

Het berekenen van de kostprijs van producten of diensten kent drie stappen:

Hoe worden de kostendragers gedefinieerd?

Wat zijn de directe en indirecte kosten die gerelateerd zijn aan de kostendrager?

Op welke wijze wordt indirecte kosten (overhead en rente) aan een kostendrager toegerekend?

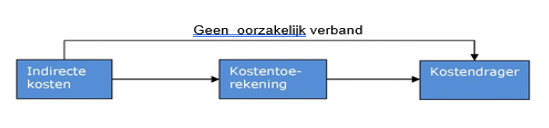

De kostendragers zijn de producten of diensten van een organisatie waarvan de kostprijs berekend wordt. Wanneer een integrale kostprijs per product/dienst berekend wordt, wordt er een onderscheid gemaakt tussen directe en indirecte kosten. Het criterium is of de kosten een direct oorzakelijk verband hebben met de producten (zie onderstaande afbeelding).

Afbeelding 1: positionering kostentoerekening.

Directe kosten worden rechtstreeks toegerekend aan de kostendragers. Stap 3 gaat over de allocatiesystematiek (de toerekening) waarmee organisaties de indirecte kosten (overhead en rente) aan de kostendragers toekennen, ofwel de kostentoerekening. De kostentoerekening van de rente wordt beschreven in de beleidsnota “Rente Goes - 2021”.

4.3 Kostendragers

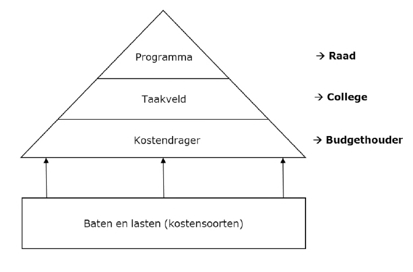

In het BBV is opgenomen dat raad en college elk hun eigen informatievoorziening kennen, toegespitst op de rollen en taken van deze bestuursorganen. De raad stuurt op programma's en het college op taakvelden. Taakvelden kunnen worden gespecificeerd naar één of meerdere kostenplaatsen. De ambtelijke organisatie is vrij om naar eigen inzicht de kostenplaatsen te definiëren. Kostensoorten in combinatie met de kostenplaatsen is het niveau waarop baten en lasten binnen de gemeentelijke administratie worden verantwoord. Daarnaast worden baten en lasten verantwoord op investeringen, bouwgrondexploitaties en voorzieningen1 .

De kostendragers van de gemeente Goes zijn: kostenplaatsen, bouwgrondexploitaties, investeringen en voorzieningen. Uitgangspunt binnen het BBV is om zoveel mogelijk directe kosten direct toe te rekenen aan de kostendragers.

De kostensoorten bij gemeenten zijn ingedeeld conform bedrijfseconomische principes (loonkosten, inhuurkosten, subsidie, goederen van derden, afschrijvingskosten, huurinkomsten etc.). In het BBV is opgenomen dat de kaders voor indeling van de kostensoorten worden voorgeschreven in de Ministeriële Regeling informatie voor derden (lv3). Binnen deze kaders is de gemeente vrij haar kostensoorten verder te specificeren.

Zie bijlage I voor een schematische weergave van de relatie tussen programma's, taakvelden, kostendragers en kostensoorten.

4.4 Overhead

Tot de vernieuwing van het BBV in 2016 gaf het BBV geen richting aan de wijze waarop baten en lasten moesten worden toegerekend. Dus ook niet voor overhead. De gemeenten waren vrij welke kosten aan te merken als overhead en hoe deze te toe te rekenen. In het BBV is in artikel 1 lid 1 sub L een definitie opgenomen van overheadkosten:

Overheadkosten zijn alle kosten die samenhangen met de sturing en ondersteuning van de medewerkers in het primaire proces.

Deze definitie is door het BBV verder uitgewerkt in een notitie Overhead. Deze notitie wordt gebruikt als leidraad voor het bepalen van de hoogte van de overhead. In de notitie wordt aangegeven dat overhead bestaat uit de baten en lasten van:

- •

leidinggevenden primair proces (hiërarchisch).

- •

financiën, toezicht en controle gericht op de eigen organisatie.

- •

P&O / HRM.

- •

inkoop (incl. aanbesteding en contractmanagement).

- •

interne en externe communicatie m.u.v. klantcommunicatie (KCC).

- •

juridische zaken.

- •

bestuurszaken en bestuursondersteuning.

- •

informatievoorziening en automatisering (ICT) (het is exclusief functioneel beheer ten behoeve van primaire proces systemen).

- •

facilitaire zaken en huisvesting.

- •

documentaire informatievoorziening (DIV).

- •

managementondersteuning primair proces.

Ook is in het BBV vastgelegd hoe overhead in de begroting en de jaarrekening moet worden opgenomen. De overhead wordt centraal begroot en verantwoord op het overzicht overhead via taakveld 0.4 Overhead.

4.5 Integrale kostprijs

De integrale kostprijs van een product of dienst bestaat uit de totale kosten (directe en indirecte kosten) die gemaakt worden voor het produceren of leveren van het product of de dienst. Dus inclusief de overhead.

Voor het bepalen van de geraamde kostprijs van rechten en heffingen waarmee kosten in rekening worden gebracht, en van goederen, werken en diensten die worden geleverd aan overheidsbedrijven en derden, wordt een extracomptabel stelsel van kostentoerekening gehanteerd. Bij deze kostentoerekening worden naast de directe kosten, de overheadkosten en de rente van de inzet van vreemd vermogen, reserves en voorzieningen voor de financiering van de in gebruik zijnde activa betrokken.

De consequentie van de in de paragraaf 2.5 beschreven wetgeving is dat geen integrale kostprijs wordt toegepast bij het opstellen van de programma's en taakvelden binnen de producten van de P&C-cyclus (o.a. begroting, tussentijdse rapportages en jaarrekening). Overhead wordt immers op een apart taakveld begroot en verantwoord. In de programma’s (overige taakvelden) moeten alleen de kosten worden opgenomen die betrekking hebben op het primaire proces.

Voorheen mocht een gemeente zelf bepalen hoe en of men indirecte kosten (overhead) toerekende aan de programma's. Elke gemeente ging hier op een verschillende manier mee om wat benchmarking tussen gemeente op basis van de externe verslaggeving heel moeilijk maakte. Nu krijgt de raad op eenvoudige wijze meer inzicht in de totale kosten van de overhead voor de gehele organisatie en ook meer zeggenschap over die kosten.

In het BBV is één uitzondering gemaakt op voorgaande. Er mag wel een integrale kostprijs berekend worden voor grondexploitaties, investeringen, andere projecten (b.v. groot onderhoudsprojecten ten laste van een voorziening) en ten behoeve van de vaststelling van de tarieven.

Deze uitzondering is gemaakt omdat bijvoorbeeld het niet toerekenen van overhead aan investeringen anders zou leiden tot een begrotingstekort. De jaarlijkse overheadlasten van deze investeringen zouden dan namelijk in één keer ten laste van de exploitatie moeten worden gebracht, in plaats van deze te activeren en meerjarig af te schrijven. Uitgangspunt is om gebruik te maken van deze mogelijkheid in de wetgeving en zodoende op te nemen in de boekhouding en externe verslaggeving.

|

Overhead wordt toegerekend aan grondexploitaties, investeringen en voorzieningen en wordt als zodanig verwerkt in de boekhouding en externe verslaggeving. |

Om het inzicht te behouden in het totaal van de overhead, worden alle baten en lasten m.b.t. overhead in het overzicht overhead gepresenteerd. De overhead die wordt toegerekend aan de voorzieningen, grondexploitaties en investeringen wordt apart als negatieve last in het overzicht overhead opgenomen. In de praktijk zal dit gebeuren door op het taakveld 0.4 overhead onder de lasten een negatief bedrag op te nemen en dit bedrag op de betreffende kostendrager weer als last te verantwoorden. Hierdoor wordt voorkomen dat de exploitatie onnodig wordt opgeblazen.

Kostendekkende tarieven en heffingen

In de programma's worden alleen de kosten opgenomen die betrekking hebben op het primaire proces. Bij de berekening van kostendekkende tarieven en heffingen mag worden uitgegaan van een integrale kostprijs (inclusief overhead). Om uitvoering te geven aan wet- en regelgeving (o.a. welke kosten in tarieven mogen worden opgenomen) wordt de handreiking kostenonderbouwing paragraaf lokale heffingen van de VNG als leidraad gebruikt. Het centraal begroten van de kosten van overhead betekent dat het niet langer mogelijk is om uit de taakvelden (voorheen de producten) alle tarieven te kunnen bepalen. Daarom zal de berekening van kostendekkende tarieven en heffingen bij de primitieve begroting extracomptabel (buiten de boekhouding en externe verslaggeving) plaatsvinden. Het gaat hier o.a. om leges, afvalstoffenheffing en rioolheffing. Kostendekkende tarieven en heffingen worden op basis van de primitieve begroting bepaald.

|

Ten behoeve van de vaststelling van de tarieven worden alle kosten die kunnen worden toegerekend meegenomen. Zowel de directe als indirecte kosten. De toerekening vindt plaats op paragraafniveau in de legesverordening en bij de andere tarieven per tarief. |

5 - Systematiek kostentoerekening

5.1 Inleiding

In dit hoofdstuk wordt stapsgewijs uitgelegd hoe directe en indirecte kosten worden toegerekend. Stappen:

- •

toerekenen van directe kosten

- •

toerekenen van directe loonkosten.

- •

toerekenen van indirecte kosten (overhead).

Vervolgens wordt er nog kort ingegaan op het bepalen van de kostendekkende tarieven.

5.2 Stap 1: Toerekenen van directe kosten

Uitgangspunt binnen het BBV is om zoveel mogelijk directe kosten direct toe te rekenen aan de kostendragers. Bijvoorbeeld, de kosten van de afvalinzameling worden rechtstreeks toegerekend aan het taakveld 7.3 Afval. De onderhoudskosten van de scholen worden rechtstreeks begroot en verantwoord op het taakveld 4.2 Onderwijshuisvesting. De kosten van de aanleg van een weg worden rechtstreeks geraamd en geboekt op het investeringsnummer.

Bij de directe kosten worden betrokken de bijdragen aan en onttrekkingen van voorzieningen voor de noodzakelijke vervanging van de betrokken activa en de afschrijvingskosten van de in gebruik zijnde activa. Voor de rechten en heffingen waarmee kosten in rekening worden gebracht, worden daarbij ook de compensabele belasting over de toegevoegde waarde (BTW) en de gederfde inkomsten van het kwijtscheldingsbeleid betrokken.

Hulpkostenplaats

Echter, een aantal taken en activiteiten wordt aangemerkt als directe kosten (geen overhead), maar kan niet rechtstreeks worden toegerekend (begroot en verantwoord) aan de kostendragers.

Concreet zijn dit activiteiten of taken waarvan het budget en/of de realisatie (een factuur of de kapitaallasten van een investering) niet direct opgesplitst kan worden naar meerdere taakvelden. Enkele voorbeelden:

De kosten van de gemeentewerf en de tractiemiddelen gebruikt door de buitendienst worden aangemerkt als directe kosten voor de producten en diensten die door de buitendienst worden geleverd (geen overhead). De buitendienst werkt aan meerdere taakvelden zoals taakveld 2.1 Verkeer en vervoer en 5.7 Openbaar groen en (openlucht) recreatie etc. Alleen bijvoorbeeld een factuur voor brandstof van een voertuig of de elektriciteitskosten van de gemeentewerf is niet rechtstreeks toe te rekenen aan deze taakvelden. M.b.v. een logische verdeelsleutel worden de baten en lasten verdeeld naar de betreffende taakvelden.

Wanneer de kosten voor de uitvoering van de belastingheffing meerdere taakvelden (OZB woningen, OZB niet woningen, afvalstoffenheffing, rioolheffing) betreft, dan moeten de kosten over deze betreffende taakvelden worden verdeeld. Hierbij wordt een praktische verdeelsleutel gehanteerd (bijv. naar rato van de aanslagregels voor de uitvoeringskosten van heffingen/belastingen).

|

De baten en lasten van niet direct toerekenbare directe activiteiten en taken worden eerst verzameld op een hulpkostenplaats en met behulp van een verdeelsleutel toegerekend aan de kostendragers. |

Het gebruik van deze systematiek van verzamelkostenplaatsen zal alleen worden toegepast indien geen andere (administratieve) oplossing te vinden is.

5.2 Stap 2: Toerekenen van directe loonkosten

De eerste stap is het verdelen van loonkosten, één van de grootste kostenposten van een gemeente, over de kostendragers. Loonkosten kunnen zowel direct als indirect (overhead) zijn. Loonkosten van overhead worden conform de definitie en uitleg uit paragraaf 2.5 toegerekend aan taakveld 0.4 Overhead, zie verder paragraaf 5.4.

|

De begrote/gerealiseerde loonkosten worden per organisatieonderdeel (op kostenplaatsen) verzameld. Vervolgens worden de directe loonkosten o.b.v. capaciteit (uren) per formatie x uurtarief organisatieonderdeel verdeeld naar de kostendragers. |

Voor 1 fte wordt op jaarbasis gerekend met 1.360 uur aan directe productieve uren. De productieve uren zijn de werkbare uren minus de improductieve uren. De productieve uren worden doorbelast naar de kostendragers zijnde de deeltaken (taakvelden en programma's), bouwgrondexploitaties, investeringen en voorzieningen. De capaciteitsplanning wordt eenmaal per jaar opgesteld in aanloop naar de begroting. De verdeling van de productieve uren naar de kostendragers vindt jaarlijks plaats op basis van een uitvraag in de organisatie.

Per organisatieonderdeel (nb: in verband met verschillen in het type werk zijn deze niet gelijk aan de gemeentelijke afdelingen) wordt een uurtarief berekend die wordt gebruikt voor de doorbelasting van de directe kosten. De volgende organisatieonderdelen zijn hier van toepassing:

- •

Communicatie

- •

Gemeentelijk aannemersbedrijf bedrijfsleiders en opzichters

- •

Gemeentelijk aannemersbedrijf werklieden

- •

Gemeentelijk ingenieursbureau

- •

Omgeving en Economie

- •

Vergunning en Handhaving

- •

Samenleving

- •

Publiekszaken

Dit uurtarief is de basis voor de voorcalculatorische toerekening van loonkosten aan de kostendragers.

Begroting (voorcalculatie)

De loonkosten worden per organisatieonderdeel verzameld op een hulpkostenplaats. De begrote loonsom wordt opgesteld o.b.v. formatie. Hierbij wordt conform de notitie Overhead per functie een onderscheid gemaakt in overhead of directe loonkosten.

|

De directe geraamde loonkosten worden op basis van uren per formatieplaats x tarief organisatieonderdeel toegerekend aan de kostendragers o.b.v. uren uit de capaciteitsplanning. |

Jaarrekening (realisatie/nacalculatie)

In de jaarrekening wordt de volgende systematiek toegepast voor de verwerking van de gerealiseerde loonkosten.

|

Als eerste worden de loonkosten van personen, indien van toepassing, toegerekend aan bouwgrondexploitaties, investeringen en voorzieningen. Deze toerekening vindt plaats op basis van het werkelijk aantal gemaakte uren x het voorcalculatorisch tarief. |

Voor de toerekening van de directe loonkosten wordt gebruik gemaakt van een urenschrijfsysteem (momenteel in de applicatieTIM). Hierbij is het uitgangspunt dat medewerkers alle direct gemaakte uren aan grondexploitaties, investeringen en voorzieningen schrijven in het urenschrijfsysteem. Overige uren hoeven niet geschreven te worden. Uitzondering betreft eventuele subsidiabele kosten binnen de exploitatie waarvoor het schrijven van uren noodzakelijk is.

De resterende directe loonkosten worden verdeeld over de kostendragers in de exploitatie.

|

De resterende loonkosten worden toegerekend aan de kostendragers op basis van het voorcalculatorische aandeel in de geraamde directe loonkosten. |

5.4 Stap 3: Toerekenen van indirecte kosten (overhead)

De overhead moet op een consistente wijze worden toegerekend. Een methode wordt niet door de wetgever voorgeschreven, maar moet door de raad worden vastgesteld en opgenomen in de financiële verordening. Bij de methodiek kan gedacht worden aan de door het CBS gehanteerde techniek (naar rato van personeelskosten) of bijvoorbeeld naar rato van de omvang van de taakvelden.

Begroting (voorcalculatie)

Voor de toerekening van de overheadkosten is gekozen voor de volgende methodiek:

|

Voor de toerekening van de overheadkosten aan investeringen, grondexploitaties en voorzieningen wordt een opslag op het directe uurtarief gehanteerd die jaarlijks bij het opstellen van de begroting als volgt wordt berekend: Totaal overheadkosten = opslag overhead op direct uurtarief Totaal directe uren Deze opslag wordt voorcalculatorisch (begroting) toegepast op basis van het aantal geraamde directe uren (eigen personeel en inhuur) op de investeringen, grondexploitaties en voorzieningen en als negatieve last gepresenteerd binnen het taakveld 0.4 overhead. |

De per saldo resterende overheadkosten worden gepresenteerd op taakveld 0.4 overhead.

Voor het toerekenen van de loonkosten wordt gebruik gemaakt van een capaciteitsplanning/gerealiseerde capaciteit vast personeel op basis van het aantal productieve uren. Deze input wordt gebruikt voor het toerekenen van de overhead. Ook externe inhuur maakt gebruik van de faciliteiten (werkplek, ondersteuning, advies etc.) van de organisatie. Vanuit deze optiek wordt overhead toegerekend aan de kostendrager(s) waar de inhuurcapaciteit aan werkt.

Zoals vermeld in paragraaf 3.5 wordt alleen de overhead aan grondexploitaties, investeringen en andere projecten (voorzieningen) verwerkt in de boekhouding en externe verslaggeving (intracomptabel).

Jaarrekening (realisatie/nacalculatie)

In de jaarrekening wordt de volgende systematiek toegepast voor de verwerking van de gerealiseerde loonkosten.

|

In de realisatie (jaarrekening) wordt het voorcalculatorisch tarief x het werkelijk aantal uren (eigen personeel en inhuur) gemaakt voor investeringen, grondexploitaties en voorzieningen toegepast voor de doorbelasting van de overheadkosten. |

Daarnaast wordt voor de toerekening van de overheadkosten:

- •

de overheadkosten die kunnen worden toegerekend aan activiteiten welke geheel of deels worden bekostigd met een specifieke uitkering of subsidie, binnen het taakveld overhead apart geadministreerd en in de desbetreffende verantwoordingen over de besteding toegerekend aan die activiteiten.

- •

de overheadkosten die kunnen worden betrokken in de aangifte vennootschapsbelasting, binnen het taakveld overhead apart geadministreerd en voor de belastingaangifte aan de kostprijs van de vennootschapsbelastingplichtige activiteiten toegerekend.

Ondertekening

Bijlage I- Verantwoordelijkheden baten en lasten

Bovenstaande betekent dat bevoegdheid voor begrotingswijzigingen die over de programma’s heen gaan bij de raad ligt, over taakvelden (binnen één programma) bij het college en voor kostendragers/subproducten (binnen één taakveld) bij de budgethouder.

Ziet u een fout in deze regeling?

Bent u van mening dat de inhoud niet juist is? Neem dan contact op met de organisatie die de regelgeving heeft gepubliceerd. Deze organisatie is namelijk zelf verantwoordelijk voor de inhoud van de regelgeving. De naam van de organisatie ziet u bovenaan de regelgeving. De contactgegevens van de organisatie kunt u hier opzoeken: organisaties.overheid.nl.

Werkt de website of een link niet goed? Stuur dan een e-mail naar regelgeving@overheid.nl