Permanente link

Naar de actuele versie van de regeling

https://lokaleregelgeving.overheid.nl/CVDR674707

Naar de door u bekeken versie

https://lokaleregelgeving.overheid.nl/CVDR674707/1

Regeling vervallen per 09-12-2025

Treasurystatuut van de gemeenten Achtkarspelen, Tytsjerksteradiel en de Werkmaatschappij 8KTD

Geldend van 25-03-2022 t/m 08-12-2025

Intitulé

Treasurystatuut van de gemeenten Achtkarspelen, Tytsjerksteradiel en de Werkmaatschappij 8KTDInleiding

In dit treasurystatuut is het treasurybeleid van de gemeenten Tytsjerksteradiel (TD) en Achtkarspelen (8K) en de gemeenschappelijke regeling Werkmaatschappij 8KTD vastgelegd. Het bevat het bestuurlijke kader voor de inrichting van de treasuryfunctie en kan tevens beschouwd worden als een kader voor de uitvoeringspraktijk.

De treasuryfunctie richt zich op het sturen en beheersen van, het verantwoorden over en het toezicht houden op de financiële vermogenswaarden, de financiële geldstromen, de financiële positie en de hieraan verbonden risico’s. Gelet op het hieraan verbonden financieel belang is het noodzakelijk financiële middelen adequaat en verantwoord te beheren.

In dit treasurystatuut worden allereerst enkele begrippen nader aangeduid en de doelstellingen van de treasuryfunctie geformuleerd.

Vervolgens wordt dit geconcretiseerd voor de deelgebieden risicobeheer en financiering. Daarna komen de administratieve organisatie en de interne controle van de treasuryfunctie aan de orde. Daarbij ligt het accent op de eenduidigheid omtrent de verdeling van de taken, bevoegdheden en verantwoordelijkheden. Het statuut eindigt met slotbepalingen over de hardheidsclausule en de inwerkingtreding.

1. Begrippenkader

Artikel 1.

In dit statuut wordt verstaan onder:

|

Betalingsverkeer |

De wijze waarop betalingen kunnen worden verricht en de daarbij behorende kostentarieven. |

|

Deposito |

Het in bewaring geven van geld aan een bank voor een bepaalde vaste periode tegen een vast rentepercentage. |

|

Derivaten |

Financiële instrumenten die hun bestaan ontlenen aan een bepaalde onderliggende waarde. De onderliggende waarden kunnen financiële producten, zoals leningen of obligaties zijn waarvan de waarde afhankelijk is van onderliggende activa, referentieprijzen of indices. Derivaten worden onder andere gebruikt om renterisico’s te sturen en financieringskosten te minimaliseren. |

|

Drempelbedrag |

Het maximale bedrag dat een decentrale overheid over een heel kwartaal gezien gemiddeld op dag basis buiten de schatkist mag hebben gehouden. Door omstandigheden kan het voorkomen dat een decentrale overheid gedurende het kwartaal op een of meerdere dagen het drempelbedrag overschrijdt. Deze overschrijding moet dan op andere dagen in datzelfde kwartaal gecompenseerd worden door onder het drempelbedrag te blijven. De hoogte van het drempelbedrag hangt af van de omvang van de begroting; maatgevend voor de omvang van de begroting is het begrotingstotaal zoals dat ook gebruikt wordt voor bijvoorbeeld het berekenen van de kasgeldlimiet. De drempel is gelijk aan 2,0% van het begrotingstotaal indien het begrotingstotaal lager is dan € 500 miljoen. Indien het begrotingstotaal hoger is dan € 500 miljoen is de drempel gelijk aan € 10 miljoen plus 0,2% van het begrotingstotaal dat de € 500 miljoen te boven gaat. De drempel is nooit lager dan € 1 miljoen. Drempelbedragen worden door de centrale overheid vastgesteld en kunnen wijzigen. Indien van toepassing wordt een gedurende het kalenderjaar gewijzigd drempelbedrag naar rato van het jaar toegepast. In het kader van dit treasurystatuut worden altijd de landelijk geldende indicaties toegepast zonder dat voorafgaande aanpassing van dit statuut nodig is. |

|

Financiering |

Het aantrekken van benodigde financiële middelen. |

|

Gemeente(n) |

De gemeenten Tytsjerksteradiel, Achtkarspelen en de gemeenschappelijke regeling Werkmaatschappij 8KTD. |

|

Kasgeld |

Korte aangetrokken gelden met een looptijd van maximaal één jaar. |

|

Kasgeldlimiet |

Een bedrag op basis van de Wet FIDO ter grootte van een percentage van het totaal van de jaarbegroting bij aanvang van het jaar. |

|

Koersrisico |

Het risico dat de financiële activa van de organisatie in waarde verminderen door negatieve koersontwikkelingen. |

|

Kredietrisico |

De risico’s op een waardedaling van een vordering ten gevolge van het niet (tijdig) na kunnen komen van de verplichtingen door de tegenpartij als gevolg van bijvoorbeeld faillissement. |

|

Obligatie |

Een verhandelbaar schuldbewijs voor een lening die door een overheid, een onderneming of een instelling is aangegaan. Als een bedrijf geld nodig heeft kan het door het uitgeven van een obligatielening aan de financiering komen. De koper van de obligatie ontvangt van de uitgever rentevergoeding. |

|

Onderhandse lening |

Een lening waarbij een geldnemer geld leent van één of enkele geldgevers. In tegenstelling tot de obligatielening is er bij de onderhandse lening sprake van direct contact tussen de geldlener en geldgever. De verschillende partijen maken zelf de afspraken. |

|

Publieke taak |

Een taak die waarde creëert voor de gemeentelijke samenleving en waarin het private bedrijfsleven niet voorziet of slechts tegen bijzonder hoge kosten, waardoor deze niet of voor velen niet bereikbaar zou zijn. |

|

Rekening courant |

Bankrekening die de mogelijkheid geeft om zonder ingewikkelde procedures geld op te nemen tot een bepaalde limiet (zelfs al gaf dit aanleiding tot een negatief saldo) voor een vooraf vastgelegde reden. De benaming rekening-courant wordt in het dagelijks taalgebruik vaak vervangen door het kaskrediet |

|

Renterisico |

Het gevaar van ongewenste veranderingen van de (financiële) resultaten door rentewijzigingen. |

|

Renterisiconorm |

Het maximumbedrag conform de wet FIDO waarover in enig jaar renterisico mag worden gelopen door aflossing en renteherziening gebaseerd op een wettelijk percentage van het begrotingstotaal. |

|

Rentevisie |

Toekomstverwachting over de renteontwikkeling. |

|

Richtlijn |

Een bindend voorschrift c.q. aanwijzing van een te volgen handelwijze. |

|

Uitzetting |

Het tijdelijk toevertrouwen van overtollige liquiditeiten aan derden tegen vooraf overeengekomen condities en bedingen. Kortlopende uitzettingen hebben betrekking op een periode tot één jaar en langlopende uitzettingen hebben betrekking op een periode van één jaar of langer. |

|

Valutarisico |

Het risico dat financiële waarden aangehouden in vreemde valuta in waarde dalen door een daling van de wisselkoers van die vreemde valuta |

2. Doelstellingen van de treasuryfunctie

Artikel 2

De treasuryfunctie van de gemeente dient tot:

- •

het verkrijgen en behouden van toegang tot de financiële markten tegen acceptabele condities op elk gewenst moment;

- •

het beschermen van de gemeente tegen ongewenste financiële risico’s zoals renterisico’s, koersrisico’s en valutarisico's;

- •

het minimaliseren van de interne verwerkingskosten en externe kosten bij het beheren van de geldstromen en financiële posities;

- •

het optimaliseren van de renteresultaten binnen de wettelijke kaders en de limieten en richtlijnen van dit statuut;

- •

het waarborgen dat de verantwoordelijkheden en bevoegdheden op het gebied van treasury duidelijk zijn geregeld.

3. Risicobeheer

Artikel 3

Met betrekking tot risicobeheer gelden de volgende algemene uitgangspunten:

- •

De gemeente gaat leningen aan, zet middelen uit of verleent garanties, anders dan uit hoofde van de treasuryfunctie, uitsluitend ten behoeve van de uitoefening van de publieke taak.

- •

Garanties en leningen uit hoofde van de publieke taak worden alleen verstrekt als deze niet bij derden kunnen worden ondergebracht en de verzoekende instantie heeft aangetoond de verplichtingen uit hoofde van de overeenkomst van geldlening na te kunnen komen, zoveel mogelijk aangevuld met zekerheden (bijvoorbeeld recht van eerste hypotheek).

- •

Het gebruik van derivaten is toegestaan, maar deze worden uitsluitend toegepast ter beperking van financiële risico’s.

- •

De werkmaatschappij 8KTD is niet bevoegd tot het garanderen en verstrekken van leningen uit hoofde van de publieke taak.

Renterisicobeheer

Artikel 4

Met betrekking tot het renterisicobeheer geldt dat nieuwe leningen worden afgestemd op de rentevisie, de bestaande financiële positie en de verwachtingen omtrent de ontwikkeling daarvan.

Koersrisicobeheer

Artikel 5

De gemeente beperkt de koersrisico’s uit hoofde van uitzettingen aan medeoverheden op grond van artikel 2, derde lid van de wet FIDO door uitsluitend gebruik te maken van producten met een hoofdsomgarantie aan het einde van de looptijd.

Valutarisico's

Artikel 6

Om valutarisico's uit te sluiten worden uitsluitend leningen opgenomen in euro’s en worden garanties uitsluitend verstrekt, onverminderd het overigens bepaalde, indien de onderliggende geldlening is aangegaan in euro’s.

4. Gemeentefinanciering

Financiering

Artikel 7

Bij het aantrekken van financieringen gelden de volgende uitgangspunten:

- •

Financieringen worden uitsluitend aangetrokken ten behoeve van de uitoefening van de publieke taak of de treasuryfunctie.

- •

Toegestane instrumenten voor financieringen voor een periode korter dan één jaar zijn: rekening courant bij banken, kasgeld, deposito’s. De bepalingen in de overeenkomst met de huisbankier worden daarbij in acht genomen;

- •

Toegestane instrumenten voor financieringen voor een periode langer dan één jaar zijn: onderhandse leningen en obligaties;

- •

Bij financieringen voor een periode langer dan één jaar wordt bij minimaal twee instellingen een offerte gevraagd waarbij de keuze uit de offertes wordt gemaakt op grond van het rentepercentage en/of opgebouwde (bancaire) relaties.

Schatkistbankieren

Artikel 8

Overtollige liquide middelen boven het drempelbedrag van de gemeente mogen alleen in rekening courant of via deposito’s bij de schatkist worden aangehouden of onderling worden uitgeleend aan andere decentrale overheden.

Geldstromenbeheer

Artikel 9

Teneinde de kosten van het geldstromenbeheer te beperken wordt:

- •

Het gebruik van chartaal geld zoveel mogelijk beperkt;

- •

Het betalingsverkeer zoveel mogelijk elektronisch uitgevoerd door één bank.

5. Administratieve organisatie en interne controle

Uitgangspunten administratieve organisatie en interne controle

Artikel 10

In het kader van de treasuryfunctie gelden de volgende algemene uitgangspunten op het gebied van administratieve organisatie en interne controle:

- •

De verantwoordelijkheden en bevoegdheden van treasuryactiviteiten zijn op eenduidige wijze schriftelijk vastgelegd;

- •

Bevoegdheden zijn via delegatie en mandaat nader schriftelijk vastgelegd;

- •

Bij de uit te voeren treasuryactiviteiten is functiescheiding doorgevoerd met als belangrijkste voorwaarden:

- 1.

iedere transactie wordt door minimaal twee functionarissen geautoriseerd;

- 2.

de uitvoering en controle geschiedt door afzonderlijke functionarissen;

- 1.

- •

Tegenpartijen wordt opdracht gegeven de bevestigingen van iedere transactie te versturen naar de financiële administratie zonder tussenkomst van de personen die bevoegd zijn tot het sluiten van de transacties;

- •

De transacties worden onmiddellijk geregistreerd door de functionaris die de transactie heeft afgesloten.

6. Verantwoordelijkheden

Artikel 11

De verantwoordelijkheden met betrekking tot de treasuryfunctie van de gemeente staan in onderstaande tabel gedefinieerd. De onderstaande tabel wordt verder uitgewerkt in hoofdstuk 7.

|

Functie |

Verantwoordelijkheden |

|

Gemeenteraad (8K en TD) / Algemeen bestuur (WM 8KTD) |

|

|

College van B&W (8K en TD) / Dagelijks bestuur (WM 8KTD) |

|

|

Gemeentesecretaris / Algemeen directeur |

|

|

Clustermanager bedrijfsvoering |

|

|

Teamleider administratie en belastingen |

|

|

Budgethouders |

|

Gebruikte afkortingen in tabel:

8K = Achtkarspelen; TD = Tytsjerksteradiel; WM 8KTD = Werkmaatschappij 8KTD

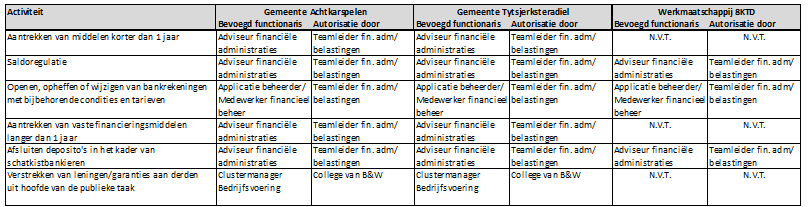

7 Bevoegdheden

Artikel 12

Bevoegdheden vloeien voort uit wet- en regelgeving, alsmede gemeentelijke mandaatbesluiten. In onderstaande tabel staan bevoegdheden met betrekking tot treasuryactiviteiten weergegeven alsmede de daarbij benodigde fiattering.

8. Slotbepalingen

Hardheidsclausule

Artikel 13

In gevallen waarin dit statuut niet voorziet of wanneer de toepassing van de bepalingen in deze regeling zou leiden tot een situatie van onredelijkheid/onbillijkheid, beslist het college/dagelijks bestuur. Wanneer de hardheidsclausule wordt toegepast, zal het college/dagelijks bestuur de raad/algemeen bestuur hierover informeren.

Inwerkingtreding

Artikel 14

Het treasurystatuut (2022) treedt in werking met ingang van 4 maart 2022. Tegelijkertijd wordt het oude treasurystatuut (2020) ingetrokken.

Ondertekening

Memorie van toelichting:

Algemeen

Dit treasurystatuut is als kapstok voor alle drie organisaties (juridische entiteiten) van toepassing. Per organisatie is in deze memorie van toelichting werkwijze, bevoegdheden en eventuele beleidsregels gespecificeerd daar waar nodig.

In het treasurystatuut van de gemeenten Achtkarspelen Tytsjerksteradiel, en de gemeenschappelijke regeling werkmaatschappij 8KTD is gekozen om een treasurystatuut op hoofdlijnen samen te stellen zonder het vooraf dichttimmeren van de beleidsinhoudelijke zaken. Hierdoor heeft het bestuur de mogelijkheid te anticiperen op maatschappelijke ontwikkelingen in het algemeen.

Met betrekking tot de financiering van derden en het garanderen van geldleningen zijn alleen de juridische lijnen (bevoegdheid, autorisatie, etc.) opgenomen en dat het verstrekken en/of garanderen wordt verricht uit hoofde van de publieke taak.

In theorie geeft het nieuwe treasurystatuut het bestuur de vrijheid om zelf een keus te maken (maatschappelijke ontwikkeling; publieke taak).

Toelichting gemeente Achtkarspelen

Dit treasurystatuut bevat beleidsinhoudelijk gezien geen wijzigingen.

Aanvragen voor garantstellingen worden niet gehonoreerd, tenzij het garantstellingen betreft in het kader van het Waarborgfonds Sociale Woningbouw (WSW).

Voor de Stichting Woningbouw Achtkarspelen (SWA) geldt een uitzondering. Hier zetten wij de huidige werkwijze van garantstellingen voort.

Voor wat betreft het garanderen van leningen van derden uit hoofde van de publieke taak in relatie tot leningen voor accommodatieverbetering geldt dat de gemeente sportverenigingen hierin ondersteund via de Stichting Waarborgfonds Sport (SWS).

De beoordeling van aanvragen, de besluitvorming en de monitoring wordt neergelegd bij SWS als een onafhankelijke derde. Hierdoor vermijden we als gemeente financiële risico’s, maar creëren we wel de mogelijkheid voor sportverenigingen om op een gezonde basis geld aan te trekken voor verbetering van hun accommodaties.

Eerder door de gemeente afgegeven garanties worden gerespecteerd en niet beëindigd.

Toelichting gemeente Tytsjerksteradiel

Uitgangspunt

Belangrijkste uitgangspunt voor onze gemeente op basis van de wet Fido en het treasurystatuut is het vermijden van financiële risico’s (zie artikel 3). Een gemeente is immers geen bankier. Vandaar dat we bij aanvragen van garanties altijd de lijn hanteren van: “nee, tenzij……”.

In de wet Fido is omschreven dat garantstelling door de gemeente uitsluitend toegestaan is als er sprake is van een publieke taak.

Wat is een publieke taak?

Een gemeente kan/mag iets tot de publieke taak rekenen wanneer het particulier bedrijfsleven niet of tegen bijzonder hoge kosten in een voorziening voorziet, waardoor deze voor inwoners niet of voor velen niet bereikbaar is.

Werkwijze

Dit treasurystatuut is beleidsinhoudelijk gezien een voortzetting van de werkwijze die binnen de gemeente Tytsjerksteradiel steeds is gevolgd. Op basis van bovenstaand uitgangspunt staan wij als gemeente garant voor geldleningen verstrekt aan woningcorporaties (volkshuisvesting/publieke taak). Het totale bedrag aan garantstellingen is overgedragen aan het Waarborgfonds Sociale Woningbouw (WSW), waarbij de gemeente samen met het Rijk als tertiaire achtervanger optreedt. Dit betekent in de praktijk, dat de corporatie in eerste instantie wordt aangesproken (primair), daarna het WSW (secundair) en dan pas de gemeente en het Rijk, elk voor 50%. Het betreft een relatief gering risico. Er is nog nooit een beroep op de gemeente gedaan als garant in de rol van achtervang.

Garantstelling voor investeringen in (verbetering van) accommodaties van sportverenigingen loopt via de Stichting Waarborgfonds Sport (SWS). Hiermee faciliteren we de sportverenigingen (indirect) en zetten we ze in hun kracht om de accommodaties op een kwalitatief niveau te houden. De beoordeling van aanvragen, de besluitvorming en de monitoring wordt neergelegd bij SWS als een onafhankelijke derde. Hierdoor vermijden we als gemeente financiële risico’s, maar faciliteren we de sportverenigingen wel om op een gezonde basis geld aan te trekken voor verbetering van hun accommodaties.

De SWS beoordeelt deze aanvraag en kent deze vervolgens toe mits deze aan de gevraagde criteria voldoet. De sportvereniging is verplicht om jaarlijks aan SWS te rapporteren over het beheer en de financiële situatie van het project.

SWS staat voor maximaal 15 jaar garant. Bij leningen tot € 100.000 staat de SWS volledig garant voor dit bedrag. Bij leningen in de “range” van € 100.000 - € 500.000 (max) vraagt SWS de gemeente om direct garant te staan voor 50% van het te lenen bedrag. Er wordt zelden een beroep gedaan op de garantie.

Met deze werkwijze blijven de financiële risico’s voor onze gemeente beperkt. Hiermee creëren we duidelijkheid richting potentiële aanvragers en gemeente over hoe de gemeente in het vervolg omgaat met dergelijke verzoeken. Daarnaast nemen door de professionele toetsing en kredietbeheer vanuit SWS de risico’s voor de verenigingen ook af.

Conclusie

Met dit treausurystatuut blijven we bij ons uitgangspunt van het vermijden van financiële risico’s voor onze gemeente op basis van de wet Fido en het treasurystatuut is. Argumenten hiervoor:

- •

Voorkomen dat de gemeente een bankiersfunctie gaat vervullen (we zijn geen bank)

- •

Wij lopen beperkte financiële risico’s, omdat we niet direct garant staan maar via waarborgfondsen (WSW en SWS)

- •

Normen voor wie en wat in aanmerking komt vindt plaats vanuit externe professionele toetsing

- •

Garantstelling blijven gemonitord in de tijd

Toelichting gemeenschappelijke regeling werkmaatschappij 8KTD

De werkmaatschappij is niet bevoegd tot het garanderen en verstrekken van leningen uit hoofde van de publieke taak zoals is vermeld in artikel 3 bij Risicobeheer.

Wettelijk kader

De wettelijke grondslag is vastgelegd in de Wet financiering decentrale overheden (FIDO) en de hiermee samenhangende wetgeving: Besluit leningvoorwaarden decentrale overheden, Uitvoeringsregeling financiering decentrale overheden, Regeling uitzettingen en derivaten decentrale overheden (Ruddo), de Wet Houdbare overheidsfinanciën (Hof) en de Wet Integraal schatkistbankieren decentrale overheden.

De Wet FIDO bepaalt aan welke voorwaarden gemeentes moeten voldoen bij het aantrekken en uitzetten van middelen. Deze wet bepaalt dat gemeenten uitsluitend voor de uitoefening van de publieke taak leningen kunnen aangaan, middelen uitzetten en garanties verlenen. Uitzettingen mogen vanaf 1 juni 2012 uitsluitend nog bij de Nederlandse Staat (Wet Integraal schatkistbankieren).

Bij derivaten moet er sprake zijn van voldoende kredietwaardigheid van de tegenpartij en een beperkt marktrisico. Naast de uitoefening van de publieke taak en het prudente karakter bevat de Wet FIDO normen voor het beheersen van risico’s op kort- en langlopende leningen (respectievelijk de kasgeldlimiet en de renterisiconorm). Deze normen zijn een belangrijk kader van de Wet FIDO in het vermijden van grote fluctuaties in de rentelasten van gemeenten.

De Wet Hof is een vertaling van het EMU-saldo voor zowel de rijksoverheid als de decentrale overheden (provincies, waterschappen en gemeenten), en de verschillende gemeenschappelijke regelingen waarin zij participeren. De wet Hof moet ervoor zorgen dat de Nederlandse Staat binnen het EMU-saldo van 3% blijft.

Kasgeldlimiet

Het doel van de kasgeldlimiet is een grens te stellen aan korte financiering (rentetypische looptijd tot één jaar). Juist voor korte financiering geldt dat het renterisico aanzienlijk kan zijn, aangezien fluctuaties in de rente bij korte financiering direct een relatief grote invloed hebben op de rentelasten.

De kasgeldlimiet wordt berekend als een percentage (8,5% gemeenten; 8,2% WM8KTD) van het totaal van de jaarbegroting van de gemeente bij aanvang van het jaar. Hierbij geldt een minimumbedrag van € 300.000. In de Wet FIDO wordt de gemiddelde korte financiering (de netto vlottende schuld) per drie maanden getoetst aan de kasgeldlimiet. Hiertoe wordt het gemiddelde genomen van de korte financiering op de eerste dag van de drie kalendermaanden in een kwartaal.

De provincie, als toezichthouder, ziet toe op hantering van de normen en kan zo nodig ontheffing verlenen. Aan de ontheffing kunnen voorschriften worden verbonden en beperkingen worden opgelegd.

Renterisiconorm

Het doel van de renterisiconorm is het beheersen van de renterisico’s op de vaste schuld (schuld met een rentetypische looptijd vanaf één jaar). Dit kan door het aanbrengen van spreiding in de looptijden van de leningportefeuille. De renterisiconorm wordt berekend door een vast percentage (20%) te vermenigvuldigen met het begrotingstotaal.

Het renterisico heeft betrekking op de vaste schuld en op het bedrag waarover renterisico wordt gelopen. Naast de renteherzieningen zijn hiervoor ook de herfinancieringen van de aflossingen van belang, want het renterisico wordt verkleind door aflossingen in de tijd te spreiden. Het renterisico wordt getoetst aan het bedrag van de renterisiconorm. De renterisiconorm heeft betrekking op het totaal van de begroting van enig jaar. Op deze staat wordt over het renterisico van de komende vier jaren gerapporteerd. De provincie, als toezichthouder, ziet toe op hantering van de normen en kan zo nodig ontheffing verlenen. Aan de ontheffing kunnen voorschriften worden verbonden en beperkingen worden opgelegd.

EMU-saldo

Het doel van het EMU-saldo is het binnen de perken houden van de overheidsfinanciën. Het EMU-saldo is gesteld op 3% van het nationaal product van elk lid van de Europese Monetaire Unie. In de Wet HOF is geregeld dat per regeringsperiode het aandeel van de lagere overheden, waterschappen, provincies en gemeenten, voor duur van de regeringsperiode wordt vastgesteld.

Bij het vaststellen van het EMU-saldo voor de lagere overheden wordt rekening gehouden met het benodigde investeringsvolume van gemeenten voor de uitvoering van hun wettelijke taken en nationale verplichtingen.

Rapportage over het EMU-saldo vindt elk kwartaal plaats door middel van de opgave IV-3 (informatie voor derden) aan het CBS. Daarnaast worden er afzonderlijke rapportages op basis van de vastgestelde raadsbegroting en jaarrekening naar het CBS gestuurd.

Ziet u een fout in deze regeling?

Bent u van mening dat de inhoud niet juist is? Neem dan contact op met de organisatie die de regelgeving heeft gepubliceerd. Deze organisatie is namelijk zelf verantwoordelijk voor de inhoud van de regelgeving. De naam van de organisatie ziet u bovenaan de regelgeving. De contactgegevens van de organisatie kunt u hier opzoeken: organisaties.overheid.nl.

Werkt de website of een link niet goed? Stuur dan een e-mail naar regelgeving@overheid.nl