Permanente link

Naar de actuele versie van de regeling

http://lokaleregelgeving.overheid.nl/CVDR661706

Naar de door u bekeken versie

http://lokaleregelgeving.overheid.nl/CVDR661706/1

Code MODEL BANKREGLEMENT als bedoeld in artikel 4:37 Wet op het financieel toezicht

Geldend van 27-09-2019 t/m heden

Intitulé

Code MODEL BANKREGLEMENT als bedoeld in artikel 4:37 Wet op het financieel toezichtVastgesteld door het Algemeen Bestuur van de gemeenschappelijke regeling Orionis Walcheren ten behoeve van de

gemeenten Middelburg, Veere en Vlissingen d.d. 26-09-2019

HOOFDSTUK I ALGEMENE BEPALINGEN

Artikel 1

Voor de toepassing van het bij of krachtens dit reglement bepaalde wordt verstaan onder:

Bankreglement : dit reglement;

Begeleide : de natuurlijke persoon met wie de Kredietbank een overeenkomst tot

Budgetbegeleiding heeft gesloten;

Beleidsregel : een regel waarbij nadere invulling wordt gegeven aan de eisen van de Wet

en het Besluit, niet zijnde een beleidsregel als bedoeld in artikel 1.3 lid 4 van

de Algemene wet bestuursrecht;

Bemiddelen : a. alle werkzaamheden in de uitoefening van een beroep of bedrijf gericht

op het als tussenpersoon tot stand brengen van een overeenkomst

inzake een ander financieel product dan een financieel instrument,

krediet of verzekering tussen een cliënt en een aanbieder;

b. alle werkzaamheden in de uitoefening van een beroep of bedrijf gericht op

het als tussenpersoon tot stand brengen van een overeenkomst inzake

krediet tussen een cliënt en een aanbieder of het assisteren bij het beheer en

de uitvoering van een dergelijke overeenkomst;

c. alle werkzaamheden in de uitoefening van een beroep of bedrijf gericht op

het als tussenpersoon tot stand brengen van een verzekering tussen een

cliënt en een verzekeraar of op het assisteren bij het beheer en uitvoering

van een verzekering;

Besluit : Besluit Gedragstoezicht financiële ondernemingen Wet op het financieel toezicht

(Wft);

Bestuur : Bestuur van de gemeenschappelijke regeling Orionis Walcheren, hierna

"Bestuur";

Budgetbegeleiding : het stimuleren, motiveren en ondersteunen van een natuurlijke persoon

teneinde te komen tot een verantwoord financieel beheer en het aanreiken

van vaardigheden;

Budgetbeheer : het geheel van activiteiten in het kader van het beheren van het inkomen van de

rekeninghouder en het overeenkomstig het vastgestelde budgetplan verrichten

van betalingen;

Budgethulp : het beheer van de financiële middelen en het begeleiden van natuurlijke

personen bij het op verantwoorde wijze besteden van zijn financiële

middelen;

BW : Burgerlijk Wetboek;

Cliënt : de niet in de uitoefening van zijn beroep of bedrijf handelende natuurlijke

persoon waaraan de Kredietbank een financiële dienst verleent of aan wie

de Kredietbank voornemens is een financiële dienst te verlenen of verleend

heeft;

College : het College van Burgemeester en Wethouders van de gemeenten Middelburg,

Vlissingen en Veere;

Consumptief krediet : krediet, niet zijnde hypothecair krediet, starterskrediet of onderhoudskrediet;

Directeur : de directeur van de Kredietbank handelend krachtens mandaat van het

Bestuur;

Financiële dienst : het aanbieden, adviseren of bemiddelen ter zake van een financieel

product;

Financiële

Dienstverlening : het verlenen van diensten als bedoeld in de Wet, zijnde:

a. het aanbieden van kredieten, behoudens starterskredieten;

b. het aanbieden van budgetbeheerrekeningen;

c. het bemiddelen bij het tot stand komen van verzekeringen;

Financieel product: : is:

a. krediet;

b. budgetbeheerrekening, voor zover dit niet plaatsvindt in het kader van

integrale hulpverlening;

c. verzekering.

Hypothecair krediet : een krediet dat door de Kredietbank op grond van haar publieke taak wordt

verstrekt, waarbij de kredietnemer aan de Kredietbank tot zekerheid voor de

nakoming van de vordering het recht van hypotheek op een registergoed

verleent;

Krediet : het aan de kredietnemer ter beschikking stellen van een geldsom, waarbij de

kredietnemer gehouden is ter zake één of meer betalingen te verrichten;

Kredietbank : de Kredietbank, (statutair) gevestigd te Vlissingen en kantoorhoudende te

Vlissingen aan de Oostsouburgseweg 10 conform artikel 1:1 Wft;

Kredietnemer : de niet in de uitoefening van zijn beroep of bedrijf handelende natuurlijke

persoon waarmee de Kredietbank een overeenkomst tot kredietverlening

sluit;

Kredietovereenkomst : de overeenkomst waarbij de kredietgever aan de kredietnemer een geldsom

ter beschikking stelt en waarbij de kredietnemer gehouden is ter zake één of

meer betalingen te verrichten;

Onderhoudskrediet : een krediet dat door de Kredietbank wordt verstrekt in het kader van het

volkshuisvestingsbeleid van de gemeenten Middelburg, Veere en Vlissingen.

Overeenkomst : de overeenkomst die tussen de Kredietbank en een cliënt wordt gesloten in het

op afstand kader van een georganiseerd systeem voor verkoop of dienstverlening op

afstand zonder gelijktijdige persoonlijke aanwezigheid van een medewerker van

de Kredietbank en cliënt en waarbij, tot en met het moment van het sluiten van

de overeenkomst, uitsluitend gebruik wordt gemaakt van één of meer middelen

voor communicatie op afstand (Boek 6, artikel 230g lid 1, sub e, Burgerlijk

Wetboek);

Pandhuiskrediet : een krediet dat door de Kredietbank wordt verstrekt op basis van Boek 7, Titel

2d e.v. Burgerlijk Wetboek, waarbij de kredietnemer aan de Kredietbank een

recht van pand verleent tot zekerheid van de voldoening van de vordering;

Preventieve schuld :

hulpverlening het geheel van activiteiten in het kader van het verlenen van preventieve

hulp bij financiële problemen;

Rekeninghouder : de natuurlijke persoon die met de Kredietbank een overeenkomst tot

budgetbeheer heeft gesloten;

Representatieve

organisatie : de NVVK, vereniging voor schuldhulpverlening en sociaal bankieren,

statutair gevestigd te Amsterdam en kantoorhoudende te 3511 GB Utrecht aan

de Catharijnesingel 30d;

Richtlijn : Richtlijn nr. 2008/48/EG van het Europees Parlement en de Raad van de

Europese Unie van 23 april 2008 inzake kredietovereenkomsten voor

consumenten en tot intrekking van Richtlijn 87/102/EEG;

Saneringskrediet : een krediet dat door de Kredietbank op basis van de Gedragscode

Schuldhulpverlening en de module Schuldregeling van de representatieve

organisatie wordt verstrekt, teneinde de schulden van de kredietnemer integraal

of tegen finale kwijting te voldoen;

Schuldenaar : de niet in de uitoefening van zijn beroep of bedrijf handelende natuurlijke

persoon die een aanvraag voor een schuldregeling indient;

Schuldhulpverlening : het in het kader van de Wet gemeentelijke schuldhulpverlening

ondersteunen bij het vinden van een adequate oplossing gericht op de aflossing

van schulden indien redelijkerwijs is te voorzien dat een natuurlijke persoon niet

zal kunnen voortgaan met het betalen van zijn schulden of indien hij in de

toestand verkeert dat hij heeft opgehouden te betalen, alsmede de nazorg.

Schuldhulpverlening is een verzamelnaam en omvat alle financiële diensten in

het sociale domein die gericht zijn op het oplossen, beheersen, voorkomen dan

wel vroegtijdig signaleren van schulden;

Schuldregeling : bij een schuldregeling bemiddelt de Kredietbank tussen de schuldenaar en zijn

schuldeisers om een minnelijke regeling van de totale schuldenlast te

bewerkstelligen;

Schuldregelings-

overeenkomst : een overeenkomst waarin de rechten, verplichtingen en voorwaarden van de

schuldenaar en de Kredietbank ter zake van de schuldregeling zijn

opgenomen;

Sociaal krediet : een krediet dat door de Kredietbank, anders dan in de vorm van een

saneringskrediet, in overeenstemming met de Wet financiering decentrale

overheden aan de kredietnemer ter beschikking wordt gesteld;

Starterskrediet : een krediet dat door de Kredietbank op grond van haar publieke taak aan

een startende ondernemer wordt verstrekt, waarbij de kredietnemer

cumulatief aan de volgende voorwaarden dient te voldoen:

a. maximaal vijf jaar een onderneming voert; en

b. beschikt over een schriftelijke afwijzing voor een gelijke aanvraag bij een onder toezicht van de Nederlandsche Bank NV staande financiële instelling; en

c. een ondernemingsplan overlegt dat door of namens het Bestuur wordt goedgekeurd; en

d. het krediet gebruikt ten behoeve van het (door)starten van de onderneming.

Toezicht : het toezicht als bedoeld in artikel 4:37 lid 2 van de Wet;

Toezichthouder : het Bestuur;

Uitvoeringsregeling : Uitvoeringsregeling Wft;

Wet : Wet op het financieel toezicht (Wft).

HOOFDSTUK II DOEL, TAAKSTELLING, BEHEER EN TOEZICHT

Artikel 2 Doel

De Kredietbank heeft tot doel:

1. het op sociaal/maatschappelijk verantwoorde wijze verstrekken van krediet;

2. het uitvoeren van de publieke taak zoals deze voor de Kredietbank onder meer is vastgelegd in de Wet financiering decentrale overheden en in de beleidskeuzes van het bestuur dan wel de colleges c.q. raden van de gemeenten Middelburg, Veere en Vlissingen;

3. het bevorderen van maatregelen op lokaal niveau ter voorkoming van overkreditering en andere financiële misstanden;

4. het aanbieden van andere financiële dienstverlening conform de bepalingen in artikel 1 van dit Reglement.

Artikel 3 Taakstelling

De Kredietbank tracht haar doel onder meer te verwezenlijken door:

1. het op sociaal/maatschappelijk verantwoorde wijze aanbieden van kredieten, daaronder begrepen het pandhuiskrediet;

2. het aanhouden van budgetbeheerrekeningen;

3. het verzorgen van budgetbegeleiding;

4. het verrichten van schuldhulpverlenende werkzaamheden ten behoeve van natuurlijke personen in een (problematische) schuldsituatie en/of voor ondernemers;

5. het opstellen van gemeentelijke verklaringen als bedoeld in artikel 285 lid 1 sub f Faillissementswet;

6. het bieden van faciliteiten voor de uitvoering van een schuldsaneringsregeling natuurlijke personen als bedoeld in Titel III van de Faillissementswet;

7. het bieden van faciliteiten voor de uitvoering van de bewindvoering ter bescherming van meerderjarigen als bedoeld in titel 19 van Boek I van het Burgerlijk Wetboek (artikel 431 e.v.);

8. het bemiddelen ter zake van verzekeringen;

9. het verrichten van overige diensten welke een bijdrage kunnen leveren aan het realiseren van het doel van de Kredietbank als bedoeld in artikel 2 van dit Bankreglement;

10. het aanbieden van preventieve en nazorgactiviteiten.

Artikel 4 Beheer

1. De Kredietbank wordt beheerd door het Bestuur.

2. De feitelijke leiding van de Kredietbank berust bij de directeur.

3. Het Bestuur kan (ter zake) de uitvoering van de in artikel 3 genoemde taken aan de directeur mandateren/volmacht verlenen.

4. Indien het Bestuur gebruik maakt van zijn in het voorgaande lid bedoelde bevoegdheid, wordt dit vastgelegd in een besluit/directiestatuut.

Artikel 5 Toezicht

Het Bestuur ziet in overeenstemming met artikel 4:37 lid 2 van de Wet toe op de naleving van dit Bankreglement door de Kredietbank.

HOOFDSTUK III FINANCIËLE DIENSTVERLENING

Artikel 6 Toepassingsbereik

De artikelen 7 tot en met 16 zijn alleen van toepassing op financiële diensten en financiële producten waarop de Wet van toepassing is.

Artikel 7 Betrouwbaarheid

1. De Kredietbank draagt er zorg voor dat de betrouwbaarheid van de personen die het beleid bepalen of mede bepalen buiten twijfel staat.

2. De Kredietbank draagt er zorg voor dat de betrouwbaarheid van de werknemers en andere personen die zich onder verantwoordelijkheid van de Kredietbank rechtstreeks met financiële dienstverlening bezighouden, buiten twijfel staat.

3. De Kredietbank bepaalt de betrouwbaarheid van de in het eerste en tweede lid van dit artikel bedoelde personen op basis van artikel 4:10 van de Wft.

4. De artikelen 12 tot en met 16 van het Besluit zijn van overeenkomstige toepassing als mede de Beleidsregel Betrouwbaarheid.

Artikel 8 Deskundigheid

1. De Kredietbank draagt er zorg voor dat de personen van de Kredietbank die het dagelijks beleid bepalen deskundig zijn in verband met de bedrijfsvoering van de Kredietbank.

2. De Kredietbank draagt zorg voor de deskundigheid van zijn werknemers en van andere natuurlijke personen die zich onder zijn verantwoordelijkheid rechtstreeks bezig houden met het verlenen van financiële diensten aan cliënten.

3. Op de deskundigheid van de personen als bedoeld in het eerste en tweede lid van dit artikel is artikel 4:9 Wft van toepassing als mede hoofdstuk 2, artikelen 5 tot en met 7, 9 tot en met 11 (artikel 8 is vervallen) van het Besluit van toepassing.

Artikel 9 Integere en beheerste bedrijfsvoering

1. De Kredietbank voert een adequaat beleid dat een integere uitoefening van zijn bedrijf waarborgt.

2. De Kredietbank ziet erop toe dat de Kredietbank of haar medewerkers in de uitvoering van hun taken integer handelen en geen handelingen verrichten die het vertrouwen in de Kredietbank of in de financiële markten kunnen schaden.

3. De Kredietbank is niet met personen verbonden in een formele of feitelijke zeggenschapsstructuur die in zodanige mate ondoorzichtig is dat deze een belemmering vormt of kan vormen voor het adequaat uitoefenen van toezicht op de Kredietbank.

4. De Kredietbank richt de bedrijfsvoering zodanig in dat deze een beheerste en integere uitoefening van haar bedrijf waarborgt.

5. De Kredietbank stelt de beheerste en integere bedrijfsvoering vast op basis van in artikelen 4:11 en 4:15 Wft e.v. genoemde bepalingen en de in Beleidsregel Adequate integere bedrijfsvoering genoemde normen.

Artikel 10 Zorgvuldige dienstverlening en zorgvuldig informatie- en communicatiebeleid

1. De Kredietbank draagt er zorg voor dat de door of namens haar verstrekte of beschikbaar gestelde informatie ter zake van een financieel product of financiële dienst, waaronder reclame-uitingen, geen afbreuk doet aan de bij of krachtens de Wet aan de cliënt te verstrekken of beschikbaar te stellen informatie.

2. De door de Kredietbank verstrekte informatie is feitelijk juist, begrijpelijk en niet misleidend.

3. De Kredietbank verstrekt de cliënt voorafgaand aan het adviseren of de totstandkoming van de overeenkomst inzake een financieel product informatie voor zover dit redelijkerwijs relevant is voor een adequate beoordeling van dat product.

4. De Kredietbank verstrekt de cliënt gedurende de looptijd van een overeenkomst inzake een financieel product of een financiële dienst tijdig informatie over wezenlijke wijzigingen in de informatie bedoeld in het derde lid van dit artikel, voor zover deze informatie redelijkerwijs relevant is voor de cliënt dan wel informatie over bij of krachtens algemene maatregel van bestuur aan te wijzen andere onderwerpen.

5. De artikelen 32, 33, 49, 51, 53, 54, 57, 59a, 68a, en 111 tot en met 115a en b van het Besluit en de Beleidsregel Informatievoorziening van overeenkomstige toepassing.

Artikel 11 Adviseren en execution only

1. Indien de Kredietbank een cliënt adviseert:

a. wint de Kredietbank in het belang van de cliënt informatie in over zijn financiële positie, kennis, ervaring, doelstellingen en risicobereidheid, voor zover dit redelijkerwijs relevant is voor het advies;

b. draagt de Kredietbank er zorg voor dat zijn advies, voor zover redelijkerwijs mogelijk, rekening houdt met de onder a bedoelde informatie;

c. licht de Kredietbank de overwegingen toe die ten grondslag liggen aan het advies, voor zover dit nodig is voor een goed begrip van het advies.

2. Indien de Kredietbank bij het verlenen van een financiële dienst aan een cliënt niet adviseert (execution only), maakt de Kredietbank dat bij de aanvang van de dienstverlening aan de cliënt kenbaar.

3. De Kredietbank is in deze gehouden aan de bepalingen van de artikelen 80e en 86f Wft en legt het klantprofiel zoals bedoeld in het eerste lid van dit artikel vast op basis van het in Beleidsregel Klantprofiel opgenomen model.

Artikel 12 Informatieverstrekking als bemiddelaar in verzekeringen

1. De Kredietbank bemiddelt bij de totstandkoming van schadeverzekeringen.

2. Onverminderd het bepaalde in de artikelen 10 en 11 van dit Bankreglement informeert de Kredietbank voorafgaande aan de totstandkoming van de overeenkomst tot schadeverzekering de cliënt over volgende onderwerpen:

a. de Kredietbank adviseert soms wel, soms niet op grond van een objectieve analyse;

b. de Kredietbank heeft uitsluitend een contractuele verplichting om voor één aanbieder te bemiddelen. De Kredietbank deelt de cliënt tevens desgevraagd de naam van deze aanbieder mede;

c. de wijze waarop de Kredietbank wordt beloond;

d. de Kredietbank houdt geen gekwalificeerde deelneming in de aanbieder;

e. deze aanbieder of een bepaalde moederonderneming van deze aanbieder houdt geen gekwalificeerde deelneming in de Kredietbank;

f. bij of krachtens Algemene Maatregel van Bestuur aan te wijzen andere onderwerpen.

3. Artikel 57 en 61 van het Besluit zijn van overeenkomstige toepassing.

Artikel 13 Zorgvuldige bejegening van de cliënt

1. De Kredietbank houdt zich aan de bij de behandeling van de cliënt bij of krachtens Algemene Maatregel van Bestuur te stellen nadere regels met betrekking tot de in acht te nemen zorgvuldigheid.

2. Artikel 81 van het Besluit en artikel 10 van Beleidsregel 8 zijn van overeenkomstige toepassing.

Artikel 14 Uitbesteding werkzaamheden

1. Bij uitbesteding van werkzaamheden aan een derde draagt de Kredietbank er zorg voor dat deze derde de ingevolge de Wet met betrekking tot die werkzaamheden op de Kredietbank van toepassing zijnde regels naleeft.

2. Artikel 37 van het Besluit is van overeenkomstige toepassing.

Artikel 15 Verkoop op afstand

1. Het artikel 230 in het bijzonder w-z van Boek 6 van het Burgerlijk Wetboek is van toepassing op het sluiten van overeenkomsten op afstand.

2. De artikelen 77 tot en met 80 van het Besluit en de Beleidsregel Informatievoorziening zijn van overeenkomstige toepassing.

Artikel 16 Bemiddelaar in verzekeringen

1. De Kredietbank dient te beschikken over een beroepsaansprakelijkheidsverzekering of een daarmee vergelijkbare voorziening.

2. De artikelen 159 en 160 van het Besluit zijn van overeenkomstige toepassing.

HOOFDSTUK IV KREDIETVERLENING

Paragraaf 1 Inleidende bepalingen

Artikel 17 Kredietverlening

1. De Kredietbank kan kredieten verstrekken aan natuurlijke personen. Het Bestuur kan (ter zake) de bevoegdheid tot het verlenen van kredieten aan de directeur mandateren/volmacht verlenen en wel tot een nader door het Bestuur vast te stellen bedrag.

2. De kredietverlening vindt plaats met in achtneming van de Gedragscode Sociale Kredietverlening van de representatieve organisatie.

Artikel 18 Kredietregistratie

De Kredietbank neemt deel aan een stelsel van kredietregistratie.

Artikel 19 Formulier standaardinformatie inzake consumptief krediet

1. De Kredietbank dient voorafgaand aan de totstandkoming van een kredietovereenkomst aan de cliënt informatie te verstrekken met het oog op een adequate beoordeling van het krediet.

2. De informatie als bedoeld in lid 1 wordt schriftelijk of op een andere duurzame drager aan de cliënt verstrekt in de vorm van het ESIC formulier.

3. In het geval dat de cliënt heeft verzocht de kredietovereenkomst tot stand te laten komen met gebruikmaking van een techniek voor communicatie op afstand waardoor de in lid 1 bedoelde informatie niet schriftelijk of op een duurzame drager kan worden verstrekt voorafgaand aan de totstandkoming van de kredietovereenkomst, verstrekt de Kredietbank de informatie aan de cliënt onmiddellijk na de totstandkoming van kredietovereenkomst.

4. Artikel 112 van het Besluit is van overeenkomstige toepassing.

Paragraaf 2 Kredietaanvraag en afwijzing

Artikel 20 Aanvraag

1. Een krediet kan bij de Kredietbank, dan wel via daartoe aangewezen derden, worden aangevraagd.

2. De aanvraag tot kredietverlening vindt plaats op een daartoe door de Kredietbank, op verzoek van de cliënt, ter beschikking te stellen aanvraagformulier Krediet.

3. De Kredietbank kan het model aanvraagformulier van de representatieve organisatie gebruiken.

Artikel 21 Beoordeling

1. De Kredietbank legt de criteria vast die de Kredietbank ten grondslag legt aan de beoordeling van de kredietaanvraag van een cliënt en past deze criteria toe bij de beoordeling van de kredietaanvraag.

2. De artikelen 113 lid 1,114 en 115, lid 1, 3-7 van het Besluit zijn van overeenkomstige toepassing.

Artikel 22 Afwijzing aanvraag

1. Indien de Kredietbank besluit de kredietaanvraag af te wijzen, doet de Kredietbank hiervan schriftelijk mededeling aan de aanvrager van een krediet onder opgaaf van redenen.

2. In de schriftelijke mededeling wordt tevens vermeld welke klachtmogelijkheden tegen afwijzing van de kredietaanvraag openstaan.

Paragraaf 3 Kredietovereenkomst

Artikel 23 Algemeen

1. De kredietovereenkomst wordt op papier of op een andere duurzame drager aangegaan.

2. De Kredietbank verstrekt de cliënt een exemplaar van de kredietovereenkomst en behoudt zelf ook een exemplaar.

3. Voorafgaand aan de totstandkoming van een kredietovereenkomst wint de Kredietbank, in het belang van de kredietnemer, informatie in over zijn financiële positie en beoordeelt de Kredietbank, ter voorkoming van overkreditering van de kredietnemer, of het aangaan van de overeenkomst verantwoord is.

4. De Kredietbank gaat geen kredietovereenkomst aan met een kredietnemer indien dit, met het oog op het voorkomen van overkreditering van de kredietnemer, onverantwoord is.

5. De artikelen 113 lid 1, 114 en 115 lid 1, 3-7 van het Besluit zijn van overeenkomstige toepassing.

Artikel 24 Inhoud van de kredietovereenkomst

1. Elke kredietovereenkomst dient op papier of een andere duurzame drager te zijn vastgelegd en dient in ieder geval op duidelijke en beknopte wijze te vermelden:

a. het soort krediet;

b. de identiteit en geografische adressen van de overeenkomst sluitende partijen en in voorkomend geval de identiteit en het geografische adres van de betrokken bemiddelaar;

c. de duur van de kredietovereenkomst;

d. het totale kredietbedrag en de voorwaarden voor kredietopneming;

e. de debetrentevoet, de voorwaarden die de toepassing van deze rentevoet regelen en voor zover beschikbaar, indices of referentierentevoeten die betrekking hebben op de aanvankelijke debetrentevoet, alsmede de termijnen, voorwaarden en procedures voor wijziging ervan;

f. indien naar gelang van de verschillende omstandigheden verschillende debetrentevoeten worden toegepast, de in onderdeel e genoemde informatie met betrekking tot alle toepasselijke rentevoeten;

g. het jaarlijks kostenpercentage en het totale door de cliënt te betalen bedrag, berekend bij het sluiten van de kredietovereenkomst, alsmede alle bij de berekening van dit percentage gebruikte hypothesen;

h. het bedrag, het aantal en de frequentie van de door de cliënt te verrichten betalingen, en, in voorkomend geval, de volgorde waarin de betalingen aan de verschillende openstaande saldi tegen verschillende debetrentevoeten worden toegerekend met het oog op aflossing;

i. in geval van aflossing van het krediet van een kredietovereenkomst met vaste looptijd, het recht van de cliënt om gratis en op verzoek op enig ogenblik tijdens de looptijd van de kredietovereenkomst een overzicht van de rekening in de vorm van een aflossingstabel te ontvangen;

j. indien kosten en interesten worden betaald zonder aflossing van het krediet, een overzicht van de termijnen en voorwaarden voor de betaling van de rente en periodiek en niet-periodieke bijbehorende kosten;

k. de eventuele kosten voor het aanhouden van één of meer rekeningen voor de boeking van zowel betalingen als kredietopnemingen, tenzij het openen van een rekening facultatief is, tezamen met de kosten voor het gebruik van een betaalmiddel voor zowel betalingen als kredietopnemingen, andere uit de kredietovereenkomst voortvloeiende kosten, alsmede de voorwaarden waaronder de kosten worden gewijzigd;

l. de op het tijdstip van het sluiten van de kredietovereenkomst geldende rentevoet ingeval van betalingsachterstand daarvan alsmede de wijzigingsmodaliteiten en, in voorkomend geval, kosten van niet-nakoming;

m. een waarschuwing betreffende de gevolgen van wanbetaling;

n. de eventueel gevraagde zekerheden en verzekeringen;

o. het al dan niet bestaan van het recht van ontbinding van de kredietovereenkomst en de termijn voor de uitoefening daarvan, alsmede andere uitoefeningsvoorwaarden, zoals informatie over de verplichting voor de cliënt om het krediet aan de Kredietbank terug te betalen binnen 30 kalenderdagen vermeerderd met de over het krediet verschuldigde kredietvergoeding tot het moment dat het krediet wordt terugbetaald;

p. informatie omtrent het recht uit artikel 230x van Boek 6 van het Burgerlijk Wetboek;

q. het recht op vervroegde aflossing, de hiervoor te volgen procedure alsmede, in voorkomend geval, informatie over het recht van de Kredietbank op een vergoeding en de wijze waarop deze vergoeding wordt vastgelegd;

r. de procedure voor de uitoefening van het recht van beëindiging van de kredietovereenkomst;

s. voor de cliënt openstaande buitengerechtelijke klachten- en beroepsprocedures en, indien dit het geval is, hoe de cliënt die procedure kan inleiden;

t. in voorkomend geval, de overige contractvoorwaarden, en;

u. in voorkomend geval, naam en adres van het Bestuur.

2. Indien niet voldaan wordt aan het bepaalde in het eerste lid van dit artikel, is de kredietovereenkomst vernietigbaar.

3. Alleen de kredietnemer kan een beroep op de vernietigbaarheid ingevolge lid 2 doen.

Artikel 25 Ter beschikkingstelling van het krediet

1. Na het sluiten van de kredietovereenkomst wordt:

a. bij een aflopend krediet (persoonlijke lening), niet zijnde een saneringskrediet, de kredietsom die bij de kredietovereenkomst is bepaald, door de Kredietbank in zijn geheel of gedeeltelijk aan de kredietnemer beschikbaar gesteld;

b. bij een aflopend krediet, zijnde een saneringskrediet, de kredietsom die bij de kredietovereenkomst is bepaald, door de Kredietbank in zijn geheel aan de bij de Kredietbank bekende schuldeisers uitgekeerd en wel na daartoe verkregen akkoord van alle bekende schuldeisers;

c. bij een doorlopend krediet, de kredietnemer in de gelegenheid gesteld geldsommen bij de Kredietbank op te nemen, voor zover het saldo van deze bedragen de kredietlimiet niet overschrijdt.

2. Indien de ter beschikkingstelling als bedoeld in lid 1 sub a of b van dit artikel op onjuiste wijze plaatsvindt en dit geheel of in overwegende mate te wijten is aan onregelmatigheden aan de kant van de kredietnemer, is dit geheel voor rekening en risico van de kredietnemer.

3. Indien de opname als bedoeld in lid 1 sub c van dit artikel op onjuiste wijze plaatsvindt en dit geheel of in overwegende mate te wijten is aan onregelmatigheden aan de kant van de kredietnemer, is dit geheel voor rekening en risico van de kredietnemer.

4. Ten aanzien van de ter beschikkingstelling van het krediet kan de Kredietbank aanvullende voorwaarden stellen.

Artikel 26 Algemene voorwaarden

1. Het Bestuur stelt de algemene voorwaarden die van toepassing zijn op de door de Kredietbank gesloten kredietovereenkomsten.

2. De algemene voorwaarden dienen in ieder geval de volgende bepalingen te bevatten:

a. de boeken, dit in ruimste zin van het woord, van de Kredietbank strekken tot volledig bewijs van:

I. alle door de Kredietbank aan of voor rekening van de kredietnemer gedane betalingen;

II. alle door of vanwege de kredietnemer aan de Kredietbank gedane betalingen;

III. de hoogte van de vordering;

één en ander onverminderd het recht van de kredietnemer tot het leveren van tegenbewijs;

b. de Kredietbank zal ook in rechte ten bewijze van haar vordering kunnen volstaan met het produceren van door de Kredietbank conform getekende uittreksels uit haar boeken;

c. de Kredietbank is bevoegd het krediet vervroegd op te eisen in de gevallen als bedoeld in artikel 34 van dit Bankreglement.

3. Het Bestuur kan (ter zake) het opstellen van algemene voorwaarden aan de directeur mandateren/volmacht verlenen.

4. Indien het opstellen van de algemene voorwaarden geschiedt door de directeur, dan worden deze ter goedkeuring voorgelegd aan het Bestuur.

5. De Kredietbank draagt er zorg voor dat de aanvrager van een krediet uiterlijk voor of bij het sluiten van de kredietovereenkomst van de algemene voorwaarden een schriftelijk exemplaar ontvangt.

Artikel 27 Zakelijke of persoonlijke zekerheid

Indien omstandigheden met betrekking tot de kredietnemer dan wel het doel van de kredietverlening dit rechtvaardigen, kan de Kredietbank verlangen dat zakelijke of persoonlijke zekerheid wordt gesteld.

Artikel 28 Overige bepalingen

1. Van elke aflossing wordt de kredietnemer een bewijs verstrekt, tenzij betaling is geschied door tussenkomst van een aan het giraal of elektronisch verkeer deelnemende instelling.

2. De Kredietbank berekent het Jaarlijks kostenpercentage van een krediet overeenkomstig artikel 1 van het Besluit en Beleidsregel Berekening JPK.

3. De Kredietbank informeert de cliënt gedurende de looptijd van de kredietovereenkomst overeenkomstig artikel 68, 68a en 68b en artikel 80 van het Besluit alsmede Beleidsregel Informatievoorziening gedurende de looptijd.

Paragraaf 4 Schuldregelingsovereenkomst

Artikel 29 Schuldregelingsovereenkomst

1. De rechten en verplichtingen van de Kredietbank en de schuldenaar worden in geval van een schuldregeling vastgelegd in een schuldregelingsovereenkomst.

2. De Kredietbank hanteert daarbij het model, zoals dit door de representatieve organisatie is vastgesteld, als basis.

3. De bemiddeling van de Kredietbank kan leiden tot een voortzetting van de schuldregelingsovereenkomst, het verstrekken van een saneringskrediet of beëindiging van de schuldregelingsovereenkomst.

4. De Kredietbank verstrekt aan de schuldenaar een door de Kredietbank ondertekend afschrift van de schuldregelingsovereenkomst en de overeenkomst tot kredietverlening bij het verstrekken van een saneringskrediet.

5. Op het saneringskrediet is hoofdstuk IV en wel de paragrafen 1 tot en met 6 van toepassing, zulks met uitzondering van de artikelen 17, 19,25 lid 1 sub a en c en lid 3, 28 en 32 van dit Bankreglement.

6. De Kredietbank registreert de schuldregelingsovereenkomst bij Bureau Krediet Registratie voor zover daarbij sprake is van een problematische schuldsituatie.

Paragraaf 5 Betalingsregeling (maandlast) en vervroegde aflossing

Artikel 30 Betalingsregeling

1. De Kredietbank houdt bij de vaststelling van het termijnbedrag van het krediet rekening met de draagkracht van de kredietnemer.

2. De Kredietbank kan aan de kredietnemer een vergoeding wegens vervroegde aflossing in rekening brengen.

Artikel 31 Vervroegde aflossing

De kredietnemer is te allen tijde bevoegd tot gehele of gedeeltelijke vervroegde aflossing.

Paragraaf 6 Kredietvergoeding

Artikel 32 Kredietvergoeding niet doorlopend krediet

Indien een krediet met een van tevoren vastgelegde kredietsom is overeengekomen kunnen door de Kredietbank vergoedingen in rekening worden gebracht:

a. voor de afwikkeling overeenkomstig de betalingsregeling van de krediettransactie;

b. indien de kredietnemer, na ingebrekestelling, nalatig blijft in zijn verplichting tot betaling ingevolge de krediettransactie;

c. indien de kredietnemer vervroegd aflost.

Artikel 33 Kredietvergoeding doorlopend krediet

Indien een krediet met een tevoren vastgestelde kredietlimiet is overeengekomen kunnen door de Kredietbank vergoedingen in rekening worden gebracht:

a. voor de afwikkeling overeenkomstig de betalingsregeling van de krediettransactie;

b. indien de kredietnemer, na ingebrekestelling, nalatig blijft in zijn verplichting tot betaling ingevolge de krediettransactie.

Artikel 34 Vaststelling kredietvergoeding

1. De kredietvergoedingen worden vastgesteld door het Bestuur.

2. Het Bestuur kan de bevoegdheid als bedoeld in het eerste lid aan de directeur mandateren/ter uitvoering daarvan volmacht verlenen.

3. De kredietvergoedingen bedragen ten hoogste de door de minister van Financiën toegelaten maximum kredietvergoedingen voor zover deze betrekking hebben op Consumptief krediet.

Paragraaf 7 Opeisbaarheid en kwijtschelding

Artikel 35 Opeisbaarheid

De Kredietbank is bevoegd het krediet vervroegd op te eisen, indien:

a. de kredietnemer gedurende tenminste twee maanden achterstallig is in de betaling van een vervallen maandtermijn, na in gebreke te zijn gesteld en nalatig blijft in de nakoming van zijn verplichtingen;

b. de kredietnemer Nederland metterwoon heeft verlaten, dan wel redelijkerwijs kan worden aangenomen dat de kredietnemer Nederland binnen enkele maanden zal verlaten;

c. de kredietnemer is overleden en de Kredietbank gegronde redenen heeft om aan te nemen dat zijn verplichtingen uit hoofde van de kredietovereenkomst niet zullen worden nagekomen;

d. de kredietnemer in staat van faillissement of surseance van betaling is komen te verkeren of ten aanzien van de kredietnemer de Wsnp van toepassing is verklaard;

e. de kredietnemer de tot zekerheid verbonden zaak heeft verduisterd;

f. de kredietnemer aan de Kredietbank, met het oog op het aangaan van de kredietovereenkomst, bewust onjuiste inlichtingen heeft verstrekt van dien aard, dat de Kredietbank de kredietovereenkomst geheel niet of niet onder dezelfde voorwaarden zou hebben aangegaan indien de Kredietbank met de juiste stand van zaken bekend zou zijn geweest.

Artikel 36 Kwijtschelding bij overlijden

1. Het Bestuur kan het nog niet afgeloste deel van het krediet tot een nader vast te stellen bedrag kwijtschelden, indien een kredietnemer overlijdt.

2. De in het voorgaande lid bedoelde kwijtschelding geldt in ieder geval niet:

a. voor zover deze betrekking heeft op betalingen van achterstallige termijnen en daaruit voortvloeiende bijkomende kosten;

b. voor zover deze betrekking heeft op vervroegde betaalde termijnen;

c. indien dit uitdrukkelijk door de Kredietbank en de kredietnemer is overeengekomen;

d. overige oorzaken die de Kredietbank nopen om kwijtschelding te verlenen.

3. Het Bestuur kan besluiten, indien het voorgaande lid van toepassing is, wegens bijzondere omstandigheden alsnog kwijtschelding te verlenen.

4. Het Bestuur kan (ter zake) de bevoegdheden als bedoeld in het eerste en derde lid van dit artikel aan de directeur mandateren/volmacht verlenen.

Artikel 37 Kwijtschelding bij arbeidsongeschiktheid

1. Het Bestuur kan het nog niet afgeloste deel van het krediet tot een nader vast te stellen bedrag kwijtschelden, indien de eerste kredietnemer gedurende de looptijd van de kredietovereenkomst arbeidsongeschikt wordt verklaard.

2. De in het voorgaande lid bedoelde kwijtschelding vindt niet plaats, indien:

a. de kredietnemer al bij het aangaan van de kredietovereenkomst inkomsten genoot uit één of meerdere sociale verzekeringen, dan wel uit een overeenkomst van verzekering ter vervanging van de sociale verzekeringen;

b. de kredietnemer al bij het aangaan van de kredietovereenkomst niet in staat was zijn werkzaamheden, op grond van zijn gezondheid, naar behoren te verrichten;

c. de kredietnemer bij het beroep op kwijtschelding geen verklaring kan overleggen van de uitkerende instantie dat de arbeidsongeschiktheid is vastgesteld op 80 tot 100% en deze arbeidsongeschiktheid een langdurig karakter heeft.

3. Het Bestuur kan besluiten, indien het voorgaande lid van toepassing is, wegens bijzondere omstandigheden van het geval alsnog kwijtschelding te verlenen.

4. Het Bestuur kan de bevoegdheden als bedoeld in het eerste en derde lid van dit artikel aan de directeur mandateren/volmacht verlenen.

Paragraaf 8 Hypothecair krediet, onderhoudskrediet en starterskrediet

Artikel 38 Hypothecair krediet

De artikelen 20, 21, 22, 25 lid 1, 26, 28, 29, 30, 33, 34, 35 en 36 van dit Bankreglement zijn overeenkomstige toepassing op het verstrekken van hypothecair krediet, tenzij hiervan bij de kredietovereenkomst of in de algemene voorwaarden wordt afgeweken.

Artikel 39 Onderhoudskrediet

De artikelen 20, 21, 22, 25 lid 1, 26, 27, 28, 29, 30, 33, 34, 35 en 36 van dit Bankreglement zijn van overeenkomstige toepassing op het verstrekken van een onderhoudskrediet, tenzij hiervan bij de kredietovereenkomst of in de algemene voorwaarden wordt afgeweken.

Artikel 40 Starterskrediet

De artikelen 20, 21, 22, 25 lid 1, 26, 27, 28, 29, 30, 33, 34, 35 en 36 van dit Bankreglement zijn van overeenkomstige toepassing op het verstrekken van een starterskrediet, tenzij hiervan bij de Kredietovereenkomst of in de algemene voorwaarden wordt afgeweken.

Paragraaf 9 Pandbeleningen

Artikel 41 Typen pandbeleningen

1. Op de overeenkomst van pandbelening is titel 2D van Boek 7 van het Burgerlijk Wetboek van toepassing (Wet op de pandbelening).

2. De overeenkomst van pandbelening wordt door de Kredietbank uitsluitend aangegaan onder het beding van artikel 130 eerste lid onder a van het Burgerlijk Wetboek, waarin bepaald wordt dat de pandbelener die een zaak in de macht van de Kredietbank heeft gebracht recht houdt op teruggave van de zaak indien deze binnen de beleentermijn de ter beschikking gestelde geldsom volledig aan de Kredietbank heeft terugbetaald en de pandbeleningsvergoeding volledig heeft voldaan.

Artikel 42 Wet ter voorkoming van witwassen en financiering van terrorisme

1. In overeenstemming met de bepalingen in de Wet ter voorkoming van witwassen en terrorisme (Wwft) voor zover deze betrekking hebben op pandhuizen draagt de Kredietbank zorg voor meldingen van ongebruikelijke transacties.

2. Voor beoordeling van transacties wordt gebruik gemaakt van de indicatorenlijst met objectieve en subjectieve indicatoren, behorende bij de Wwft, voor zover deze betrekking hebben op pandhuizen.

3. Meldingen worden gedaan bij de Financial Intelligence Unit (Financiële Inlichtingen Eenheid) zoals benoemd in de Wwft en worden gedaan in overeenstemming met de voorwaarden in deze Wet.

Artikel 43 Zaken

1. De in de macht van de Kredietbank te brengen roerende zaken kunnen bestaan uit edelmetalen, juwelen en horloges, en gebruiksgoederen, met inachtneming van het bepaalde in het volgende lid van dit artikel.

2. De overeenkomst van pandbelening kan worden geweigerd wanneer de aangeboden roerende zaken:

a. door verpanding naar het oordeel van de Kredietbank een ernstige inbreuk op de levenssfeer van de pandbelener met zich meebrengt;

b. naar het oordeel van de Kredietbank na het verstrijken van de beleenperiode moeilijk verkoopbaar zijn, of waarvan de verkoopwaarde, zoals bedoeld in artikel 4.25 niet goed kan worden geschat of lager is dan een voor de Kredietbank aanvaardbaar minimum;

c. onrein of niet behoorlijk schoongemaakt zijn dan wel door volume of gewicht door de Kredietbank niet goed hanteerbaar zijn;

d. met enige waarschijnlijkheid kunnen worden aangenomen te zijn ontvreemd of als verloren zijn aangemerkt.

Artikel 44 Schatting verkoopwaarde

1. De aangeboden roerende zaken worden op hun actuele verkoopwaarde geschat.

2. De maximale beleensom is in ieder geval lager dan deze actuele verkoopwaarde, waarbij rekening wordt gehouden met het risico dat voor de Kredietbank aan een pandbelening is verbonden, alsmede de schatting van de waardedaling van het pand gedurende de beleentermijn.

3. De ter beschikking gestelde geldsom kan op verzoek van de pandbelener lager worden gesteld dan de maximale ter beschikking te stellen geldsom.

4. Het Bestuur kan voor toepassing van dit artikel nadere beleidsregels opstellen.

Artikel 45 Overeenkomst en pandbewijs

1. De pandbelening wordt vastgelegd in een overeenkomst van pandbelening tussen pandbelener en de Kredietbank.

2. De overeenkomst van pandbelening bevat een uniek kenmerk welke overeenkomt met het kenmerk waarmee de beleende zaak door de Kredietbank wordt opgeslagen.

3. De overeenkomst van pandbelening vermeldt in ieder geval:

a. naam en adres van de pandbelener en de Kredietbank;

b. het relatienummer van de pandbelener;

c. de omschrijving van de beleende zaak;

d. de ter beschikking gestelde geldsom;

e. de beleentermijn, waarbinnen de pandbelener recht heeft op onverwijlde afgifte van de beleende zaak, tegen betaling van ter beschikking gestelde geld en de verschuldigde pandbeleningsvergoeding;

f. de pandbeleningsvergoeding, zoals bepaald in artikel 4:31, uitgedrukt in het bedrag dat tezamen met de beleensom moet worden betaald wanneer het pand op de laatste dag van de beleentermijn wordt teruggehaald, alsmede de wijze waarop deze wordt berekend indien de beleende zaak op een eerder tijdstip wordt teruggehaald;

g. de bepaling zoals bedoeld in artikel 4:22, tweede lid;

h. de overige bepalingen die betrekking hebben op de verstrekking van het pandkrediet.

Artikel 46 Bewaring, termijn en verzekering

1. De beleende zaak waarop de overeenkomst van pandbelening is afgesloten wordt met de grootst mogelijke zorg door de Kredietbank bewaard, voor zover mogelijk in brandwerende kluizen.

2. De beleende zaak waarop de pandbeleningsovereenkomst is afgesloten wordt naar aanwijzing van het Bestuur verzekerd tegen brandschade, verduistering en overval.

3. De beleentermijn, die bestaat uit de termijn waarbinnen recht bestaat op onverwijlde afgifte van de beleende zaak tegen vergoeding van de ter beschikking gestelde geldsom en de pandbelenings-vergoeding, kan door het Bestuur per categorie zaken verschillend worden vastgesteld.

4. Het Bestuur kan voor toepassing van dit artikel nadere beleidsregels opstellen.

Artikel 47 Afwikkeling van de overeenkomst

1. De pandbelener kan op elk moment binnen de beleentermijn de beleende zaak terughalen tegen betaling van de ter beschikking gestelde geldsom en de pandbelenersvergoeding.

2. Wanneer de beleende zaak niet binnen de beleentermijn wordt opgehaald, vervalt het eigendom van de beleende zaak van rechtswege aan de Kredietbank.

3. De pandbelener is met betrekking tot de aan de Kredietbank vervallen panden geen kosten verschuldigd. Voor zover in de beleentermijn door hem reeds een deel van de ter beschikking gestelde geldsom is betaald wordt dit aan hem gerestitueerd.

4. De aldus door de Kredietbank in eigendom verkregen beleende zaak wordt door de Kredietbank door openbaar veilen verkocht, dan wel op andere wijze indien dit naar het oordeel van de Kredietbank tot een gunstiger opbrengst zal leiden.

5. De meeropbrengst bij openbaar veilen, zoals bedoeld in het volgende lid, wordt door de Kredietbank onverschuldigd gedurende twee jaar beschikbaar gehouden voor de oorspronkelijke pandbelener, en op diens verzoek gerestitueerd.

6. De meeropbrengst als bedoeld in het vijfde lid van dit artikel wordt bepaald door de opbrengst bij verkoop, minus de ter beschikking gestelde geldsom, de pandbelenersvergoeding berekend over de periode tot en met de dag van verkoop en eventuele kosten die voor de feitelijke verkoop gemaakt moesten worden, zoals veilingkosten.

Artikel 48 Verlenging en opnieuw belenen

1. Roerende zaken die eerder zijn beleend en waarbij de overeenkomst van pandbelening volledig is nagekomen door betaling van de ter beschikking gestelde geldsom en pandbeleningsvergoeding mogen opnieuw ter belening worden aangeboden; Hierbij wordt de beleende zaak gelost, wordt de bestaande overeenkomst tot pandbelening beëindigd, en komt een nieuwe overeenkomst tot pandbelening tot stand. Het te betalen bedrag dat voortkomt uit de beëindiging van de bestaande overeenkomst van pandbelening wordt verrekend met het te ontvangen bedrag voor de nieuwe overeenkomst van pandbelening.

2. De Kredietbank heeft het recht om het opnieuw belenen van een eerder beleende zaak te weigeren.

3. Het Bestuur kan per categorie pandkrediet het maximaal aantal keren bepalen dat eenzelfde roerende zaak opnieuw wordt aangeboden, zoals verwoord onder het eerste lid.

4. Het Bestuur kan voor toepassing van dit artikel nadere beleidsregels opstellen.

Artikel 49 Aangifte verloren en ontvreemde zaken

1. De Kredietbank houdt aantekening van aangifte van en inlichtingen omtrent ter belening aangeboden roerende zaken die verloren of ontvreemd zijn of waarvan vermoed wordt dat zij verloren of ontvreemd zijn.

2. In pand aangeboden roerende zaken, die met een duidelijke omschrijving als ontvreemd of verloren bij de Kredietbank zijn aangegeven of waarvan vermoed wordt dat zij ontvreemd of verloren zijn, worden aangehouden.

3. Aan de directeur en aan de politie wordt onverwijld kennis gegeven van de aanbieding en aanhouding als bedoeld in het tweede lid

4. Aangehouden roerende zaken worden niet afgegeven of in pand aangenomen dan na schriftelijke toestemming van de plaatselijke politie.

5. De Kredietbank is verplicht, dit na ontvangstbewijs, de panden die door de justitiële autoriteiten worden opgeëist voor de duur van het justitiële onderzoek af te geven.

Artikel 50 Tarieven

1. De pandbeleningsvergoeding omvat alle kosten die de pandbelener, naast terugbetaling van de ter beschikking gestelde geldsom, verschuldigd is wanneer hij binnen de beleentermijn de beleende zaak weer ophaalt.

2. De pandbeleningsvergoeding:

a. wordt berekend in de vorm van een maandrente van de ter beschikking gestelde geldsom, over het aantal maanden van de beleentermijn, indien de volle beleentermijn wordt gebruikt;

b. wordt berekend in de vorm van een dagrente over het aantal dagen van de beleentermijn, indien de pandbelener eerder dan op de laatste dag van de beleentermijn de beleende zaak terughaalt, met inachtneming van het bepaalde onder c en d van dit lid;

c. wanneer de pand beleende zaak binnen één maand wordt teruggehaald wordt altijd een volle maand pandbeleningsvergoeding in rekening gebracht;

d. voor de toepassing van dit lid wordt een maand altijd op 30 dagen gesteld.

HOOFDSTUK VI BUDGETBEHEER EN BUDGETBEGELEIDING

Paragraaf 1 Algemene bepalingen

Artikel 51 Budgetbeheer

1. De Kredietbank kan een natuurlijke persoon in de gelegenheid stellen een budgetbeheerrekening bij de Kredietbank te openen.

2. De werkzaamheden van de Kredietbank vinden plaats in overeenstemming met de richtlijnen van de Gedragscode Schuldhulpverlening en de module Budgetbeheer van de representatieve organisatie en indien van toepassing het in het kader van de Wet gemeentelijke schuldhulpverlening door het Bestuur opgestelde beleidsplan en bijbehorende beleidsregels.

Artikel 52 Budgetbegeleiding

Bij het regelen van schulden kan de Kredietbank de schuldenaar de mogelijkheid bieden om hem te begeleiden om te komen tot een verantwoorde besteding van zijn financiële middelen.

Paragraaf 2 Aanvraag en afwijzing

Artikel 53 Aanvraag

1. Budgetbeheer en budgetbegeleiding kunnen bij de Kredietbank, dan wel via een andere daartoe door het Bestuur aangewezen derde, worden aangevraagd.

2. De aanvraag voor budgetbeheer dient plaats te vinden op een daartoe door het Bestuur voor-geschreven wijze.

3. Indien de aanvraag bij de Kredietbank plaatsvindt, kan de Kredietbank het model aanvraagformulier Budgetbeheer van de representatieve organisatie gebruiken.

4. De aanvraag kan achterwege blijven indien de Kredietbank budgetbeheer als voorwaarde aan een schuldregeling verbindt.

5. De aanvraag voor budgetbegeleiding dient plaats te vinden op een daartoe door de Kredietbank op verzoek ter beschikking te stellen aanvraagformulier.

Artikel 54 Afwijzing aanvraag

1. Indien de Kredietbank besluit de aanvraag voor budgetbeheer en/of budgetbegeleiding af te wijzen, doet de Kredietbank hiervan schriftelijk mededeling aan de aanvrager onder opgaaf van redenen.

2. In de schriftelijke mededeling wordt tevens vermeld welke mogelijkheden tot het indienen van een bezwaar en/of klacht tegen de afwijzing van de aanvraag openstaan.

Paragraaf 3 Overeenkomst tot budgetbeheer en budgetbegeleiding

Artikel 55 Overeenkomst tot budgetbeheer

1. De rechten en verplichtingen van de Kredietbank en de rekeninghouder worden vastgelegd in een overeenkomst tot budgetbeheer.

2. De Kredietbank verstrekt de rekeninghouder een door de Kredietbank ondertekend exemplaar van de overeenkomst tot budgetbeheer.

3. De Kredietbank hanteert het model, zoals dit door de representatieve organisatie is vastgesteld, als basis.

Artikel 56 Overeenkomst tot budgetbegeleiding

1. De rechten en verplichtingen van de Kredietbank en de begeleide worden vastgelegd in een overeenkomst tot budgetbegeleiding.

2. De Kredietbank verstrekt de begeleide een door de Kredietbank ondertekend exemplaar van de overeenkomst tot budgetbegeleiding.

Artikel 57 Algemene voorwaarden

1. Het Bestuur stelt algemene voorwaarden vast die van toepassing zijn op de door de Kredietbank gesloten overeenkomsten tot budgetbeheer en budgetbegeleiding.

2. De Kredietbank draagt er zorg voor dat aan de rekeninghouder en/of begeleide die een aanvraag tot budgetbeheer en/of budgetbegeleiding doet, uiterlijk voor of bij het sluiten van de overeenkomst tot budgetbeheer dan wel de overeenkomst tot budgetbegeleiding daarvan een schriftelijk exemplaar ontvangt.

3. De Kredietbank hanteert het model, zoals dit door de representatieve organisatie is vastgesteld, als basis.

4. Het Bestuur kan (ter zake) het opstellen van de algemene voorwaarden aan de directeur mandateren/volmacht verlenen.

Paragraaf 4 Overige bepalingen

Artikel 58 Overige bepalingen

1. De Kredietbank verstrekt periodiek aan de rekeninghouder kosteloos een afschrift van het verloop van de budgetbeheerrekening.

2. De Kredietbank is bevoegd aan de rekeninghouder een vergoeding in rekening te brengen voor de kosten van het budgetbeheer en/of budgetbegeleiding en voor het opnieuw verstrekken van een al eerder toegezonden periodiek afschrift en/of de eindafrekening.

HOOFDSTUK VII BEPALINGEN VAN COMPTABELE AARD

Artikel 59 Verslag werkzaamheden en bedrijfseconomische ontwikkeling

1. De Kredietbank doet jaarlijks verslag van haar werkzaamheden en van de bedrijfseconomische ontwikkeling.

2. Het verslag wordt ter kennis gebracht van de gemeente/het Bestuur en de gemeenten waarmee de Kredietbank een overeenkomst heeft gesloten (en de aan de gemeenschappelijke regeling deelnemende gemeenten).

Artikel 60 Reserve en fondsen

1. De Kredietbank kan de volgende reserve en fondsen vormen:

a. een algemene reserve;

b. een risicofonds;

c. een rente-egalisatiefonds.

2. De Kredietbank kan eveneens een voorzieningenfonds vormen.

3. Het Bestuur stelt op voordracht van de directeur en de accountant het bedrag vast dat aan de reserve en afzonderlijke fondsen moet worden toegevoegd.

4. De directeur en de accountant hanteren bij de voordracht als bedoeld in lid 2 van dit artikel zo veel mogelijk de normen zoals deze gebruikelijk zijn voor andere financiële instellingen, in het bijzonder ten aanzien van banken.

5. Het verlies dat door de Kredietbank in enig jaar wordt geleden op de verstrekte kredieten, komt ten laste van het risicofonds.

6. Het exploitatieverlies dat door de Kredietbank in enig jaar wordt geleden, voor zover dit niet veroorzaakt is door onvoorziene renteontwikkelingen, komt ten laste van de algemene reserve.

7. Het verlies dat door de Kredietbank door niet voorziene renteontwikkelingen in enig jaar wordt geleden, komt ten laste van het rente-egalisatiefonds.

8. De Kredietbank draagt er zorg voor dat op 31 december van elk boekjaar het gezamenlijke saldo, van de in het eerste lid onder a genoemde reserve en de onder b en c genoemde fondsen, gelijk is aan of meer bedraagt dan 0,10% van het per die datum vastgestelde balanstotaal.

9. De Kredietbank streeft er naar, dat het bedoelde gezamenlijke saldo in verhouding tot het balanstotaal in ieder geval gelijk is aan het percentage dat de Nederlandsche Bank NV als solvabiliteitscriterium hanteert voor de banken waarop prudentieel toezicht wordt uitgeoefend.

10. Op de bepalingen van comptabele aard zijn de Gemeentelijke Comptabiliteitswet en het Besluit begroting en verantwoording van overeenkomstige toepassing (Stichting: Op de bepalingen van financiële aard is titel 9 van Boek II van het Burgerlijk Wetboek betreffende het jaarrekeningenrecht van overeenkomstige toepassing).

HOOFDSTUK VIII KLACHTEN

Artikel 61 Bankreglement

1. Het Bestuur beslist over alle klachten die betrekking hebben over de uitleg van dit Bankreglement.

2. Het Bestuur beslist nadat de directeur in de gelegenheid is gesteld zijn visie ten aanzien van de klacht kenbaar te maken.

Artikel 62 Klachtenprocedure

1. De Kredietbank draagt zorg voor een adequate behandeling van klachten van cliënten over financiële diensten, financiële producten en andere producten van de Kredietbank. De Kredietbank beschikt daartoe over een interne klachtenprocedure.

2. De interne klachtenprocedure voorziet in de behandeling van klachten van natuurlijke personen met betrekking tot de beslissing en de gang van zaken rond kredietverlening, schuldregeling, budgetbeheer en budgetbegeleiding én gedragingen jegens de begeleide, de cliënt, de kredietnemer, de rekeninghouder en de schuldenaar.

3. De Kredietbank geeft op afdoende wijze bekendheid aan het bestaan van een klachtenprocedure.

4. De klachtenregeling wordt bij afzonderlijk reglement door het Bestuur vastgesteld en dient in ieder geval de volgende bepalingen te bevatten:

a. de mogelijkheid om tegen een beslissing over de gang van zaken bij en een gedraging van de Kredietbank een klacht in te dienen;

b. de mogelijkheid om tegen een beslissing over en de gang van zaken bij de Kredietbank op de klacht als bedoeld onder a, beroep in te stellen;

c. de mogelijkheid om tegen een rechtshandeling van de Kredietbank een klacht in te dienen bij de gemeentelijke ombudsman, Zeeuwse Ombudsman dan wel de Nationale ombudsman.

5. Met het oog op een adequate behandeling van klachten over de door de Kredietbank verleende diensten en producten beschikt de Kredietbank over een klachtenregister, waarbij tenminste wordt vastgelegd:

a. de naam en het adres van de cliënt die een klacht heeft ingediend;

b. de klacht, met de daarbij behorende dagtekening van ontvangst;

c. een omschrijving van de klacht; en

d. een beschrijving van de wijze waarop de Kredietbank de klacht heeft behandeld;

e. de afhandeling en de opvolging.

HOOFDSTUK IX SLOTBEPALINGEN

Artikel 63 Slotbepaling

1. In alle gevallen waarin niet bij of krachtens de Wet of het Bankreglement is voorzien, beslist het Bestuur naar redelijkheid en billijkheid.

2. Het Bestuur kan deze bevoegdheid aan de directeur mandateren/volmacht verlenen.

Artikel 64 Inwerkingtreding

1. Dit Bankreglement treedt in werking met ingang van de dag volgend op de dag waarop het Bankreglement door van het Algemeen Bestuur is goedgekeurd.

2. Met ingang van de datum van inwerkingtreding van het Bankreglement vervalt het Bankreglement van 2012.

Artikel 65 Citeertitel

Dit Bankreglement kan worden aangehaald als: ‘Bankreglement gemeenschappelijke regeling Orionis Walcheren i.c.Kredietbank’.

Ondertekening

Annex Bankreglement NVVK

In dit document worden op enkele artikelen van het Bankreglement aanvullende bepalingen vastgesteld en wordt een nadere uitleg gegeven. Deze aanvullingen op het Bankreglement zijn noodzakelijk om tegemoet te komen aan de bijzondere positie van de Kredietbanken binnen de landelijke wet- en regelgeving. Het gaat er dan om de landelijke regelgeving te vertalen naar de Kredietbanken. In deze annex zijn voor een belangrijk deel bepalingen overgenomen die eerder in de NVVK-Beleidsregels waren ondergebracht. De bepalingen in deze annex gelden - wanneer van toepassing en indien niet nader in de tekst toegelicht - onverkort voor Kredietbanken.

Ten aanzien van artikel 7, Betrouwbaarheid

De NVVK volgt de bepalingen die op Betrouwbaarheid in de wet- en regelgeving, zoals vastgelegd in artikel 4.10 van de Wft en de ter zake doende bepalingen van het Besluit Gedragstoezicht financiële ondernemingen (BGfo).

In aanvulling daarop geldt:

De Kredietbank stelt naast de wettelijk verplichte betrouwbaarheidstoets voor de beleidsbepalers, ook de betrouwbaarheid van de medewerkers en andere personen die zich onder zijn verantwoordelijk-heid rechtstreeks bezighouden met financiële dienstverlening, objectief vast.

De Kredietbank meldt aan het Bestuur/College schriftelijk het voornemen tot benoeming van:

a. een persoon die het beleid van de Kredietbank bepaalt of mede bepaalt;

b. een persoon die onderdeel is van een orgaan dat belast is met het toezicht op het beleid en de algemene gang van zaken van de Kredietbank.

De Kredietbank geeft geen uitvoering aan het voornemen, bedoeld in het eerste lid, voordat het Bestuur/College de betrouwbaarheid van de betrokken persoon objectief heeft vastgesteld.

Een persoon is betrouwbaar, indien:

• hij een verklaring omtrent gedrag als bedoeld in de Wet justitiële en strafvorderlijke gegevens kan overleggen;

• hij tien jaar voorafgaand niet failliet is verklaard of op hem de schuldsaneringsregeling niet van toepassing is verklaard;

• hij weliswaar failliet is verklaard maar hij overeenkomstig artikel 212 Fw is gerehabiliteerd.

De leden 1 tot en met 3 zijn niet van toepassing op personen die zich op 1 januari 2009 al onder verantwoordelijkheid van de Kredietbank rechtstreeks bezighouden met financiële dienstverlening.

In het geval dat het College/Bestuur heeft geconcludeerd dat de betrouwbaarheid niet (meer) buiten twijfel staat en uit de Wft zelf geen directe consequenties voortvloeien, stelt het College/Bestuur de Kredietbank en betrokkene hiervan in kennis.

Indien de Kredietbank in het kader van zijn normale bedrijfsvoering constateert dat zich een wijziging heeft voorgedaan in de voor de beoordeling van de betrouwbaarheid relevante gegevens met betrekking tot een persoon die het beleid van de kredietbank bepaalt of meebepaalt, stelt de Kredietbank het College/Bestuur daarvan onverwijld schriftelijk in kennis.

De beoordeling van de betrouwbaarheid kan achterwege blijven bij betrokkenen, indien ten aanzien van de (mede)beleidsbepaler(s) op grond van zijn (hun) aanstelling als lid (leden) van het College/Bestuur al een onderzoek naar de antecedenten heeft plaatsgevonden.

Ten aanzien van artikel 9, Integere en beheerste bedrijfsvoering

De NVVK volgt de bepalingen die op Betrouwbaarheid in de wet- en regelgeving, zoals in de artikelen 4:11, 4:13 en 4:15 van de Wft en de ter zake doende bepalingen van het Besluit Gedragstoezicht financiële ondernemingen (BGfo).

In aanvulling daarop geldt:

De bedrijfsvoering van de Kredietbank stelt het College/Bestuur in staat toezicht te houden op de naleving van de bij of krachtens de Wft gestelde regels.

De Kredietbank stelt procedures en maatregelen vast met betrekking tot de omgang met en vastlegging van incidenten.

De Kredietbank neemt naar aanleiding van een incident passende maatregelen. Deze maatregelen zijn gericht op het beheersen van de opgetreden risico’s en het voorkomen van herhaling.

De Kredietbank informeert het College/Bestuur onverwijld omtrent incidenten.

De administratieve vastlegging van incidenten omvat tenminste de feiten en omstandigheden van het incident, informatie over de functie van degene of degenen die het incident heeft of hebben bewerkstelligd en de maatregelen die naar aanleiding van het incident zijn genomen.

De Kredietbank bewaart de aldus vastgelegde gegevens gedurende tenminste vijf jaar.

De Kredietbank informeert het College/Bestuur omtrent een incident indien:

- a.

aangifte van het incident bij justitiële autoriteiten is of zal worden gedaan;

- b.

het voortbestaan van de Kredietbank door het incident zou kunnen worden bedreigd of wordt bedreigd; of

- c.

de ernst, de omvang of de overige omstandigheden van het incident in aanmerking genomen, het College/Bestuur in verband met haar toezichthoudende taak redelijkerwijs behoort te worden geïnformeerd.

De in het eerste lid bedoelde informatie betreft tenminste:

- a.

de feiten en omstandigheden van het incident;

- b.

informatie over de functie van degene of degenen die het incident heeft of hebben bewerkstelligd.

De Kredietbank is niet met personen verbonden in een formele of feitelijke zeggenschap die in zodanige mate ondoorzichtig is dat deze een belemmering vormt of kan vormen voor het adequaat uitoefenen van toezicht op de Kredietbank.

Ten aanzien van artikel 10, Zorgvuldige dienstverlening

Op grond van artikel 32 BGfo is de Kredietbank gehouden enkel financiële producten aan te bieden die rekening houden met de belangen de doelgroep in het algemeen en de klant in het bijzonder. De wijze waarop deze belangenafweging plaatsvindt is gesystematiseerd en kan door middel van klantprofielen worden vormgegeven.

Ten aanzien van artikel 10, Zorgvuldig Informatie- en Communicatiebeleid

De Wft en het BGfo kennen een uitgebreid stelsel van voorschriften ten aanzien van de informatieverstrekking aan de cliënt. De artikelen 49 tot en met 86 hebben achtereenvolgens betrekking op de algemene informatieverstrekking (artikel 49 tot en met 51 BGfo), de onverplichte precontractuele informatieverstrekking (artikelen 52 tot en met 56 BGfo), de verplichte

precontractuele informatie (artikelen 57 tot en met 63 BGfo), de financiële bijsluiter (artikelen 64 tot en met 66 BGfo), de informatieverstrekking gedurende de looptijd van een overeenkomst (artikelen 67 tot en met 75), informatieverstrekking in het kader van een overeenkomst op afstand (artikelen 77 tot en met 80) en de overige bepalingen met betrekking tot zorgvuldige dienstverlening. Niet alle bepalingen zijn gezien het takenpakket van de Kredietbank van belang. De Kredietbank moet in deze de juiste afwegingen maken.

Ten aanzien van artikel 10, Zorgvuldige dienstverlening en zorgvuldig informatie- en communicatiebeleid

Op grond van artikel 4:19 lid 2 Wft dient de ingevolge de Wet te verstrekken informatie feitelijk juist, begrijpelijk en niet misleidend te zijn. Deze hoofdregel is ook vastgelegd in artikel 10 lid 2 van het Bankreglement. In de praktijk is het echter niet eenvoudig vast te stellen of de verstrekte informatie al dan niet misleidend is. De AFM heeft in de Beleidsregel Informatieverstrekking vastgesteld aan welke voorwaarden zorgvuldige informatieverstrekking moet voldoen. De Beleidsregel is ook van toepassing op Kredietbanken.

Tav artikel 28, lid 2, Jaarlijks Kostenpercentage (JKP)

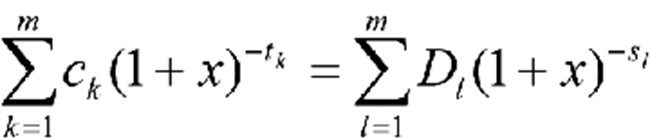

Voor de berekening van het JKP maakt de Kredietbank gebruik van de formule die in Bijlage A van het BGfo beschikbaar is. De formule geeft de gelijkwaardigheid weer van de kredietopnemingen enerzijds en de aflossingen en kosten anderzijds:

(de waarden die voor de berekening van deze formule nodig zijn, worden nader gedefinieerd in Bijlage A BGfo)

Het JKP wordt met inachtneming van aanvullende waarden en hypothesen ook voor de berekening van een hypothecaire lening berekend. Hiertoe gelden de bepalingen uit Bijlage B van het BGfo.

Ziet u een fout in deze regeling?

Bent u van mening dat de inhoud niet juist is? Neem dan contact op met de organisatie die de regelgeving heeft gepubliceerd. Deze organisatie is namelijk zelf verantwoordelijk voor de inhoud van de regelgeving. De naam van de organisatie ziet u bovenaan de regelgeving. De contactgegevens van de organisatie kunt u hier opzoeken: organisaties.overheid.nl.

Werkt de website of een link niet goed? Stuur dan een e-mail naar regelgeving@overheid.nl