Permanente link

Naar de actuele versie van de regeling

http://lokaleregelgeving.overheid.nl/CVDR693386

Naar de door u bekeken versie

http://lokaleregelgeving.overheid.nl/CVDR693386/1

Integraal Financieel Beleid 2023-2027

Geldend van 01-01-2023 t/m heden

Intitulé

Integraal Financieel Beleid 2023-2027Het algemeen bestuur van Wetterskip Fryslân heeft op 22 november 2022 het Integraal Financieel Beleid 2023-2027 vastgesteld.

1. Inleiding

1.1 Aanleiding

In 2019 hebben we een aantal financiële beleidsdocumenten bijeen gebracht in één integrale nota.

Het betrof:

-

• Nota reserves en voorzieningen

-

• Weerstandsvermogen

-

• Notitie waarderingsgrondslagen

-

• Schuldenpositie

Destijds hebben we afgesproken de nota minimaal iedere vier jaar te beschouwen of zoveel eerder als daar aanleiding voor is. Sindsdien hebben we een aantal besluiten genomen die, voor een consistent geheel in deze nota opgenomen moeten worden. Daarmee is de beleidsnota weer up tot date. De wijzigingen in de nota zijn door gele arcering gemarkeerd.

1.2 Kaders

Het financieel beleid staat niet op zichzelf en is ingekaderd in wet- en regelgeving. Op veel punten is er dan ook sprake van voorschriften en is de keuzemogelijkheid voor het bestuur beperkt.

Belangrijkste regelgeving is terug te vinden in:

-

• Burgerlijk wetboek: Burgerlijk Wetboek boek 2, Titel 9;

-

• Bepalingen Beleidsverantwoording en Verantwoording Waterschappen (BBVW, is onderdeel van het Waterschapsbesluit);

-

• Wet Financiering Decentrale Overheden (Fido);

-

• Wet Houdbare Overheidsfinanciën (HOF).

Daarnaast zijn er de algemeen aanvaarde grondslagen voor verslaggeving. Dit zijn een aantal beginselen en principes (deels ook in de wet genoemd) die richting geven aan de verdere invulling van het financieel beleid. Voorbeelden daarvan zijn:

-

• Stelsel van baten en lasten: Toerekening van inkomsten en uitgaven naar de periode waarop zij betrekking hebben.

-

• Continuïteitsbeginsel: De jaarrekening wordt opgesteld in de veronderstelling dat de activiteiten als geheel in continuïteit worden voortgezet.

-

• Voorzichtigheidsbeginsel: Het voorzichtigheidsbeginsel houdt in dat bij de kostentoerekening en bij de waardering, ingeval van onzekerheid de uitgaven niet worden geactiveerd en daarmee de kosten niet naar toekomstige perioden worden doorgeschoven. Tevens worden verliezen genomen op het moment dat zij bekend zijn geworden.

-

• Stelselmatigheid: Een gekozen grondslag moet consistent worden doorgevoerd voor alle posten waarop de grondslag van toepassing is. Hierdoor worden begroting en jaarrekening in de tijd vergelijkbaar.

-

• Bestendige gedragslijn: In opeenvolgende perioden blijven de grondslagen en hun toepassing gelijk, tenzij er gegronde redenen zijn om een andere grondslag te kiezen.

1.3 Wijzigingen beleid

Deze nota is gebaseerd op het vigerende financieel beleid zoals beschreven in de voorgaande versie van de nota (2019-2023). Daarnaast hebben we op een aantal punten een actualisatie doorgevoerd naar aanleiding van genomen besluiten. Het betreft:

|

onderwerp |

par |

bron/aanleiding |

wanneer |

|

Activeren van bouwrente, uren |

2.1 |

Kaderbrief 2023-2027 |

jul 22 |

|

Bundeling investeringen in relatie tot de Activeringsgrens van € 250.000 |

2.1 |

Bij besluit van deze nota |

nov 2022 |

|

Activeren van sloopkosten |

2.1 |

AB-voorstel |

dec 2020 |

|

Weerstandsvermogen |

3.2 |

beleidsnotitie risicomanagement en weerstandsvermogen |

0kt 2022 |

|

Egalisatie reserve |

3.3 |

Coalitieakkoord, principe sluitende begroting |

mei 2019 |

|

Bestemmingsreserves |

3.4 |

Accountantsverslag JR2018 |

2019 |

|

Kosten verkiezingen |

2.2 |

Meerjarenperspectief 2015-2019 |

jul 2014 |

|

Programma-indeling |

5.1 |

Bij besluit van deze nota |

nov 2022 |

|

Risicoparagraaf |

5.4 |

Beleidsnotitie risicomanagement en weerstandsvermogen |

okt 2022 |

|

Kwijtschelding |

5.5 |

Kaderbrief 2023-2027 |

jul 2022 |

1.4 Opzet nota

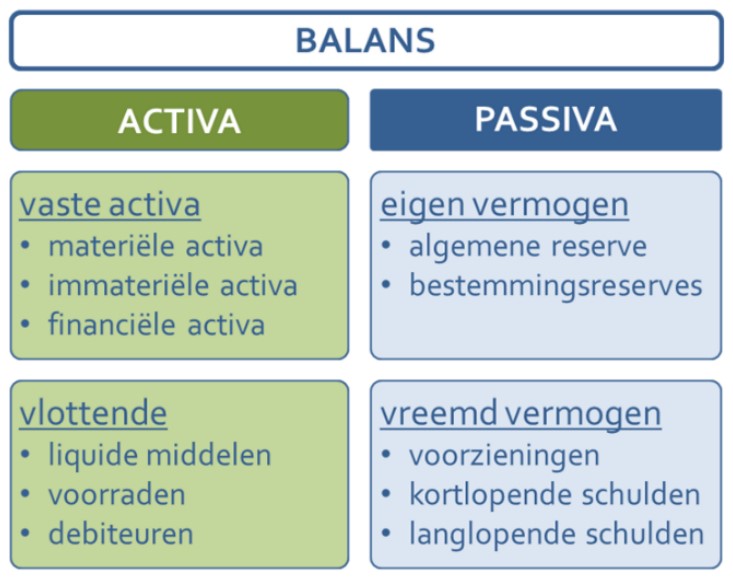

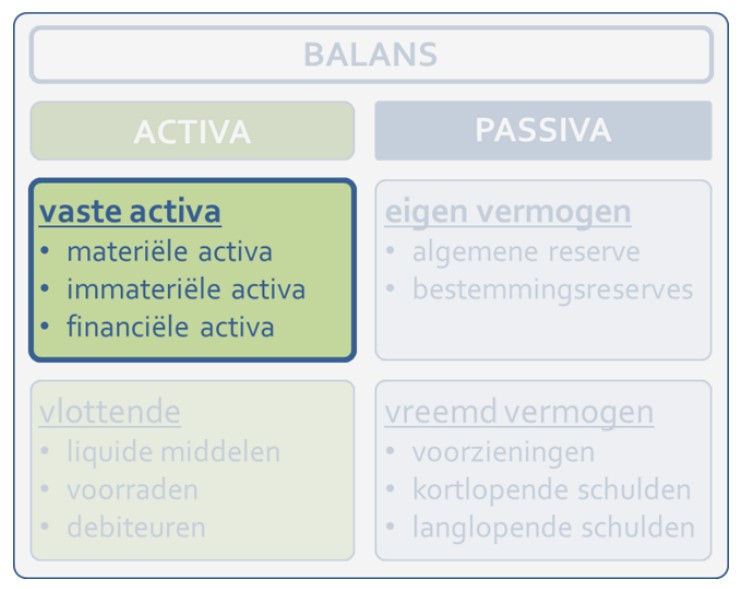

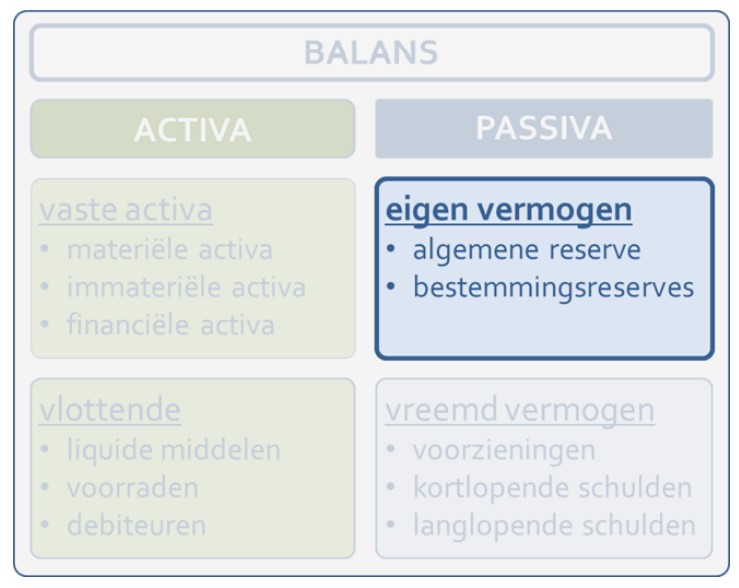

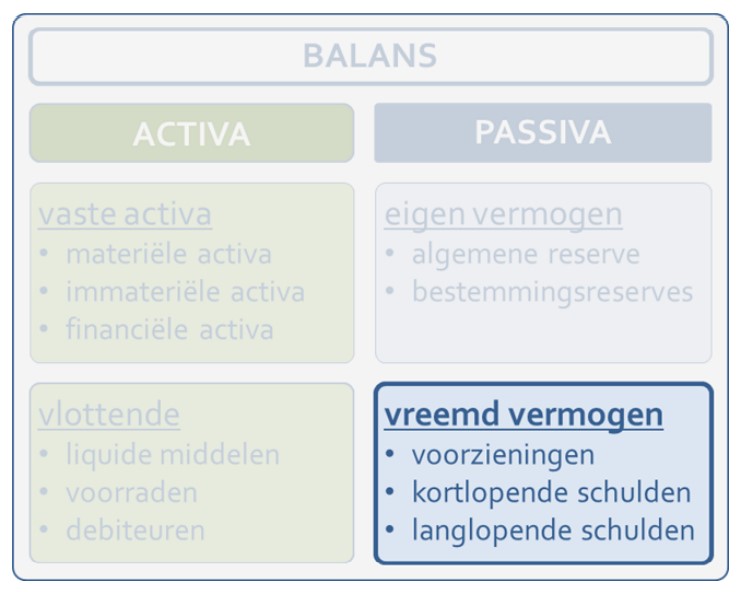

De nota is opgezet vanuit de inrichting van de balans.Hiernaast is daarvan een schematisch overzicht opgenomen. Het tweede hoofdstuk betreft regels en beleid ten aanzien van de activa. De passiva is verdeeld over de hoofdstukken 3 (eigen vermogen) en 4 (vreemd vermogen). Tenslotte wordt in het laatste hoofdstuk (5) ingegaan op de uitgangspunten ten aanzien van de exploitatie.

2. Activa

2.1 Materiële vaste activa

Materiële vaste activa zijn activa die bestemd zijn om de bedrijfsuitoefening duurzaam te dienen. Uit doelmatigheidsoverwegingen worden materiële vaste activa van geringe waarde veelal niet als zodanig aangemerkt, maar direct in de periode van aankoop als duurzame gebruiksgoederen aangemerkt.

Een actief wordt in de balans verwerkt, wanneer het waarschijnlijk is dat de investering toekomstig economisch nut zal genereren en het actief een kostprijs of waarde heeft waarvan de omvang op betrouwbare wijze kan worden vastgesteld. Voor het waterschap is deze duurzaamheid gedefinieerd op minimaal 3 jaar. Als aanvullend criterium om tot activeren over te kunnen gaan wordt een drempelbedrag gehanteerd van € 10.000 per investering of categorie (bijvoorbeeld PC’s).

Als aanvullend criterium om tot activeren over te kunnen gaan wordt per 2020 een drempelbedrag gehanteerd van € 250.000 per investering of categorie. Alle investeringen beneden dit bedrag worden in de exploitatie genomen, tenzij er door een logische bundeling van investeringen het drempelbedrag alsnog wordt overschreden. Logische bundeling kan door:

Gebiedsgericht werken: de werkzaamheden hebben een inhoudelijke en gebiedsgeoriënteerde samenhang. Voorwaarde is dat de assets deel uitmaken van hetzelfde deelsysteem en er een gebiedsplan ten grondslag ligt aan de investeringen.

Subsidie aanvraag: de investeringen gebruik maken van dezelfde subsidieregeling. Voorwaarde is dat de subsidie voor de assets binnen dezelfde aanvraag beschikt worden.

Inkoop bundeling: de assets worden zijn gelijksoortig. Voorwaarde is dat de werkzaamheden binnen één opdracht c.q. aanneemsom op de markt worden gezet.

Categorieën van materiële vaste activa

In bijlage B zijn de onderscheiden categorieën van materiële vaste activa opgenomen. Per categorie is aangegeven wat de afschrijvingstermijn is en met welke eventuele restwaarde rekening moet worden gehouden. Het verschil tussen aanschafwaarde en restwaarde zal over de in de bijlage B opgenomen economische levensduur worden afgeschreven.

Het activeren van (groot) onderhoud is slechts toegestaan indien dat leidt tot uitbreiding van de capaciteit, verlenging van de gebruiksduur, kwalitatieve verbeteringen of indien voorzieningen ingevolge wettelijke verplichtingen worden aangebracht. Bij de zuiveringstechnische installaties van het waterschap wordt regelmatig onderhoud uitgevoerd wat leidt tot uitbreiding van de capaciteit, verlenging van de levensduur of een kwalitatieve verbetering is. Voor dit onderhoud is een ondergrens voor activering van € 50.000 ingesteld.

Ten aanzien van de oevers en kaden, alsmede de baggerwerken zijn, afhankelijk van de aard van de werkzaamheden, een drietal verschillende verwerkingsmethoden te onderscheiden:

- •

de kosten van aanleg cq. aanpassing van oevers en kaden, dan wel baggerwerken, worden geactiveerd indien deze een aanpassing naar een (nieuw vastgesteld) uitgangspunt of wettelijke norm betreft (herprofilering);

- •

de kosten verband houdende met het ophogen en herprofilering van kaden met minder dan 10 centimeter worden verantwoord in de exploitatie;

- •

de kosten verband houdende met het regulier terugkomend (jaarlijks) onderhoud van oevers en kaden, dan wel baggerwerken, worden ten laste van de exploitatierekening gebracht.

Het uitgangspunt bij de sloopkosten is dat deze in principe altijd ten laste van de exploitatie komen. In een aantal gevallen kunnen sloopkosten worden geactiveerd:

- 1.

De ondergrond van het te slopen object moet worden gebruikt voor de bouw van een nieuw object. Sloopkosten worden dan gezien als onderdeel van het bouwrijp maken van de ondergrond.

- 2.

De grond van derden is verworven met het oogmerk een zich daarop bevindende oude opstal te slopen. De sloopkosten zullen in de koopprijs van de grond verdisconteerd zijn.

Met betrekking tot het verwijderen van persleidingen kunnen twee situaties ontstaan:

- 1.

Een oude persleiding wordt vervangen door een nieuwe persleiding. De kosten voor het verwijderen van de persleiding worden opgenomen in de investering voor de nieuwe persleiding.

- 2.

Een persleiding wordt opgeheven zonder dat er een nieuwe persleiding wordt aangelegd. De kosten voor het verwijderen van de persleiding wordt ten laste van de exploitatierekening gebracht.

Waardering

De vaste activa worden gewaardeerd op verkrijgings- of vervaardigingsprijs, verminderd met de cumulatieve lineaire afschrijvingen op basis van de zogenaamde netto-methode. De netto-methode betekent dat wordt afgeschreven over de verkrijgings- of vervaardigingsprijs van het actief verminderd met de ontvangen subsidie of bijdragen van derden. Voorts wordt er rekening gehouden met wat wel en niet aan de investering kan worden toegerekend.

Bouwrente: Volgens het Waterschapsbesluit (art. 4.66): is het toegestaan om rente aan de onderhanden werken toe te voegen en na de afronding van het project te activeren, maar dat hoeft niet. Deze rentetoevoeging geldt voor langer lopende investeringsprojecten. Indien het investeringsproject betrekking heeft op de aankoop van een investeringsgoed (vervoermiddelen, werktuigen en overige bedrijfsmiddelen) wordt geen rente toegevoegd. De rente wordt per maand toegevoegd. De berekening geschiedt op basis van de cumulatieve uitgaven aan het begin van de maand en de werkelijke uitgaven gedurende die maand ten laste van het project. Vanaf 2025 zal van deze mogelijkheid om rente te activeren geen gebruik meer gemaakt worden. Tot dat moment zal de bestaande systematiek gehanteerd worden.

Uren: De hoofdregel uit de verslaggevingsvoorschriften is dat uitgaven voor zaken die langer dan een jaar ten dienste van het waterschap staan, worden geactiveerd. Dit betekent dat ook bijdragen van eigen personeel aan investeringsprojecten in beginsel moeten worden geactiveerd. De uren van de beheervakgroepen die besteed worden aan investeringsprojecten worden aan de activeerbare kosten toegevoegd. De uren van de ondersteunende vakgroepen worden in beginsel niet geactiveerd. Een uitzondering hierop vormen de uren gemaakt in het kader van functies/werkzaamheden die een duidelijke directe relatie hebben tot een investeringsproject. De uren die besteed worden aan de voorbereiding en de daadwerkelijke aankoop van een registergoed hoeven niet te worden geactiveerd, maar worden in de exploitatie verantwoord. Vanaf 2025 wordt voor het activeren van de uren per vakgroep met een integraal tarief (zonder overhead) gerekend.

Afschrijvingen

De afschrijvingen worden gebaseerd op de geschatte economische levensduur en worden berekend op basis van een vast percentage van de verkrijgings- of vervaardigingsprijs (minus de verkregen subsidies en bijdragen), rekening houdend met eventuele restwaarde. Dit is de zogenoemd lineaire afschrijvingsmethode. Om praktische redenen wordt afgeschreven op twee momenten in het jaar (1 januari c.q. 1 juli volgend op het moment van ingebruikname).

Met betrekking tot de afschrijving over de immateriële vaste activa wordt de afschrijving gebaseerd op de aard van de investering. Een uitzondering hierop betreft de solidariteitsbijdrage HWBP, waarvoor een afschrijvingstermijn voor 5 jaar wordt gehanteerd.

Wanneer bij inruil of verkoop een boekwinst of een boekverlies ontstaat, zal deze in het jaar waarin deze is ontstaan ten gunste, dan wel ten laste van het resultaat worden gebracht. Boekwinsten of -verliezen die worden gerealiseerd als gevolg van verkoop van roerende en onroerende goederen worden als bijzondere bate of bijzondere last verantwoord. De boekwinsten of –verliezen van de balanscategorie vervoermiddelen, werktuigen en overige bedrijfsmiddelen worden geboekt ten laste of ten gunste van de desbetreffende kostenplaats. Overige boekwinsten of –verliezen worden geboekt ten gunste c.q. ten laste van het werkplanproduct algemene baten en lasten.

2.2 Immateriële vaste activa

Het Waterschapsbesluit onderscheidt de volgende categorieën:

-

a. kosten verbonden aan het afsluiten van geldleningen en het saldo van agio en disagio;

-

b. kosten van onderzoek en ontwikkeling;

-

c. bijdragen aan activa in eigendom van:

- 1.

bedrijven

- 2.

overheden

- 3.

overigen;

- 1.

-

d. overige immateriële vaste activa.

-

Ad a. De uitgaven die betrekking hebben op de verschillende categorieën van immateriële vaste activa worden niet geactiveerd. Een eventueel ontstaan (dis)agio bij herfinanciering van langlopende leningen wordt geactiveerd. Afschrijving zal plaatsvinden conform de looptijd van de nieuwe lening.

-

Ad b. De kosten van onderzoek en ontwikkeling worden niet geactiveerd.

-

Ad c. Bijdragen aan activa in eigendom van derden kunnen worden geactiveerd voor zover wordt voldaan aan de volgende voorwaarden:

-

• Er is sprake van een investering door een derde;

-

• De investering draagt bij aan de publieke taak;

-

• De derde heeft zich verplicht tot het daadwerkelijk investeren op een wijze zoals is overeengekomen; en

-

• De bijdrage kan worden teruggevorderd, indien de derde in gebreke blijft of het waterschap anders recht kan doen gelden op de activa die samenhangen met de investering.

-

Ad d. Kosten ten behoeve van verkiezingen, niet zijnde de jaarlijkse bijdrage aan de UvW, worden geactiveerd.

2.3 Financiële vaste activa

De financiële vaste activa bestaan uit deelnemingen in groepsmaatschappijen, vorderingen op deelnemingen in groepsmaatschappijen, overige effecten zoals aandelen in de Waterschapsbank en overige vorderingen met een langlopend karakter zoals uitgeleende gelden. Voor zover sprake is van kortlopende leningen en voorschotten worden deze opgenomen onder de vlottende activa.

Waardering deelnemingen

Voor de waardering van deelnemingen is van belang of invloed van betekenis kan worden uitgeoefend op het zakelijke en financiële beleid van deze deelneming. Indien inderdaad sprake is van invloed van betekenis, wordt de deelneming gewaardeerd tegen de netto vermogenswaarde. Concreet betekent dit dat waardering van de deelneming gebaseerd dient te zijn op dezelfde waarderingsgrondslagen als die van de moeder (Wetterskip Fryslân). Indien geen sprake is van invloed van betekenis wordt de deelneming conform de overige financiële vaste activa gewaardeerd.

Waardering overige financiële vaste activa

De financiële vaste activa worden gewaardeerd tegen de verkrijgingsprijs, dan wel lagere marktwaarde. Naar verwachting duurzaam ingetreden waardeverminderingen op balansdatum, dienen onafhankelijk van het resultaat van het boekjaar in aanmerking te worden genomen. De afboeking wordt ongedaan gemaakt zodra de oorzaken van de waardevermindering niet meer bestaan. Voor bestaande risico’s van toekomstige waardeverminderingen worden voorzieningen gevormd. Dergelijke voorzieningen dienen als een aftrekpost op het betreffende actief te worden verwerkt. Deze voorziening wordt bepaald door een individuele beoordeling van de financiële vaste activa.

2.4 Vlottende activa

Voorraden

Voorraden bestaan uit grond- en hulpstoffen en worden gewaardeerd tegen verkrijgingsprijs of lagere (directe) opbrengstwaarde. Hierbij wordt rekening gehouden met de aftrek van een eventuele voorziening wegens incourantheid. Deze voorziening wordt bepaald door individuele beoordeling van de voorraden per balansdatum. Voorwaarde om tot activeren van grond- en hulpstoffen over te gaan is dat aan de voorraad een materiële waarde is toe te kennen. Het is dus niet de bedoeling dat kleine voorraden, zoals de zogenaamde “grijpvoorraden”, worden geactiveerd.

Overige vlottende activa

De vlottende activa worden opgenomen tegen nominale waarde onder aftrek van de noodzakelijk geachte voorzieningen voor het risico van oninbaarheid. Deze voorzieningen worden bepaald op basis van individuele beoordeling.

3. Eigen vermogen

3.1 Inleiding

Reserves vormen het eigen vermogen van het waterschap. Reserves worden ingesteld om financiële tegenslagen op te kunnen vangen, een gematigde tariefstijging te verwezenlijken of om de kosten als gevolg van toekomstige uitgaven te kunnen dekken.

Overeenkomstig het Waterschapsbesluit wordt het eigen vermogen opgesplitst naar:

-

1. algemene reserves

-

2. bestemmingsreserves voor tariefegalisatie

-

3. overige bestemmingsreserves.

De algemene reserve is het deel van het vermogen dat dient als buffer om algemene risico’s op te vangen, ook wel de weerstandscapaciteit genoemd.

Reserves worden ingesteld, verhoogd, vallen vrij of worden opgeheven op basis van bestuurlijke besluiten. Instelling van reserves geschiedt ten principale bij de vaststelling van de Jaarrekening en maakt onderdeel uit van de resultaatsbestemming.

3.2 Algemene reserve, weerstandsvermogen, weerstandsratio

De weerstandscapaciteit is de omvang van de financiële middelen die vrijgemaakt kunnen worden om onverwachte financiële tegenvallers op te vangen. De weerstandscapaciteit wordt gevormd door de algemene reserve. De norm die we hiervoor hanteren noemen we het weerstandsvermogen.

De weerstandsratio is een maat voor het kunnen opvangen van financiële tegenvallers voortkomend uit geïnventariseerde risico’s. De weerstandsratio wordt bepaald als verhoudingsgetal tussen enerzijds weerstandscapaciteit en anderzijds de (financiële) risico’s.

De (financiële) risico’s worden jaarlijks in kaart gebracht. Indien deze (na het nemen van beheermaatregelen) boven de tolerantiegrens van € 100.000 vallen. De totale omvang van de risico’s wordt toegepast in de bepaling van de weerstandsratio. Daarbij wordt ook rekening gehouden met de kans dat de risico niet allemaal in een zelfde periode tot incidenten leiden: de samenloopfactor. In formule ziet dit er als volgt uit:

|

weerstandsratio = |

weerstandscapaciteit |

|

f x risico’s |

De samenloopfactor (f) is vastgesteld op 90 %. Wetterskip Fryslân streeft een weerstandsratio na groter dan 1,0.

3.3 Egalisatiereserve

De bestemmingsreserve voor tariefegalisatie wordt over het algemeen ook wel egalisatiereserve genoemd. Het hebben van een egalisatiereserve is geen verplichting. Door gebruik te maken van het principe van een sluitende begroting worden reserves niet meer gebruikt om de exploitatie te voeden. Daarom is de egalisatiereserve niet meer van toepassing.

3.4 Overige bestemmingsreserves

Een bestemmingsreserve is bedoeld om de kosten, die het gevolg zijn van toekomstige maatregelen in de exploitatiesfeer, te kunnen dekken. Een bestemmingsreserve wordt gevormd voor een specifiek doel dat bij instelling van de reserve wordt bepaald.

Een andere reden voor het instellen van een bestemmingsreserve ontstaat wanneer bepaalde werkzaamheden in enig jaar zijn geraamd (budget opgenomen in de begroting) maar niet kunnen worden uitgevoerd. Door het vormen van een bestemmingsreserve blijven de financiële middelen beschikbaar voor uitvoering op een later moment.

Voor Bestemmingsreserves zijn de volgende wettelijke regels van toepassing:

• Een Bestemmingsreserve wordt ingesteld in het kader van de resultaatsbestemming bij de jaarrekening en is een expliciet besluit van het algemeen bestuur.

• In het besluit tot instellen van een Bestemmingsreserve wordt het doel van de reserve vastgelegd.

Voor Bestemmingsreserves worden de volgende uitgangspunten gehanteerd:

- •

Voorwaarde voor het vormen van een bestemmingsreserve is dat er een duidelijk plan van aanpak ligt. In het plan van aanpak dient een planning met daarin het verloop van de realisatie van de maatregelen opgenomen te zijn.

- •

Omvang van de reserve is gebaseerd op een deugdelijke raming van de totale kosten en het verloop daarvan over de jaren.

- •

Het algemeen bestuur heeft de mogelijkheid om als gevolg van voortschrijdend inzicht de bestemming (doel) en omvang te wijzigen.

De volgende redenen om een bestemmingsreserve te vormen zijn:

- •

om kosten, die het gevolg zijn van toekomstige maatregelen in de exploitatiesfeer, te kunnen dekken;

- •

om bepaalde werkzaamheden die in enig jaar zijn geraamd (budget opgenomen in begroting) maar niet kunnen worden uitgevoerd. De financiële middelen blijven beschikbaar voor uitvoering op een later moment;

- •

ontvangen bedragen van derden, voor zover deze nodig is om toekomstige werkzaamheden te bekostigen.

- •

Van de bestemmingsreserve wordt naast de omvang tevens de einddatum vastgelegd.

4. Vreemd vermogen

4.1 Voorzieningen

Voorzieningen zijn een vorm van schuld en maken dientengevolge deel uit van het Vreemd Vermogen.

Voorzieningen worden vaak in een mond genoemd met reserves. Maar er is een aantal specifieke verschillen.

Voorzieningen hebben een kostenkarakter en worden gevormd voor specifieke verplichtingen, verliezen of risico’s. Voorzieningen worden gevoed door dotaties die ten laste van de exploitatie worden gebracht (vóór resultaatsbepaling).

Reserves hebben een meer bestuurlijk karakter en worden gevoed op basis van besluiten van het algemeen bestuur. Vorming en/of opheffing, voeding en/of onttrekking vindt plaats ná de resultaatsbepaling.

Tabel: eigenschappen van reserves en voorzieningen

|

Eigenschap |

reserves |

voorziening |

|

Onderdeel balans |

Eigen vermogen |

Vreemd vermogen |

|

Bestedingsruimte |

Vrije bestemming |

Vaste bestemming |

|

Mutaties |

Ná resultaatsbepaling |

Vóór resultaatsbepaling |

|

Rentetoevoeging |

Nee |

Nee |

|

Omvang |

Op basis van plan van aanpak |

Gelijk aan de verplichting, op basis van financiële berekening |

Voorzieningen worden gevormd wegens:

-

a. verplichtingen en verliezen waarvan de omvang op de balansdatum onzeker is, doch redelijkerwijs te schatten;

-

b. op de balansdatum bestaande risico’s ter zake van bepaalde te verwachten verplichtingen of verliezen waarvan de omvang redelijkerwijs is te schatten;

-

c. kosten die in een volgend begrotingsjaar zullen worden gemaakt, mits het maken van die kosten zijn oorsprong mede vindt in het begrotingsjaar of in een voorafgaand begrotingsjaar en de voorziening strekt tot gelijkmatige verdeling van lasten over een aantal begrotingsjaren;

Niet elke onzekerheid kan aanleiding zijn tot het vormen van een voorziening. Die aanleiding is er slechts wanneer voldaan is aan twee voorwaarden:

-

• er zijn concrete, specifieke risico’s, dat wil zeggen risico’s die verbonden zijn aan bepaalde activa of passiva, of verbonden aan bepaalde bedrijfsactiviteiten. Hieronder zijn derhalve te verstaan risico’s die uitgaan boven het algemene risico dat aan het ondernemen verbonden pleegt te zijn.

-

• de risico’s moeten op balansdatum aanwezig zijn. Zij moeten voortvloeien uit gebeurtenissen die voor balansdatum hebben plaatsgevonden, uit handelingen die voor de balansdatum zijn verricht of uit overeenkomsten die voor balansdatum zijn aangegaan.

Waardeverminderingen van een actief worden niet door vorming van een voorziening tot uitdrukking gebracht. Voorzieningen dienen tegen nominale waarde te worden gewaardeerd. Toevoegingen aan voorzieningen dienen ten laste van de winst- en verliesrekening te komen. Indien kosten worden gemaakt waarvoor een voorziening is gevormd worden deze rechtstreeks ten laste gebracht van de voorziening. Een eventuele vrijval als gevolg van een te hoog saldo van de voorziening komt ten gunste van de exploitatie onder de opbrengstsoort onttrekkingen aan voorzieningen.

Voor Voorzieningen zijn de volgende wettelijke regels van toepassing:

-

• Voorzieningen worden gevormd ten laste van de exploitatie, derhalve vóórdat het jaarrekeningresultaat wordt bepaald.

-

• Voorzieningen mogen slechts worden gevormd tegen concrete of specifieke risico’s die op de balansdatum werkelijk bestaan. Aan de hoogte van de voorziening moet een onderbouwing ten grondslag liggen.

4.2 Kortlopende schulden

Kortlopende schulden betreffen de schulden aan derden, zoals crediteuren en rekening-courant krediet. Als onderdeel van de kortlopende schulden worden ook de aflossingen van de langlopende geldleningen, die in het komende jaar plaatsvinden, opgenomen. Kenmerkend hiervan is dat deze niet duurzaam (< 1 jaar) zijn verbonden aan de bedrijfsvoering.

Onder kortlopende schulden worden verstaan de verplichtingen die op balansdatum bestaan en vaststaan. Verplichtingen die uit een overeenkomst voortvloeien worden pas opgenomen indien de tegenprestatie is geleverd. Inkoopverplichtingen die zijn aangegaan in het boekjaar, maar waarvan de prestatie het volgende boekjaar zal worden geleverd worden niet onder de kortlopende schulden opgenomen, maar dienen toegelicht te worden als ‘niet uit de balans blijkende verplichtingen’.

Kortlopende schulden en overlopende passiva worden gewaardeerd op nominale waarde.

Kasgeldlimiet

Wetterskip Fryslân (verder WF) streeft ernaar om permanent een deel van de financieringsbehoefte in te vullen met kort geld (roodstaan op rekening-courant of met kasgeldleningen). Dat gebeurt door rood staan op rekening-courant en voor € 30 miljoen met een kasgeldlening bij de NWB Bank.

Momenteel profiteert Wetterskip Fryslân (verder WF) van zeer gunstige rentetarieven voor kort financieren. Daarnaast geeft kort geld de nodige flexibiliteit om pieken en dalen in het financieringssaldo op te vangen. De hoeveelheid aan leningen dat door middel van kort geld (rentetypisch < 1 jaar) gefinancierd kan worden is echter gemaximeerd middels de zogenaamde kasgeldlimiet. Deze kasgeldlimiet bedraagt maximaal 23% van het begrotingstotaal ofwel circa € 33 miljoen voor WF. De wet Fido staat niet toe dat het kasgeldlimiet drie kwartalen achtereen wordt overschreden.

WF heeft de wens om zoveel mogelijk te profiteren van de lage korte rente. Om te blijven voldoen aan de grenzen van de wet Fido en toch over een groter volume te kunnen profiteren van de lage korte rente zou een cap (een verzekeringsplafond voor de korte rente) kunnen worden aangegaan. Omdat de rente voor een lange tijd niet uitgaat boven een overeengekomen rente wordt in de wet Fido dit product gezien als een langlopende lening. Hierdoor hoeft het deel dat is afgeschermd met een cap niet meegenomen te worden voor de kasgeldlimiet. Het afsluiten van een caps is zowel vanuit het treasurystatuut als vanuit de wetgeving toegestaan (zie later).

Het financieren met kort geld is niet zonder risico’s. Er kunnen hiermee ook kansen worden gemist doordat de lange rente oploopt. Op het moment van consolideren van de korte financiering naar lange financiering kan het financiële voordeel van kort financieren (deels) teniet wordt gedaan door een hogere lange rente. Door het voeren van een actief rentemanagement worden de lange rentes gevolgd aan de hand van een bandbreedte. Indien de rente de ondergrens of de bovengrens doorbreekt, wordt een besluit genomen over het al dan niet vastleggen van lange financiering.

4.3 Langlopende schulden

Het EMU-saldo

De laatste jaren heeft het waterschap (evenals andere) de schuldpositie zien toenemen. Ofwel, er is een groeiende behoefte aan liquide middelen. Op Europees niveau zijn er afspraken gemaakt (vertaald in de wet HOF) om de risico’s van leningen te beperken. Dit heeft zich vertaald in een norm voor de groei van de schuldenpositie (EMU-saldo). Dit is ter voorkoming van een situatie waarbij door het begrotingstekort de schuldenlast zodanig oploopt, dat het aflossen daarvan uit de eigen begroting onmogelijk wordt. De omvang van het begrotingstekort wordt uitgedrukt met behulp van het zogenoemde EMU-saldo. Per waterschap is dit vertaald naar een EMU-referentiewaarde. Vooralsnog worden overschrijdingen van de EMU-referentiewaarde niet gesanctioneerd en beperkt de EMU-verplichting zich tot het rapporteren.

Renterisico

Een andere benadering voor het beperken van de risico’s van lang lopende schulden is die van het renterisico. Dat is het verschil in rente wanneer een lening na de looptijd opnieuw gefinancierd moet worden. Door ontwikkelingen in de kapitaalmarkt zal deze rente hoger (of lager) liggen dan die van de oorspronkelijke lening. Bij herfinanciering lopen we dus een risico op hogere (of lagere) rentelasten. In de wet Fido zijn daarom grenzen gesteld aan de omvang van de nieuwe financiering.

Deze zijn gebaseerd op de noodzakelijke flexibiliteit die de begroting in zich moet hebben om tegenvallers op de rente op te kunnen vangen. Voor waterschappen is deze norm vastgesteld op 30% van de begrotingsomvang.

Omdat de gemiddelde looptijd van de leningen (duration) iets zegt over het aandeel van de leningenportefeuille dat gemiddeld opnieuw gefinancierd moet worden, kan hieruit een norm voor de maximale schuldenpositie afgeleid worden. Leningen worden voor een langere tijd vastgelegd waarmee de duration vergroot wordt (en daarmee dus ook het maximum voor de schuldpositie).

Leningen worden veelal afgesloten voor een looptijd variërend van 10 tot maximaal 40 jaar. In de treasurycommissie worden de ontwikkelingen op de geldmarkt nauwlettend gevolgd om, mede op basis van de liquiditeitsprognoses, tijdig keuzes te maken en daarmee maximaal rendement te behalen. De regels van het treasurystatuut vormen daarbij de randvoorwaarden.

De schuldenpositie beperken

Voor het verlagen van de schuldpositie staat een beperkt aantal mogelijkheden open:

-

1. Verlagen van het investeringsvolume: Om de schuldenpositie te laten dalen kan het investeringsvolume verlaagd worden. Het is dan wel noodzakelijk, dat de nieuwe investeringen minder bedragen dan de vrijval van de afgeschreven investeringen. Behalve het bijstellen van de doelen kan ook gekeken worden of het moment van herinvesteren uitgesteld kan worden door op een andere, afgewogen manier met de assets om te gaan.

-

Assetmanagement is hierbij een belangrijk instrument.

-

2. Financieren uit eigen vermogen: (in plaats van met vreemd vermogen). Dit komt er op neer, dat (onderdelen van) investeringen gefinancierd worden of vanuit de reserves (a) dan wel rechtstreeks uit de exploitatie (b).

- a.

Het op grote schaal sparen met de huidige wet- en regelgeving problematisch. De huidige verslaggevingsregels staan niet toe, dat activa direct worden gefinancierd uit de belastinginkomsten of om hiervoor vooraf reserves te vormen. Daarnaast bevat het Waterschapsbesluit een verbod op netto activeren, dat wil zeggen: het in mindering brengen van (bestemmings)reserves op aanschafwaarde van de activa.

- b.

Voor het financieren uit de exploitatie moet daarom gekeken worden naar componenten in de investering, die daarvoor in aanmerking komen. Te denken valt daarbij aan de eigen uren en bouwrente

- a.

4.4 Treasury

Wetterskip Fryslân is een kapitaalintensieve organisatie en loopt derhalve vooral risico’s die samengaan met de noodzaak tot het aantrekken van vreemd vermogen. Treasury is het proces waarbij de huidige en toekomstige financiële posities en kasstromen en de hieraan verbonden financiële en operationele risico’s, worden bestuurd en beheerst. De hoofdtaak van Treasury is de financiële continuïteit op de korte en lange termijn te waarborgen. Onderdeel van deze taak is het verzekeren van duurzame toegang tot financiële markten tegen acceptabele (marktconforme) condities en risico’s, zodat te allen tijde in de behoefte aan financiële middelen kan worden voldaan.

De treasuryfunctie kan in de volgende deelfuncties worden onderscheiden:

-

1. Risicobeheer: Risicobeheer betreft het identificeren en beoordelen van financiële - en operationele risico’s en het vaststellen van maatregelen ter bescherming van het eigen vermogen en beheersing van de negatieve gevolgen op de resultaten.

-

2. Financieren: Onder financieren wordt verstaan het voor langere termijn aantrekken van gelden bij derden. Wetterskip Fryslân streeft naar bedrijfsfinanciering, wat inhoudt dat financiering wordt afgestemd op de totale financieringsbehoefte. De jaarlijkse rentekosten dienen zoveel mogelijk stabiel en zo laag mogelijk te zijn en de leningenportefeuille moet voldoende flexibel zijn om in te kunnen spelen op wijzigingen in de toekomstige kasstromen

-

3. Beleggen: Beleggen is het onttrekken van beschikbare middelen aan de liquiditeit met het doel het realiseren van rendement. Beleggingen met een looptijd langer dan één jaar zijn niet toegestaan.

-

4. Liquiditeitenbeheer: Onder liquiditeitenbeheer wordt verstaan het beheer van saldi in rekening-courant en de portefeuille geldmarkttransacties met een oorspronkelijke looptijd van maximaal één jaar. Doelstelling is het optimaliseren van de financiële geldstromen tussen Wetterskip Fryslân, haar financiële tegenpartijen. Besluiten in het saldo- en liquiditeitenbeheer worden genomen op basis van een liquiditeitsplanning

-

5. Derivaten afsluiten: Derivaten zijn ‘afgeleide’ financiële instrumenten, die hun waarde ontlenen aan de waarde van een onderliggend goed en waarbij op een zeker moment over een afgesproken nominale waarde een recht op, of een verplichting tot, een periodieke betaling kan ontstaan. Nieuwe derivatentransacties worden slechts afgesloten na voorafgaande toestemming van DB.

-

6. Relatiebeheer: Wetterskip Fryslân beoogt het realiseren van gunstige, c.q. marktconforme condities voor het afnemen van financiële diensten en hiervoor gelden de volgende uitgangspunten. Wetterskip Fryslân onderhoudt uitsluitend contact met financiële instellingen (kredietinstellingen, beleggingsinstellingen, effecteninstellingen, verzekeraars en pensioenfondsen), die onder Nederlands of anderszins EU-toezicht vallen, zoals een Europese Centrale Bank, De Nederlandsche Bank of een andere Europese Centrale Bank, of de Autoriteit Financiële Markten (AFM).

De kaders, afspraken en procedures waarbinnen Wetterskip Fryslân haar treasury-activiteiten uitvoert worden vastgelegd in het Treasurystatuut. Het Treasurystatuut wordt vastgesteld door het algemeen bestuur.

5. Exploitatie

5.1 Inrichting

De begroting dient ingericht te zijn volgens programmatisch principe. Deze programma’s worden bepaald door het algemeen bestuur. Vanaf 2021 is er voor gekozen de programma’s in te richten op basis van opgaven. Met ingang van 2023 worden hiervoor de volgende opgaven gehanteerd.

-

1. Strategie en Omgeving

-

2. Assetmanagement

-

3. Keringen

-

4. Watersystemen

-

5. Waterketen

-

6. Bedrijfsvoering

5.2 Resultaatbepaling en resultaatbestemming

Met resultaatbepaling wordt bedoeld de wijze waarop het resultaat tot stand komt. Hierbij is het all-inclusive concept een algemeen bedrijfseconomisch aanvaard uitgangspunt. Dit betekent dat alle baten en lasten via de exploitatierekening verlopen en dus niet buiten deze exploitatierekening om in het eigen vermogen (reserves en bestemmingsreserves) worden verwerkt.

In de meest zuivere vorm behoort het saldo van de rekening van baten en lasten de financiële resultante te zijn van uitgevoerde activiteiten, voortvloeiend uit het vastgestelde beleid over het verslagjaar. In een dergelijke toepassing wordt de mutatie van het eigen vermogen (reserves en bestemmingsreserves) verklaard door het bestemmen van het resultaat over het afgelopen jaar.

5.3 Renteomslag

Rente toerekening aan de taken

Bij de berekening van de rentelast wordt met de volgende componenten rekening gehouden:

-

• betaalde rente over lang en kort aangetrokken geld;

-

• de ontvangen rente;

-

• de rente die toegevoegd is aan onderhanden werk.

De rentelasten en -baten worden verzameld op een kostenplaats en dan verdeeld naar de twee taken watersysteembeheer en zuiveringsbeheer. De sleutel om deze kosten door te verdelen is gebaseerd op de netto kapitaalbehoefte van de betreffende taak. De netto kapitaalbehoefte is het saldo tussen de vaste activa van een taak verminderd met de betreffende taakreserves. Op deze wijze wordt tegemoet gekomen aan het argument dat de taken elkaar niet mogen financieren met de taakreserves.

Toerekenen aan investeringen

Gedurende de looptijd van een investeringsproject wordt rente toegerekend aan de onderhanden werk positie. De financieringskosten van het project worden daardoor niet meer direct ten laste van de exploitatierekening gebracht, maar geactiveerd en afgeschreven. Het werkelijke rentepercentage is bepalend voor deze toerekening. Dit rentepercentage wordt berekend door de begrote externe rentelasten te verminderen met de begrote externe rentebaten. Het aldus verkregen bedrag wordt gedeeld door de gemiddelde investeringen in materiele vaste activa op basis van de begroting.

Vanaf 2024 zal van de mogelijkheid om rente te activeren geen gebruik meer gemaakt worden. Tot dat moment zal de bestaande systematiek gehanteerd worden.

Rentebijschrijving aan reserves

Waterschappen hebben de vrijheid om over reserves rente te berekenen, dan wel deze in de exploitatierekening te houden. WF heeft er voor gekozen om geen rente toe te voegen aan het eigen vermogen.

Rentebijschrijving aan voorzieningen

Voorzieningen die zijn gebaseerd op de netto contante waarde methodiek worden geactualiseerd. Deze aanpassing vormt onderdeel van de dotatie en is derhalve niet als rentelast te beschouwen. Deze voorzieningen worden regelmatig geactualiseerd.

5.4 Risicoparagraaf

De financiële risico’s vormen gezamenlijk de basis voor de risicoparagraaf in de begroting en jaarrekening, en het bepalen van de omvang van het weerstandsvermogen. Daar waar mogelijk worden de financiële aspecten gekwantificeerd en gerelateerd aan de tolerantiegrens van € 100.000. De financiële risico’s die buiten de tolerantiegrenzen vallen worden jaarlijks gerapporteerd naar het bestuur middels de risicoparagraaf in de begroting.

De eerste opzet van de risicoparagraaf is:

-

1. Samenvatting risicomanagement beleid

-

2. Strategische risico’s

-

3. Operationele risico’s

-

4. Risicovolle ontwikkelingen

-

5. Weerstandscapaciteit en weerstandsratio

Het beleid voor het risico-management is in 2022 vastgesteld in wordt nog verder ontwikkeld. De ervaringen zijn mogelijk van invloed zijn op de samenstelling van de risicoparagraaf.

5.5 Kwijtschelding

Wetterskip Fryslân hanteert binnen de grenzen van de wet het kwijtscheldingsbeleid met een norm van 100%. Dit houdt in dat de aanslagen van de belastingplichtigen die voor kwijtschelding in aanmerking komen worden verminderd met 100%.

Kwijtschelding is van toepassing op ingezetenen, zuiveringsheffing woning en verontreinigingsheffing.

De kosten van de kwijtschelding zijn afhankelijk van:

-

1. het economische klimaat en

-

2. de mate waarin gemeenten het kwijtscheldingsbeleid propageren.

Voor de financiële verwerking van de kwijtschelding geldt de “bruto-netto methode”. Dit houdt in dat de belastingopbrengsten als geheel worden opgenomen en de kwijtschelding apart als kostenpost expliciet wordt gemaakt.

5.6 Oninbaarheid

Oninbaarheid komt met name voor bij de ingezetenenheffing, de verontreinigingsheffing en de zuiveringsheffing. Hieronder vallen drie categorieën:

-

1. De wettelijke regelingen die leiden tot oninbaarheid (faillissementen, surseances en de wet schuldsanering natuurlijke personen);

-

2. De verklaringen van onvermogen (veelal eenmansbedrijven);

-

3. Overige (onvindbare personen).

De bevoegdheid ten aanzien van het oninbaar verklaren van de waterschapsbelastingen bij het dagelijks bestuur van het Noordelijk Belastingkantoor. Over de oninbaarheid van de overige debiteuren beslist het dagelijks bestuur van Wetterskip Fryslân (op voordracht van de deurwaarder).

De kosten van oninbaarheid worden voor 80%-90% veroorzaakt door de eerste categorie: bedrijven die failliet gaan of in surseance geraken. Afhankelijk van het economische klimaat kunnen de kosten van oninbaarheid per jaar behoorlijk fluctueren. Het verdient de voorkeur hiervoor een voorziening te treffen in combinatie met de bruto-netto methode. De jaarlijkse toevoeging aan de voorziening wordt in de exploitatie opgenomen en de kosten van oninbaarheid worden rechtstreeks ten laste van de voorziening gebracht.

Ondertekening

Bijlagen

A. Begrippen

|

Begrip |

toelichting |

|

afschrijven |

Principe waarbij een investering als actief op de balans wordt opgenomen en de jaarlijkse waardevermindering als afschrijvingslast in de exploitatie wordt opgenomen. |

|

assetmanagement |

Assetmanagement betreft de systematische activiteiten om optimaal en duurzaam beheer te voeren over onze kapitaalgoederen op basis van prestaties, kosten en risico’s gedurende de gehele levenscyclus, om de strategische doelstellingen te realiseren. |

|

BBVW |

Besluit Beleidsvoorbereiding en Verantwoording Waterschappen: richtlijnen met betrekking tot de inrichting van de begroting, de jaarverslaggeving, de uitvoeringsinformatie en de informatieverstrekking aan derden. Hoofdstuk 4 van het Waterschapsbesluit en de BBVW vormen samen de verslaggevingsvoorschriften van de waterschappen. |

|

baten-lastenstelsel |

Provincies, gemeenten en waterschappen kennen krachtens de Wet een baten-lasten-stelsel. In een baten-lasten-stelsel worden de uitgaven en de inkomsten toegerekend aan het jaar waarin zij hun nut afwerpen. Dat betekent dat bijvoorbeeld een gemaal van € 3 miljoen dat 30 jaar meegaat steeds voor 1/30 in de begroting wordt opgenomen, dus voor een bedrag van€ 0,1 miljoen jaarlijks. Elk jaar wordt er als het ware 1/30 van de waarde van het gemaal ‘verbruikt’. De jaarbedragen noemen we de afschrijvingen. Een baten-lasten-stelsel past goed bij de waterschappen omdat veel geïnvesteerd wordt in infrastructuur van rwzi’s, persleidingen, oevers en kaden, gemalen enz. die vele jaren meegaan. Het baten-lastenstelsel staat tegenover het kasstelsel, waarvan het Rijk gebruikt maakt. |

|

cash flow |

Kasstroom, hiermee wordt de in- en uitstroom van liquide middelen bedoeld. De netto kasstroom is het verschil tussen de ontvangsten en uitgaven. gedurende een bepaalde periode of voor een bepaald project. |

|

duration |

De gemiddelde looptijd van de leningenportefeuille. |

|

eigen vermogen |

Onderdeel van de balans (passiva). Is het verschil tussen de bezittingen(activa) en het vreemd vermogen (schulden/leningen). |

|

EMU-saldo |

Rekeneenheid om te bepalen of het investeringsvolume zich goed verhoudt tot de omvang van de begroting. Het EMU-saldo is door de EU opgelegd aan de lidstaten en door het Rijk door vertaald naar decentrale overheden. De berekeningswijze van het EMU-saldo is gebaseerd op een cash flow benadering |

|

financieren |

Het aantrekken van vreemd vermogen (het afsluiten van een lening). |

|

herfinancieren |

Opnieuw afsluiten van een lening, wanneer de looptijd van een bestaande lening is verstreken. |

|

ideaalcomplex |

Systeem waarbij een aantal (identieke) productiemiddelen onderling gelijkmatig in leeftijd verschillen, waardoor de aanschaf in de tijd jaarlijks gelijk is. De som van de bestaande afschrijvingen is dan gelijk aan de aanschafkosten (de investering). Hierdoor is het productiemiddel “zelf-financierend”. De Kapitaalsbehoefte is hierdoor constant. |

|

inflatie |

Geldontwaarding, verschijnsel dat met verloop van jaren met een gelijke hoeveelheid geld steeds minder gekocht kan worden. De mate waarin is afhankelijk van de economische ontwikkelingen. |

|

kasgeldlimiet |

Het Rijk en de Europese Unie kennen een zogenoemd kasstelsel. Dat betekent dat de uitgaven en inkomsten (de kasstromen) in enig jaar leidend zijn bij de inrichting van de begroting en de financiële administratie. Investeringen komen daarbij in één keer ten laste van de begroting van het betreffende jaar. Het kaststelsel is gebaseerd op de cash flow en staat tegenover het lasten-batenstelsel waarvan de waterschappen gebruik maken. |

|

kasstelsel |

Het Rijk en de Europese Unie kennen een zogenoemd kasstelsel. Dat betekent dat de uitgaven en inkomsten (de kasstromen) in enig jaar, leidend zijn bij de inrichting van de begroting en de financiële administratie. Investeringen komen daarbij in één keer ten laste van de begroting van het betreffende jaar. Het kaststelsel is gebaseerd op de cash flow en staat tegenover het lastenbatenstelsel waarvan de waterschappen gebruik maken. |

|

lenen |

Kunnen beschikken over liquide middelen, waarbij over de betreffende periode een vergoeding (rente) wordt betaald. |

|

leningenportefeuille |

Het totaal aan lopende leningen. Kan ook gelezen worden als schuldenlast. |

|

referentiewaarde |

Norm voor het EMU-saldo voor een individueel waterschap. Het is geen wettelijke norm maar een doorvertaling van de sectorale norm voor de waterschappen, naar die van het waterschap. De referentiewaarde kan van jaar tot jaar verschillen. |

|

rente |

Een vergoeding die iemand (meestal de bank) ontvangt voor het uitlenen van zijn of haar geld. |

|

renterisico |

Het risico dat men in financiële zin loopt bij het herfinancieren. |

|

renterisiconorm |

De renterisiconorm schrijft voor hoeveel een overheid in een bepaald jaar maximaal mag lenen. Het gaat om percentages van het begrotingstotaal. Zowel de kasgeldlimiet als de renterisiconorm hebben als doel decentrale overheden te beschermen tegen rentefluctuaties. Conform de wet Fido mag in enig kalenderjaar het renterisico niet meer bedragen dan 30% van het begrotingstotaal. De renterisiconorm voor Wetterskip Fryslân bedraagt voor2014 een bedrag van € 41,6 miljoen. In 2014 tot en met 2018 blijft Wetterskip Fryslân op grond van het huidige aflossingsschema onder deze norm. |

|

schuldenlast |

Het totaal aan schulden op enig moment. Bestaat uit verschillende leningen, kan dus ook gelezen worden als leningenportefeuille. Synoniem voor schuldenpositie. |

|

schuldenplafond |

Door het bestuur aan de schuldenlast gesteld maximum. |

|

schuldenpositie |

Het totaal aan schulden op enig moment. Bestaat uit verschillende leningen, kan dus ook gelezen worden als leningenportefeuille. Synoniem voor schuldenlast. |

|

schuldenquote |

Schuldenpositie gerelateerd aan de omvang van de begroting (exploitatie), meestal uitgedrukt in % |

|

vreemd vermogen |

Onderdeel van de balans (passiva), bestaande uit de schulden aan derden, gebruikt om de activa te financieren. |

|

weerstandscapaciteit |

Totaal aan vermogen dat ingezet kan worden voor het afdekken van (financiële) risico’s |

|

weerstandsratio |

Weerstandscapaciteit gedeeld door de risico’s. |

|

weerstandsvermogen |

Norm voor de minimaal aan te houden weerstandscapaciteit. |

|

wet Fido |

Wet Financiering decentrale overheden, bepalingen voor de financiering van decentrale overheden (provincies, gemeenten, waterschappen). Geeft onder andere de norm voor de kasgeldlimiet en het renterisico. |

|

wet HOF Wet |

Houdbare Overheids Financiën, bepalingen voor het begrotingstekort. Geeft onder andere een norm voor het EMU-saldo van de decentrale overheden. Voor de waterschappen is de norm voor 2014 vastgesteld op 0,07% van het BBP. De Unie heeft deze macronorm omgerekend naar individuele referentiewaarden. Voor Wetterskip Fryslân bedraagt deze € 20 miljoen. |

B. Afschrijvingstermijnen en restwaarde

|

Categorie |

Sub-categorie |

Afschrijvings-termijn (j) |

Restwaarde |

|

20-Gronden |

Grond |

geen |

aankoop waarde |

|

21-Vervoermiddelen en werktuigen |

Voertuigen < 1250 kg. |

5 |

20% |

|

Voertuigen > 1250 kg |

7 |

10% |

|

|

Tractoren |

7 |

20% |

|

|

Tractoren (toebehoren) |

7 |

0% |

|

|

Kranen/Vorkheftruck |

7 |

20% |

|

|

Aanhangwagens (o.a. Kiepers en platte wagens) |

10 |

0% |

|

|

Maaiboten |

7 |

20% |

|

|

Hekkelapparatuur |

7 |

0% |

|

|

Varend materieel |

10 |

0% |

|

|

22-Overige bedrijfsmiddelen |

Automatisering-hardware |

4 |

0% |

|

Automatisering-software |

5 |

0% |

|

|

Inventaris en kantoormeubilair |

10 |

0% |

|

|

Laboratoriumapparatuur |

5 |

0% |

|

|

Telecommunicatieapparatuur |

5 |

0% |

|

|

Zonnepanelen |

20 |

0% |

|

|

Overig |

PM |

||

|

23-Kantoren, dienstwoningen en centrale werkplaatsen |

Initiële investering (kantoren en werkplaatsen) |

50 |

0% |

|

Mechanisch elektrisch |

15 |

0% |

|

|

Herinrichting |

15 |

0% |

|

|

Gronden |

geen |

aankoop waarde |

|

|

241-Primaire Waterkeringen |

Deltawerken |

30 |

0% |

|

Dijkbekleding |

25 |

0% |

|

|

Deklaag |

20 |

0% |

|

|

Slijtlaag |

10 |

0% |

|

|

242-Boezemkeringen |

Beschoeiingwerken |

25 |

0% |

|

Kaden |

25 |

0% |

|

|

Oevers en kaden |

25 |

0% |

|

|

25-Watergangen, kunstwerken en gemalen t.b.v. Waterkwantiteit |

Waterbeheersingswerken (incl. stuwen) |

25 |

0% |

|

Beschoeiingwerken |

25 |

0% |

|

|

Ruilverkaveling |

25 |

0% |

|

|

Baggerwerken (geen onderhoud) |

20 |

0% |

|

|

Stuwen |

25 |

0% |

|

|

Automatisering |

10 |

0% |

|

|

26-Gemalen waterkwantiteitsbeheer |

Civiel/Grondkosten |

25 |

0% |

|

Civiel, poldergemalen > 10 m3/min |

40 |

0% |

|

|

Mechanisch elektrisch |

15 |

0% |

|

|

Automatisering |

10 |

0% |

|

|

271-Zuiveringstechnische werken-transportleidingen |

Civiel/Grondkosten |

30 |

0% |

|

Mechanisch elektrisch |

15 |

0% |

|

|

Automatisering |

10 |

0% |

|

|

272-Zuiveringstechnische werken-zuiveringsinstalllaties |

Civiel/Grondkosten |

30 |

0% |

|

Mechanisch elektrisch |

15 |

0% |

|

|

Automatisering |

10 |

0% |

|

|

273-Zuiveringstechnische werken-slibverwerking |

Civiel/Grondkosten |

30 |

0% |

|

Mechanisch elektrisch |

15 |

0% |

|

|

Automatisering |

10 |

0% |

|

|

28-Wegen |

Deklaag |

20 |

0% |

|

Slijtlaag |

10 |

0% |

|

|

29- Immateriële vaste activa |

Bijdrage aan activa in eigendom van derden. |

Afhankelijk van aard investering. (zie categorie 21 t/m 28) |

0% |

|

Verkiezingen |

4 |

0% |

|

|

Solidariteitsbijdrage HWBP 2011-2013 |

30 |

0% |

|

|

Solidariteitsbijdrage HWBP 2014 en verder |

5 |

0% |

Ziet u een fout in deze regeling?

Bent u van mening dat de inhoud niet juist is? Neem dan contact op met de organisatie die de regelgeving heeft gepubliceerd. Deze organisatie is namelijk zelf verantwoordelijk voor de inhoud van de regelgeving. De naam van de organisatie ziet u bovenaan de regelgeving. De contactgegevens van de organisatie kunt u hier opzoeken: organisaties.overheid.nl.

Werkt de website of een link niet goed? Stuur dan een e-mail naar regelgeving@overheid.nl